طلا در مسیر نزولی

به گزارش می متالز، با توجه به اینکه این نرخ در ژانویه ۲۰۱۴ میلادی به ۰۷/ ۰ درصد سقوط کرده بود، در سال میلادی گذشته بیش از یکسوم افزایش نرخ بهره در سالهای گذشته برگشت خورده است. این باعث شده نرخ تورم نقطهای آمریکا از ۵/ ۱ درصد در پایان فوریه ۲۰۱۹ میلادی به بالاترین سطح ۱۲ ماه اخیر یعنی ۱/ ۲ درصد در پایان نوامبر افزایش یابد. همچنین اداره آمار کار این کشور پیشبینی کرده که تورم دسامبر (تورم سال ۲۰۱۹ میلادی) به عدد بالاتری، یعنی ۳/ ۲ درصد برسد که دومین قله بزرگ تقریبا ۳ سال اخیر خواهد بود. به این ترتیب براساس تحلیل تورم و روند تکنیکالی بلندمدت نوسانات نرخ بهره، پتانسیل توقف یا معکوس شدن فرآیند کاهش نرخ بهره فدرال رزرو در سال ۲۰۲۰ میلادی بیش از ادامه آن است.

در آغاز سال ۲۰۲۰ میلادی، معاملات جهانی طلا با هر اونس ۱۵۲۰ دلار گشایش یافت و در روز نخست هفته دوم تا ۱۵۸۸ دلار افزایش یافت، اما در همان روز با ۲۴ دلار کاهش در ۱۵۶۴ دلار به کار خود پایان داد. این رفتار روزانه نشانههایی را مبنیبر واکنش منفی طلا به سطح مقاومتی ۱۵۸۷ دلار بروز داد. ۱۵۸۷ دلار معادل ۸/ ۶۱ درصد بازگشت طلا نسبت به سقوط تاریخی آن در دوره سپتامبر ۲۰۱۱ تا دسامبر ۲۰۱۵ میلادی است. با وجود این، در همان هفته مورد بحث مجددا دو روز بعد بهای هر اونس طلا به ۱۶۱۱ دلار افزایش یافت، اما در همان روز نیز این صعود ناپایدار بود و این بار با حدود ۶۰ دلار سقوط به ۱۵۵۲ دلار برگشت و در روزهای بعد غیرافزایشی باقی ماند. به این ترتیب، امکان دارد فعلا تقاضای کافی برای طلا در جهت عبور از مقاومت ۱۵۸۷ دلار به ازای هر اونس وجود نداشته باشد و میتواند سفری نزولی به سمت مقاومت شکستهشده ۱۳۷۵ دلار برای هر اونس طلا و یک بازدهی ۱۱/ ۱۱ درصد برای خالیفروشان کلید خورده شده باشد.

این سناریو با برگشتی که شاخص دلار از شروع سال میلادی داشته و خود را از ۳۶/ ۹۶ واحد به ۵۶/ ۹۷ واحد رسانده، تقویت میشود.ریال در مقابل دلار بیشتر پتانسیل تقویت دارد. از اوایل آبان ۱۳۹۸ که نرخ برابری دلار به ریال ۱۱هزارو ۸۰ تومان بود، یک سفتهبازی عجیب و توجیهناپذیر در بازار ارز ایران آغاز شد. در یک دوره زمانی حدودا ۵۰ روزه نرخ به ۱۴هزارو ۹۰ تومان رسید. اوج این سفتهبازی با افزایش قیمت بنزین همزمان شد که از نظر بنیادین این دو تحول نباید همسو باشند. پس از تخلیه بخشی از این حباب سفتهبازانه، سقف این نرخ ۱۴هزار و ۹۰ تومان باقی ماند و حتی در زمان انتشار خبر شهادت یکی از فرماندهان سپاه ایران توسط آمریکا، سقف جدیدی ایجاد نشد. با واکنش ایران به این ترور، نرخ برای چند ساعتی ۵۰ تومان از سقف خود عبور کرد، اما در ادامه با سقوط وحشتناکی مواجه شد و در دو روز با ۸۷۰ تومان کاهش به ۱۳۲۷۰ تومان برگشت؛ بنابراین امکان دارد که در نرخ برابری دلار به ریال سقف عمده و پایینتری نسبت به سقفهای ۱۸۹۵۰ تومانی مهر ۱۳۹۷ و ۱۵۶۳۰ تومانی اردیبهشت ۱۳۹۸ ایجاد شده باشد و روند نزولی ۱۵ ماه اخیر همچنان ادامه یابد. اگر فرض شود که کاهش اردیبهشت تا شهریور ۱۳۹۸ مجددا تکرار شود، میتوان نرخ برابری دلار به ریال را زیر ۹ هزار تومان برآورد کرد و افت دست کم ۳۷ درصدی را برای آن متصور بود.بهطور متناسب، مظنه هر مثقال طلا در ایران طی چهار روز اخیر بیش از ۸ درصد سقوط کرده است و با توجه به اینکه چشمانداز هر دوی قیمت جهانی طلا و نرخ برابری دلار به ریال در جهت سقوط قیمت طلا در ایران است، برآورد میشود که کاهش قیمت مظنه تا ۴۷ درصد ادامه داشته باشد. نگارنده معتقد است محدوده قیمتی ۱۲۲۵۰۰۰ تا ۱۱۷۵۰۰۰ تومان برای هر مثقال طلا، محدوده منصفانهای برای تبدیل ریال به طلا است. اخبار میتوانند در جهت این روندها باشند و آنها را تقویت کنند یا برخلاف آنها منتشر شوند و صرفا منجر به اختلال در روندها شوند، اما نمیتوانند روندها را تغییر دهند. این تحلیلها در صورتی ابطال میشوند که سقفهای قیمتی اخیر که به آنها اتکا شده، به شکل قدرتمندی شکسته شوند.

محمد ماهیدشتی تحلیلگر بازار دارایی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

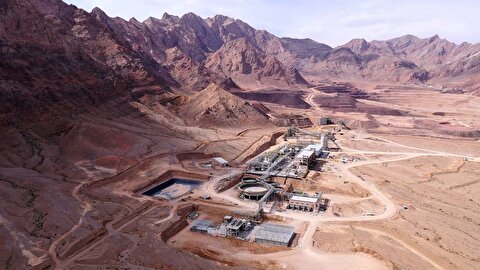

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

خط ۳ متروی مشهد؛ مسیر زیارت زیرزمینی شد

«ومعادن»؛ کانون توجه فعالان صنعت در پانزدهمین نمایشگاه معدن و صنایع معدنی

انقلاب انرژی ۲۰۵۰ در گرو مس؛ سهم ایران از تولید جهانی تنها ۱.۷٪ است

راهاندازی واحد فولادسازی سفیددشت بدون حتی حضور یک کارشناس خارجی

اجرای ۳۸ پروژه گروه فولاد مبارکه در سراسر کشور/ خودتأمینی ۱۲۰۰ مگاواتی برق این گروه صنعتی تا پایان سال جاری

آغاز احداث نیروگاه خورشیدی ۲۰۰ مگاواتی خورموج با سرمایهگذاری گروه مالی گردشگری

جهش ۶۳ درصدی بزرگترین هلدینگ بازار سرمایه ایران/ رکورد سودآوری "فارس" شکست

افت قیمت بیتکوین و خطر عقبنشینی در بازار رمزارزها

بنزین سوپر به قیمت واقعی به فروش میرسد

نخستین حراج سکه طلا برگزار میشود

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

انتقال توربین و ژنراتور نیروگاه ۴۲ مگاواتی سیمیدکو در بحبوحه جنگ

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم