ترفند جدیدخلق پول

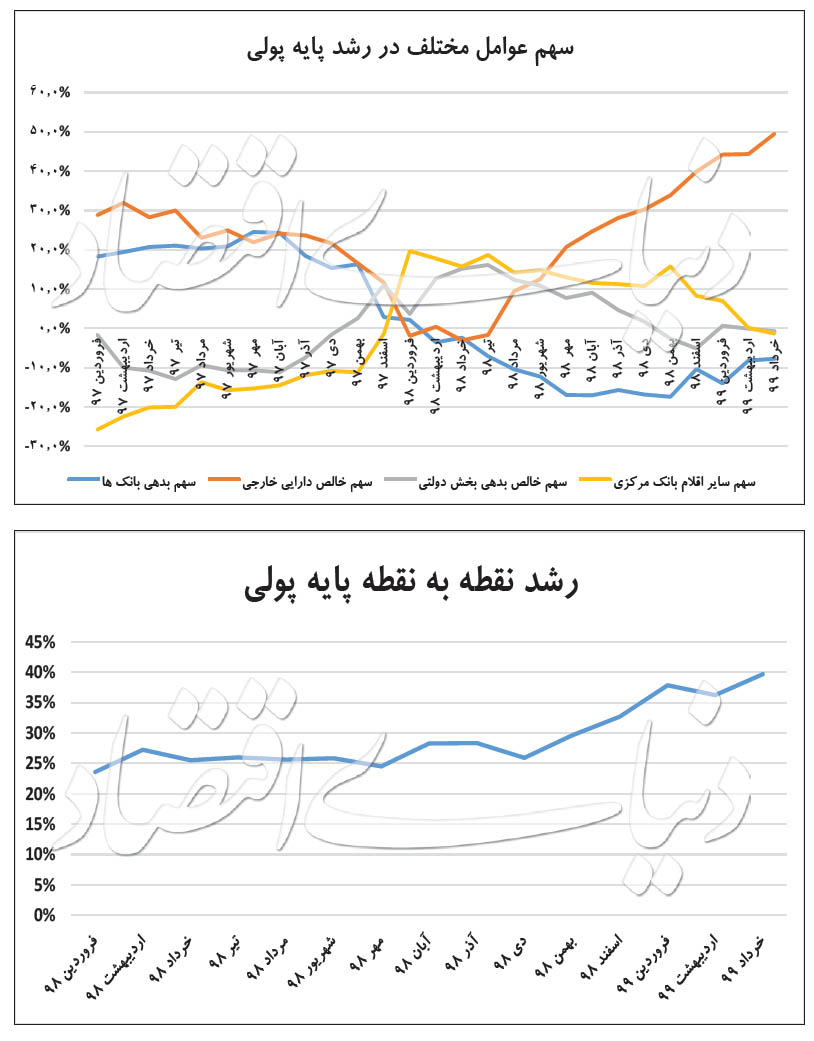

به گزارش می متالز، حال دولت از طریق یک راه سومی استقراض از بانک مرکزی را در پیش گرفته و آن استفاده از منابع صندوق توسعه ملی است. سیاست سوم، باعث شده که در حقیقت بانک مرکزی به دلیل استفاده دولت از منابع صندوق توسعه ملی، بدون اینکه منابع ارزی در اختیار داشته باشد، منابع جدید پولی را در اختیار دولت قرار دهد. در حقیقت عامل اصلی که در سال جدید باعث رشد پایه پولی بوده، افزایش ذخایر خارجی است. بر اساس آمارها سهم ذخایر خارجی از رشد پایه پولی در بهار سال جاری ۵/ ۴۹ درصد بوده است. در حقیقت، در حال حاضر چاپ پول از بخش رشد ذخایر خارجی بانک مرکزی تغذیه میکند. با توجه به اینکه بانک مرکزی به منابع ارزی صندوق توسعه ملی دسترسی ندارد، در نتیجه نمیتواند به شکل گذشته در بازار مداخله کرده و در نتیجه نقش تعادلی خود را در بازار ارز مانند گذشته ایفا کند.

اظهار نظر رئیس کل بانک مرکزی

رئیس کل بانک مرکزی، در یک اظهارنظر اینستاگرامی، پشت پرده ایجاد تورم در ماههای اخیر را تشریح کرد. به گفته او، قضاوت درخصوص عملکرد بانک مرکزی، باید در چارچوب محیط اقتصاد کلان و شوکهای وارده به اقتصاد و همچنین بر مبنای ابزارها، اختیارات و درجه استقلال بانک مرکزی باشد. نکته مهمی که رئیس کل بانک مرکزی به آن اشاره میکند، در حقیقت «ترفند جدید خلق پول» در اقتصاد کشور است. همتی تاکید کرد: «خرید بخشی از منابع ارزی صندوق توسعه ملی، جهت تأمین کسری بودجه توسط بانک مرکزی (آنچنان که در بودجه سال ۹۸ تکلیف شد) در شرایط تحریمی، تأمین کسری بودجه از محل پایه پولی است. این روش، در کوتاه مدت، همانند استقراض از بانک مرکزی خواهد بود. بنابراین، بانک مرکزی به حکم وظیفه، نظر کارشناسی خود را درخصوص آثار احتمالی ناخوشایند این روش تامین بودجه، گزارش کرده بود.»

سه روش مختلف استقراض دولت از بانک مرکزی

پایه پولی، منابعی است که توسط بانک مرکزی منتشر شده و در چرخه اقتصاد در اختیار بانکهای تجاری قرار میگیرد و بانکها نیز میتوانند با استفاده از این منابع، خلق نقدینگی کرده و با توجه به سطح ضریب فراینده نقدینگی، حجم آن را افزایش دهند. افزایش نقدینگی نیز اگر متناسب با رشد اقتصادی صورت نگیرد، منجر به تورم میشود. پایه پولی، به میزان ارزش داراییهای خود، اسکناس و مسکوک منشر میشود، این داراییها شامل: خالص داراییهای خارجی، خالص بدهی بخش دولتی، بدهی بانکها و خالص سایر داراییهای بانک مرکزی است.

راه اول، استقراض مستقیم از بانک مرکزی: روش نخست استقراض مستقیم از منابع بانک مرکزی بود، در این روش که عمدتا در دهه ۸۰ به کار گرفته شد، میزان بدهی دولت به بانک مرکزی افزایش یافت. در نتیجه عامل مسلط برای افزایش پایه پولی، خالص بدهی دولت به بانک مرکزی بود. بررسیها نشان میدهد که از سال ۱۳۶۸ تا سال ۱۳۸۱، عامل اصلی رشد پایه پولی، افزایش خالص بدهیهای دولت بوده است. در این روش اگر دولت نتواند کسری بودجه خود را از طریق افزایش مالیات یا انتشار اوراق قرضه دولتی، (استقراض از بخش خصوصی) تامین مالی کند، اقدام به روش انتشار پول (استقراض از بانک مرکزی) میکند. در این حالت حساب بدهی دولت به بانک مرکزی در ترازنامه بانک مرکزی افزایش و در نتیجه پایه پولی و عرضه پول افزوده میشود. افزایش عرضه پول در این روش در جهت اجرای سیاستهای مالی و بودجهای بوده است. پس از استقراضهای قابل توجه در دهه ۷۰ این گزینه در جریان برنامه سوم توسعه ممنوع شد، تا دولت به فکر راه دیگری را جبران کسری دولت، پیدا کند.

راه دوم، استقراض غیرمستقیم از بانک مرکزی: روش دومی که دولت برای جبران کسری بودجه در دستور کار قرار داد، بدهی غیرمستقیم از بانک مرکزی بود. در واقع پس از ممنوع کردن دولت از قرض گرفتن از بانک مرکزی، دولت سعی میکرد که تکالیف بودجه را از منابع بانکها تامین کند و در نهایت بانکها نیز با کمبود منابع روبرو میشدند. در نهایت، این موضوع باعث میشود که بانکها از بانک مرکزی استقراض کنند و در واقع میزان اضافه برداشت بانکها از بانک مرکزی افزایش پیدا میکند. این روند، در واقع همان روش اول است، با این تفاوت که تنها یک رابطی میان دولت و بانک مرکزی به نام بانکها باقی مانده است. در سالهای بین ۱۳۹۲ تا ۱۳۹۷ این عامل دلیل افزایش پایه پولی در کشور بوده است. این روند تقریبا در دو سال اخیر تعدیل شده است. به خصوص اینکه بانک مرکزی، دولت و بانکها در یک توافق حسابداری تصمیم گرفتند که بدهی بانکها به بانک مرکزی را به بدهی دولت به بانک مرکزی منتقل کرده و نقش بانکها را این روند کم رنگ کنند.

راه سوم، استقراض از صندوق توسعه ملی: اما پس از مسدود شدن دو راه نخست، حال دولت به دنبال یک راهکار سوم است که بخشی از آن در صحبتهای رئیس کل بانک مرکزی نیز منتشر شده است. بررسیها نشان میدهد که در سه ماه نخست سال جاری رشد پایه پولی به رقم ۷/ ۳۹ درصد رسیده است. بر اساس آمارها تنها دلیل افزایش پایه پولی در سه ماه نخست سال جاری، افزایش ذخایر خارجی بانکها بوده است. این عامل باعث افزایش ۵/ ۴۹ واحد درصدی پایه پولی بوده است. به بیان دیگر، رشد افزایش ذخایر خارجی سهمی بیشتر از رشد خود پایه پولی داشته است. در مقابل سهم بدهی بانکها به بانک مرکزی منفی ۷/ ۷ درصد و سهم سایر اقلام بانک مرکزی نیز منفی ۳/ ۱ درصد بوده است. این آمار به درستی منظور رئیس کل بانک مرکزی را روشن میکند. در واقع افزایش بالای حجم پایه پولی، به دلیل بهرهگیری از منابع بانک مرکزی در پوشش کسری بودجه است که این بار با عنوان صندوق توسعه ملی مطرح شده است. با این تفاوت که در حال حاضر، بانک مرکزی دسترسی به ارزهای خارجی نیز ندارد و نمیتواند در مقابل «ریال» ارائه شده به دولت، منابع ارزی برای کنترل نوسانات بازار دریافت کند. این موضوع نشان میدهد که چرا بانک مرکزی در دهه ۸۰، توانسته بود نرخ تورم را کنترل کند، اما در شرایط کنونی این ابزار را در اختیار ندارد. در دهه ۸۰ نیز به دلیل افزایش درآمدهای ارزی دولت، عامل مسلط بر رشد پایه پولی داراییهای خارجی دولت بود. اما بانک مرکزی در مقابل ریال اعطایی به دولت، اجازه دسترسی به ذخایر ارزی داشت و در نتیجه با این ابزار، نرخ تورم را در محدوده مدنظر خود هدایت میکرد. اما در شرایط کنونی، بانک مرکزی یک اسلحه بدون گلوله در اختیار دارد و با این اسلحه به دنبال پایدارسازی نوسانات ارزی است. از سوی دیگر، عامل انتظارات افزایشی تورم نیز باعث شده که شرایط برای کنترل تورم سخت شود. در حقیقت اظهار نظر رئیس کل بانک مرکزی، بر این موضوع تاکید میکند که خرجتراشی دولت، برای بانک مرکزی این بار از یک کانال جدید، روی داده و نیاز است که برای کنترل تورم، کسری بودجه از ابزار غیرتورمی نظیر انتشار اوراق دولتی در دستور کار قرار گیرد. در غیر اینصورت، بررسیهای آماری نیز تاکید میکند که جریان چاپ پول از مکانیزم جدید تداوم خواهد داشت.

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

مصرف فولاد به تفکیک صنایع

شروع منفی بورس در شهریور؛ واگرایی شاخص کل و هموزن

تمدید فراخوان مناقصه عمومی ۱۴۰۴۰۱ سازمان بورس و اوراق بهادار

آغاز معاملات ثانویه واحدهای یک صندوق سرمایهگذاری خصوصی در فرابورس ایران

ارزش معاملات خرد سهام در پایان مبادلات امروز به مرز ۳.۵ همت نزدیک شد

ارز تک نرخی رونق بازار سهام را به همراه خواهد داشت

قفل رونق بازار سرمایه با شاهکلید قانون تأمین مالی و زیرساخت باز میشود

اصلاح آییننامه ایجاد صندوقهای سرمایهگذاری املاک و مستغلات

رشد ۱۸ درصدی سود صنایع منتخب بازار سرمایه/ سود صنایع بورسی در ۱۲ ماه منتهی به بهار امسال به ۷۹۳ همت رسید

روند حرکتی شاخصهای بازار سرمایه چگونه خواهد بود؟

پرداخت ۳۰ همت سود به ۱۰ میلیون سهامدار در مرداد ۱۴۰۴

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد