خزان بورس در پاییز

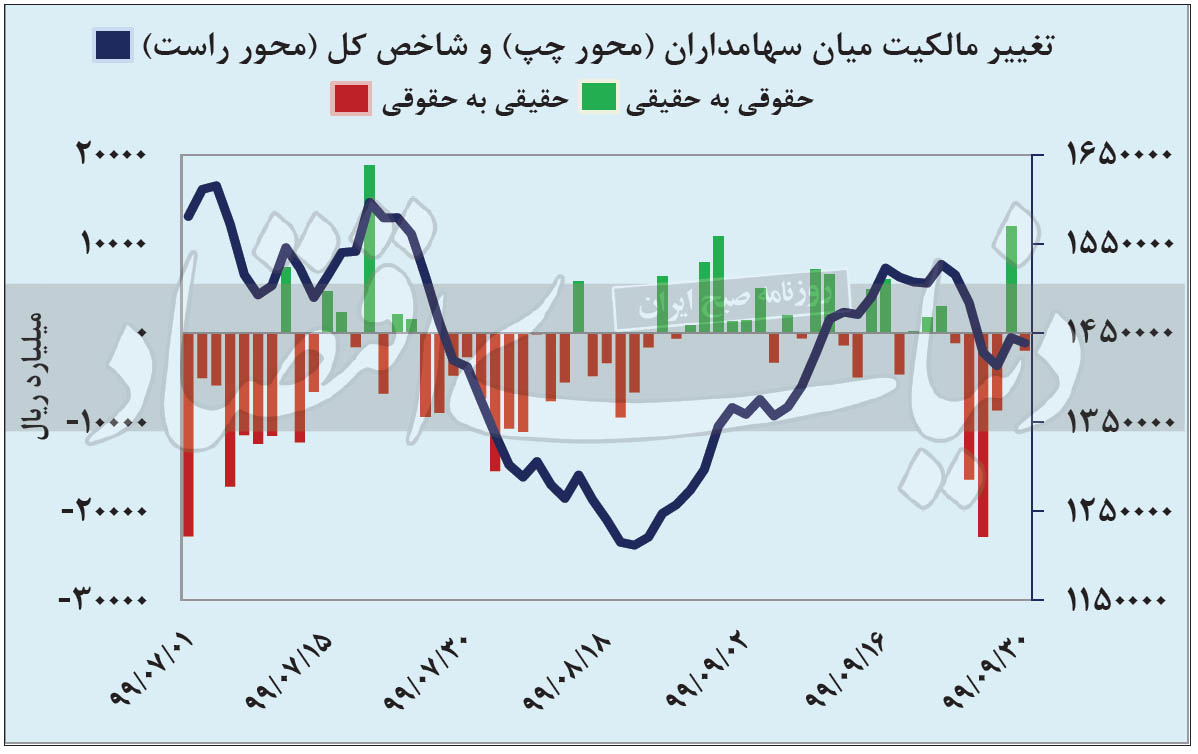

به گزارش می متالز، جاییکه در عملکردی متفاوت شاخصکل هموزن که نشانی از اثرگذاری یکسان نمادها دارد در مجموع پاییز رشد ۷/ ۷ درصدی را ثبت کرد تا نشانهای از رشد قیمت سهام در میان گروههای با ارزش بازار پایینتر باشد. در این دوره آنچه بیش از هر چیز به چشم میآمد خروج نقدینگی حقیقی از گروههایی مانند «فلزات اساسی»، «چند رشتههای صنعتی»، «سرمایهگذاریها» و «محصولات شیمیایی» بود. این در حالی است که انتظار میرفت با بهبود اوضاع سیاسی و کاهش ریسکهای سیستماتیک این گروهها وضعیت بهتری را شاهد باشند. با این حال این مساله در حالی رخ داده که پیگیری روند تغییرات مالکیت سهام میان اشخاص حقیقی و حقوقی، حاکی از آن است که عملکرد آذرماه که به خروج ۱۴۶۸ میلیارد تومانی نقدینگی حقیقی منتهی شده است. این نسبت در مقایسه با آنچه در مهر ماه به ثبت رسید کاهشی در حدود ۹۰درصد دارد. بر این اساس میتوان انتظار داشت که اگر در زمستان انتظارات تورمی برای سال آتی افزایش پیدا کند، ورق تغییر مالکیت نیز از جانب حقیقیها برگردد و شاهد زمستانی بهتر از آنچه که در پاییز دیدهایم، باشیم. تنها این عامل است که میتواند در ماههای پیشرو از کاهش نسبتهای قیمت به درآمد تحلیلی سال آتی در بازار سرمایه جلوگیری کند.

روز گذشته معاملات سومین فصل از سال ۹۹ در بازار سرمایه خاتمه یافت و برخلاف بهار و تابستان که این بازار عملکردی مثبت را از خود به نمایش گذاشته بود، تداوم روند منفی آغاز شده در یک ماه پایانی تابستان در کنار ادامه یافتن این روند در پاییز سبب شد تا بازار سهام در مجموع برای سه ماهه پاییز عملکردی منفی را به ثبت برساند. این عملکرد منفی که در نهایت به افت ۸/ ۹ درصدی شاخصکل بورس تهران در پایان معاملات روز یکشنبه منتهی شد، سبب شد تا در پایان معاملات پاییز نماگر اصلی بازار سهام جایگاهی بهتر از محدوده یک میلیون و ۴۳۹ هزار واحد نداشته باشد. بررسیهای «دنیایاقتصاد» از عملکرد سه فصل گذشته بازار سرمایه حکایت از آن دارد که نماگر اصلی بورس فصل پاییز را در حالی به اتمام رسانده که این فصل پس از رشد ۷/ ۱۴۷درصدی در فصل بهار و افزایش ۵/ ۲۵درصدی در فصل تابستان، برای نخستینبار در سال جاری عملکرد منفی را به نمایش گذاشته است.

بررسی رویدادهای سومین فصل سال

در توضیح چرایی این امر که چه عاملی باعث شده تا در طول مدت یادشده برخلاف آنچه که نیمه ابتدایی سالجاری شاهد بودیم بازار سرمایه عملکردی منفی را ثبت کرده است، میتوان اینطور گفت که مهمترین عامل عقبگرد بازار سرمایه در طول فصل یادشده اثر هیجانی ریزشهایی است که از روز ۲۰ مرداد ماه آغاز شده و از آن جهت که عرضههای سنگینی را در طول هفتههای پایانی تابستان به بازار سرمایه تحمیل کرد، موجی از هیجان فروش را بهوجود آورد که تا هفتههای پایانی آبان ماه تداوم داشت. این موج فروش که تقریبا بیوقفه به عرضه سنگین سهام انجامید، سبب شد تا شاخص کل بورس از محدوده ۲میلیون و ۷۸ هزار واحدی تا محدوده یکمیلیون و ۲۱۱هزار واحدی سقوط کند. سقوط یادشده که همزمان با افت قابل توجه ارزش معاملات بود شرایطی را پدید آورد که بسیاری از نمادهای کوچک بازار در عمل شاهد قفلشدن صفهای فروش باشند و بدون آنکه فروشندگان بتوانند دارایی خود را نقد کنند، در مواجهه با قوانین زائدی همچون حجم مبنا و دامنه نوسان، روند نزولی بازار سهام را نظاره کنند. با این حال در هفتههای پایانی آبان ماه خوشبینی به تغییر فضای سیاسی ورق نااطمینانی را نسبت به بازار سرمایه برگرداند. در این مدت افت قابلتوجه قیمتها همزمان با افزایش بهای دلار در بازار آزاد ارز سبب شد تا وضعیت ارزندگی بسیاری از نمادها با فرض ثبات ریسکهای موجود در آن زمان تعدیل شود و به یکباره شاهد افزایش تقاضا و ورود پول حقیقی به چرخه معاملات سهام باشیم.

دقیقا در چنین شرایطی بود که زمینه برای رشد ۴ هفتهای قیمتها در بازار یاد شده فراهم شد و افت قابلتوجه ارزش ریال همسو با رشد قیمت دلار که حالا صعود تند و تیز بهای جهانی کالاهای اساسی را نیز با خود به همراه داشت، به رشد ۲۶ درصدی نماگر بازار مربوطه انجامید. صعود این سنجه مهم بازار سرمایه سبب شد تا زمینه برای اصلاح ۳۸ درصد از ریزش قبلی شاخص بورس مهیا شود. این اصلاح سبب شد تا خوشبینی و تداوم این روند نوپا در بین اهالی بازار سرمایه بهخصوص فعالان خرد آن شکل بگیرد.

اما دقیقا در اواخر هفته میانی آذرماه کمکم صعود دستهجمعی قیمتها در مواجهه با افزایش ارز رو به ضعف گذاشت و این امیدواری را بهراحتی نقش بر آب کرد. اتفاق یاد شده در حالی رخ داد که در طول مدت مورد بحث، بهرغم آنکه بازار شایعات در شبکههای اجتماعی داغ بود ارتباط معقولی میان این شایعات و ضعف و تقاضا و در نهایت ریزش قیمتها در روزهای سهشنبه و چهارشنبه آخرین هفته از آذر ماه برقرار نشد. در توضیح این نکته که دلایل رخ دادن چنین اتفاقاتی چیست باید خاطرنشان کرد که پس از تجربه یک ریزش نابهنگام و دور از انتظار طبیعی است که هر دورهای از رشد در نهایت با ضعف تقاضا در میانمدت همراه باشد، مضاف بر اینکه بازار سرمایه ایران هم بهعنوان بخشی از اقتصاد که همواره تحتتاثیر ریسکهای سیاسی و تورم قرار داشته است، همچنان در ناملایماتی حاصل از چنین ضعفهایی قوطهور است. بنابراین معقول است که با بهبود عوامل بنیادی نظیر رشد قیمت جهانی به یکباره به این تغییرات واکنش مثبت نشان دهد و تحلیل خود از آینده پیشرو وزنی سنگین برای عوامل تشدیدکننده عدم اطمینان قائل باشد.

نگاهی به آمار معاملات پاییز

اما اگر از تغییر عوامل بنیادی و آنچه که توانسته در طول این مدت بر نا اطمینانی یا اطمینان به بازار سرمایه اثر بگذارد، بگذریم، در خواهیم یافت که نه تنها نسبت به نیمه نخست سال جاری، پاییز فصل تغییر رویه در جریان نقدینگی موجود به بازار سرمایه بوده است بلکه در قوانین نیز تغییراتی را شاهد بود که به خودی خود به نفع رونق معاملات در این بازار است. نخست آنکه در طول فصل گذشته دست صندوقهای سرمایهگذاری برای حضور در معاملات سهام بازتر شده و سقف مجاز سرمایهگذاری آنها افزایش پیدا کرد. این مساله در حالی روی داد که کاهش زمان پیش گشایش بهعنوان یکی از عواملی که به نظر میآمد توانسته بود تا جو روانی خاصی پیش از شروع معاملات روزانه در بورس ایجاد کند، نیز بالاخره روی داد. اما گل سرسبد این تغییرات بازگشت دوباره امکان معاملات روزانه بود که نه تنها دست سرمایهگذاران کوتاهمدتی را برای نوسانگیری از بازار باز کرد بلکه کمک شایان توجهی به افزایش نقدشوندگی بهعنوان یکی از مهمترین مولفههای کارآیی بازار سرمایه انجام داد.

فصل خزان در حالی خاتمه یافته است که بررسی خالص تغییر مالکیت در ماههای آن عمدتا حاکی از خروج نقدینگی حقیقی و انتقال سهام به اشخاص حقوقی است. با پایان معاملات آخرین روز از آذر ماه، خالص خرید حقوقی در مجموع پاییز به حدود ۱۶ هزار و ۹۶۹ میلیارد تومان رسید. در تمامی ماههای این فصل شاهد خروج نقدینگی حقیقی از گردونه معاملات سهام بودیم. بررسی خالص تغییر مالکیت در طول این ماهها به وضوح نشان میدهد در طول سه ماه پاییز رکود حاکم بر بازار سرمایه با شیب قابل توجهی کاهش یافته است. درحالیکه خرید حقوقی از حقیقی در طول مهر در ۱۰ هزار و ۲۴۷ میلیارد تومان بود که این رقم در آبان ماه به ۵۲۵۳ میلیارد تومان رسید. این در حالی است که آمار آذر ماه با کاهشی تقریبا ۷۰ درصدی به محدوده ۱۴۶۸ میلیارد تومان میرسد، برآیند همه این تغییرات حکایت از آن دارد که بازار سرمایه با کاهش فروش حقوقی به حقیقیها آماده بهبود معاملات در ادامه راه است. در صورتی که این عوامل محقق شود شاید بتوان این طور قلمداد کرد که زمستان بهعنوان آخرین دوره سه ماهه سال جاری فصل بهتری برای بازار سرمایه باشد.

سنت شکنی آذرماه

اما با توجه به آنچه گفته شد میتوان اینطور قلمداد کرد که آذر به تنهایی در مقابل پیشروی منفی بازار سهام ایستادگی کرد و نه تنها توانسته بخش مهمی از اهالی بازار سرمایه را به بهبود اوضاع در این بازار امیدوار کند بلکه با سنتشکنی در مقابل ماههای پیش از خود بازدهی مثبت را به ثبت رسانده است. بازده شاخص کل بورس تهران در حالی از ابتدای سال تاکنون به رقم ۷/ ۱۸۱ درصد رسیده که آذر ماه به تنهایی ۷ درصد از این رقم را به دوش میکشد. بر این اساس نهمین ماه سال جاری در حالی به اتمام رسیده که از مرداد ماه عملکرد بازار سرمایه منفی بوده است. به نظر میرسد به جز روند صعودی پرقدرت کالاهای اساسی در بازارهای جهانی آنچه توانسته تا حد زیادی به بازگشت قیمتها و جبران بخشی از نزول آن در طول یک ماه اخیر کمک کند خوشبینی تصویب دو لایحه از ۴ لایحه FATF با افزایش مهلت بررسی آن در مجمع تشخیص مصلحت نظام و تغییر مناسبات میان ایران و آمریکا با روی کار آمدن دولت جو بایدن است. این مهم اگرچه میتواند به کاهش ریسکهای سیستماتیک به خصوص ریسکهای سیاسی، کمتر شدن هزینه مبادله و بهبود شرایط اقتصاد کلان کمک کند، در برگیرنده یک خطر نیز هست. بورس تهران که تمامی مسیر سه سال اخیر را با استفاده از ریسک تورم و بحرانهای به وجود آمده در رابطه با وضعیت اقتصادی کشور و کاهش ارزش پول ملی پیموده، حالا بر سر یک دوراهی قرار گرفته است. بررسی آمار معاملات در فصل پاییز نشان از آن دارد که گروه فلزات اساسی شاهد خروج نقدینگی حقیقی در حدود ۵۵۰۰ میلیارد تومان بوده و گروههایی مانند «چند رشتهای صنعتی» و «سرمایهگذاریها» در رتیههای بعدی قرار داشتهاند. در مقابل ورود نقدینگی حقیقی به سایر گروهها ناچیز بوده و تنها گروه بیمه صندوقهای بازنشستگی توانسته کمتر از ۵۰۰ میلیارد تومان از پول حقیقیها را دریافت کند. همانطور که در گزارشهای پیشین نیز اشاره شد افت ارز در صورت کاهش ریسکهای یاد شده به منزله افزایش قدرت خرید ریال است. این مهم که اثرات مثبتی برای کلیت بخشهای اقتصادی میتواند داشته باشد به معنای کاهش دو عامل قیمت ارز در تحلیلهای بنیادی و کاهش ریسک است که میتواند نسبت قیمت به درآمد را برای سالهای پیش رو کاهش دهد. به نظر میرسد که همین دلیل توانسته در روزها و هفتههای گذشته پس از افزایش امیدوارکننده قیمت سهام به ضعف تقاضا در بازار سرمایه منتهی شود. بورس که طی چهار ماه متوالی ریزشی سهمگین حدود ۹۰۰ هزار واحد را شاهد بوده در مواجهه با بهبود متغیرهای بنیادی مسیری ناهموار را برای بازپس گرفتن رکورد قبلی پیشرو دارد.

زمستان مه آلود بورس

این احتمال وجود دارد که در ادامه راه لایحه بودجه جنجال برانگیز دولت روحانی کار دست اقتصاد بدهد و با تحمیل یک کسری بودجه نامتعارف بر پیکره اقتصاد کشور راه را برای تداوم صعود تورمی بازار سرمایه در سه ماه پایانی سال ۹۹ فراهم کند. این مساله از آن جهت محتمل است که بارها اتفاق افتاده و دست کم یکی از عوامل مهم رونق بورس و فرابورس در ماههای پایانی سال ۹۸ بوده است. در سال گذشته نیز کسری بودجه دولت به عاملی بدل شد تا فعالان بازار با خیال راحت از سقوط ارزش پول ملی به خرید سهام دلار در بورس مبادرت کنند. بنابراین در صورتی که این فرض محقق شود و اصلا بعید نخواهد بود که رشد بهای کامودیتی در بازارهای جهانی در کنار چشم انداز تورمی ناشی از بودجه نامتوازن راه را برای زمستانی سبز رنگ در بازار سرمایه هموار کند و ۹۹ را بهعنوان سومین سال از رشد پر قدرت تورمی بورس تهران در سالهای پایانی دهه جاری به ثبت برساند. به هر روی حاصل هرچه که باشد نشان از مبهم بودن مسیر پیش روی بازار نسبت به سالهای گذشته دارد، چرا که ابهام در تمامی مسائل به خصوص در شرایط فعلی که هم قیمت سهام با دلار تطبیق یافته و هم تحلیلها فراتر از نرخ بهره بدون ریسک حرکت میکنند، نسبت به سالهای قبل بیشتر است.

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

شروع منفی بورس در شهریور؛ واگرایی شاخص کل و هموزن

تمدید فراخوان مناقصه عمومی ۱۴۰۴۰۱ سازمان بورس و اوراق بهادار

آغاز معاملات ثانویه واحدهای یک صندوق سرمایهگذاری خصوصی در فرابورس ایران

ارزش معاملات خرد سهام در پایان مبادلات امروز به مرز ۳.۵ همت نزدیک شد

ارز تک نرخی رونق بازار سهام را به همراه خواهد داشت

قفل رونق بازار سرمایه با شاهکلید قانون تأمین مالی و زیرساخت باز میشود

اصلاح آییننامه ایجاد صندوقهای سرمایهگذاری املاک و مستغلات

رشد ۱۸ درصدی سود صنایع منتخب بازار سرمایه/ سود صنایع بورسی در ۱۲ ماه منتهی به بهار امسال به ۷۹۳ همت رسید

روند حرکتی شاخصهای بازار سرمایه چگونه خواهد بود؟

پرداخت ۳۰ همت سود به ۱۰ میلیون سهامدار در مرداد ۱۴۰۴

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد