از افزایش نرخ بهره بین بانکی تا تبعات منفی بر اقتصاد کشور

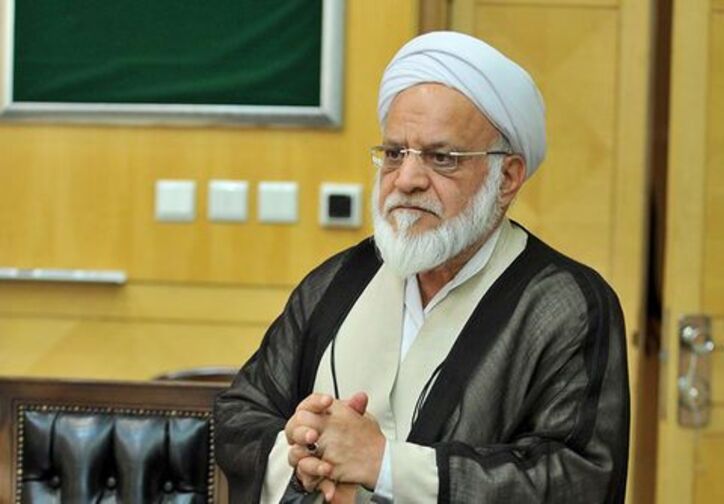

به گزارش میمتالز، مدیرعامل گروه مالی آوای باران نرخ بهره بین بانکی را یکی از بزرگترین مشکلات اقتصاد ملی برشمرد و اظهار کرد: در کشور، رشد بسیار بالای نقدینگی مشاهده میشود که این رویه هر سال مضاعف میشود. متأسفانه افزایش نرخ بهره بین بانکی سریالی ادامهدار است و همچنان این نرخ بهصورت ملایم در حال افزایش است.

علیرضا تاجبر ادامه داد: نخستین زیان افزایش نرخ بهره بین بانکی، متوجه بازار سرمایه میشود و مردم دومین ضررکنندگان این موضوع هستند؛ زیرا افزایش نرخ بهره بین بانکی و افزایش حجم نقدینگی به تبع آن، پیامدهای بسیار بالای تورمی دارد. تجربه افزایش نرخ بهره بین بانکی در گذشته، این موضوعات را نشان داده است؛ بنابراین، باید از این امر اجتناب شود.

به گفته این کارشناس بازار سرمایه، اگرچه ممکن است در ظاهر افزایش نرخ بهره مُسکن کوتاهمدتی برای مهار تورم و نقدینگی محسوب شود، اما در میانمدت حتماً منجر به افزایش حجم نقدینگی و تورم میشود و تأثیر منفی نیز بر بازار سرمایه و اقتصاد کشور میگذارد.

وی سخنان دولتمردان در حمایت از بازار سرمایه را مدنظر قرار داد و تصریح کرد: اگر دولتمردان شعار حمایت از این بازار را سر میدهند و با مبانی آن آشنایی دارند، نباید اجازه افزایش نرخ بهره بین بانکی را بدهند. زیرا، مبانی بازار سرمایه، تولید و شکوفایی صنایع است.

مدیرعامل گروه مالی آوای باران با اشاره به اینکه در گفتار، از کاهش نرخ بهره صحت میشود، در حالیکه در عمل، نرخ بهره به صورت خزنده در حال افزایش است، گفت: تا زمانی که تصمیمگیران کلان بهویژه وزارت اقتصاد، به بازار سرمایه اعتقاد نداشته باشند، شاهد بهبود فضای کسبوکار و تولید نخواهیم بود. لازمه توجه ویژه به بازار سرمایه، کاهش نرخ بهره بین بانکی و در نتیجه نرخ سود بانکی است.

وی با تأکید بر اینکه افزایش نرخ بهره به نفع اقتصاد ملی نیست، خاطرنشان کرد: اگر چه نرخ بهره بین بانکی به نظر میرسد که تنها در میان بانکها باشد، اما در حقیقت، این موضوع بر کل فضای اقتصادی کشور اثرگذار است. زیرا زمانی که نرخ بهره بین بانکی افزایش مییابد، نرخ بهره سرمایهگذاری بدون ریسک نیز افزایش مییابد. البته در کوتاهمدت این نوع از سرمایهگذاری بدون ریسک است و در سالهای آتی نکولهایی را در اوراق دولتی با وضعیت فعلی نقدینگی و استقراض، خواهیم داشت.

حذف ارز ۴۲۰۰ تومانی؛ اقدام سنجیدهای که باید اجرایی شود

به گفته این کارشناس بازار سرمایه، فلسفه ارز ۴۲۰۰ تومانی، برای جلوگیری از فشار ناشی از افزایش قیمت کالاهای وارداتی بر مردم بوده است. در حالیکه در واقعیت این اتفاق پیش نیامد و تنها به شکلگیری رانت برای عدهای منجر شد و اثر ارز ۴۲۰۰ تومانی در زندگی مردم دیده نشد.

وی با مدنظر قرار دادن صنایعی که همچنان از این ارز بهرهمند هستند، خاطرنشان کرد: متأسفانه در قیمت فروش، بهای تمام شده محصولات این صنایع و قیمتی که به دست مصرفکننده نهایی میرسد، اثر این ارز مشاهده نمیشود، اما بدون شک حذف ارز ۴۲۰۰ تومانی منجر به حذف رانتهای ایجاد شده میشود و اقدام بسیار مؤثری در حذف دلالان است. بهطور کلی، چند نرخی بودن ارز، به نفع مصرفکننده نهایی و مردم نیست.

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

فولاد مبارکه از برق تولیدشده خودش هم محروم شد!

گروه فولاد مبارکه دارنده بزرگترین CVC کشور است

هدفگذاری فولاد مبارکه برای صادرات یک میلیارد دلاری در ۱۴۰۴

استفاده از فناوری پیشرفته برای تصفیه و بازچرخانی آب در فولاد مبارکه

شکلگیری تعامل صنعت و دانشگاه در گروه فولاد مبارکه/ حمایتهای خوب این مجموعه از طرحها، پروژهها و برنامههای دانشگاهی

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

رکوردشکنی صبانور در تولید و فروش

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه