ریسک و فرصت سیمانیها در سال جدید

به گزارش میمتالز، با این حال، به دلیل فرسودگی برخی واحدها و عدمدسترسی مناسب به سوخت در فصل سرد سال، ظرفیت عملی تولید حدود ۷۰ تا ۸۰درصد ظرفیت اسمی است. عمده ظرفیت تولید سیمان کشور در نیمه غربی کشور متمرکز است. علاوه بر تمرکز جمعیتی در این منطقه، بازار عراق نیز یکی از بازارهای اصلی فروش سیمان در سالهای اخیر است. برخی از شرکتها نیز در منطقه شمالی کشور با هدف تامین نیاز کلانشهر تهران و استانهای شمالی مستقر شدهاند. همچنین برخی از شرکتها در استانهای خراسان، علاوه بر تامین نیاز داخلی، بر صادرات بازار افغانستان تمرکز دارند که با تحولات اخیر، تقاضا در این بازار کاهش یافته است. نبود کارخانه سیمان در استانهای فارس و کرمان و حجم بالای پروژههای صنعتی و معدنی در کنار پروژههای عمرانی و ساختمانی، سبب تقاضای بالا در این منطقه شده است.

ویژگی غیرقابل تجارت بودن سیمان و قیمتگذاری محلی آن و دشواری صادرات به مقاصد دوردست، سبب شده است تا قیمت این کالا نسبت به کالای جایگزین در صنعت ساختمان، یعنی انواع فولاد، به طور نسبی کاهش قابلتوجهی یابد. در حالی که یکدهه قبل فولاد با کاربرد ساختمانی بین ۱۵ تا ۱۸ برابر قیمت فروش درِ کارخانه سیمان معامله میشد، در سال ۱۴۰۰ این رقم به ۲۵ تا ۳۰ برابر رسید که شاهد نصفشدن ارزش نسبی سیمان در مقابل فولاد است. سیمان در این دوره رشد قیمتی سالانه ۲۵درصدی داشت که رشدی مشابه تورم داشته و در مقایسه با رشد متوسط ۳۷درصد دلار، عقب مانده است.

فرآیند تولید سیمان

در تولید سیمان از مواد اولیه شامل مارل، سنگآهک و مقدار کمی سنگآهن هماتیتی استفاده میشود. مواد پس از خردایش و عملیات پخش، وارد کورهها شده و محصول خروجی کلینکر نامیده میشود. کلینکر قابلیت ماندگاری بالاتری نسبت به سیمان دارد. کلینکر خردایش شده و به سیمان تبدیل و بسته به نوع فروش، به صورت فله یا بستهبندی به بازار عرضه میشود. بخش اصلی بهای تمامشده شرکتهای سیمانی در جهان، انرژی است. به دلیل ارزش نسبی پایین سیمان و فراوانی مواد اولیه، کارخانههای سیمان در نزدیکی بازار مصرف ساخته میشوند.

شرکتهای سیمانی در بورس

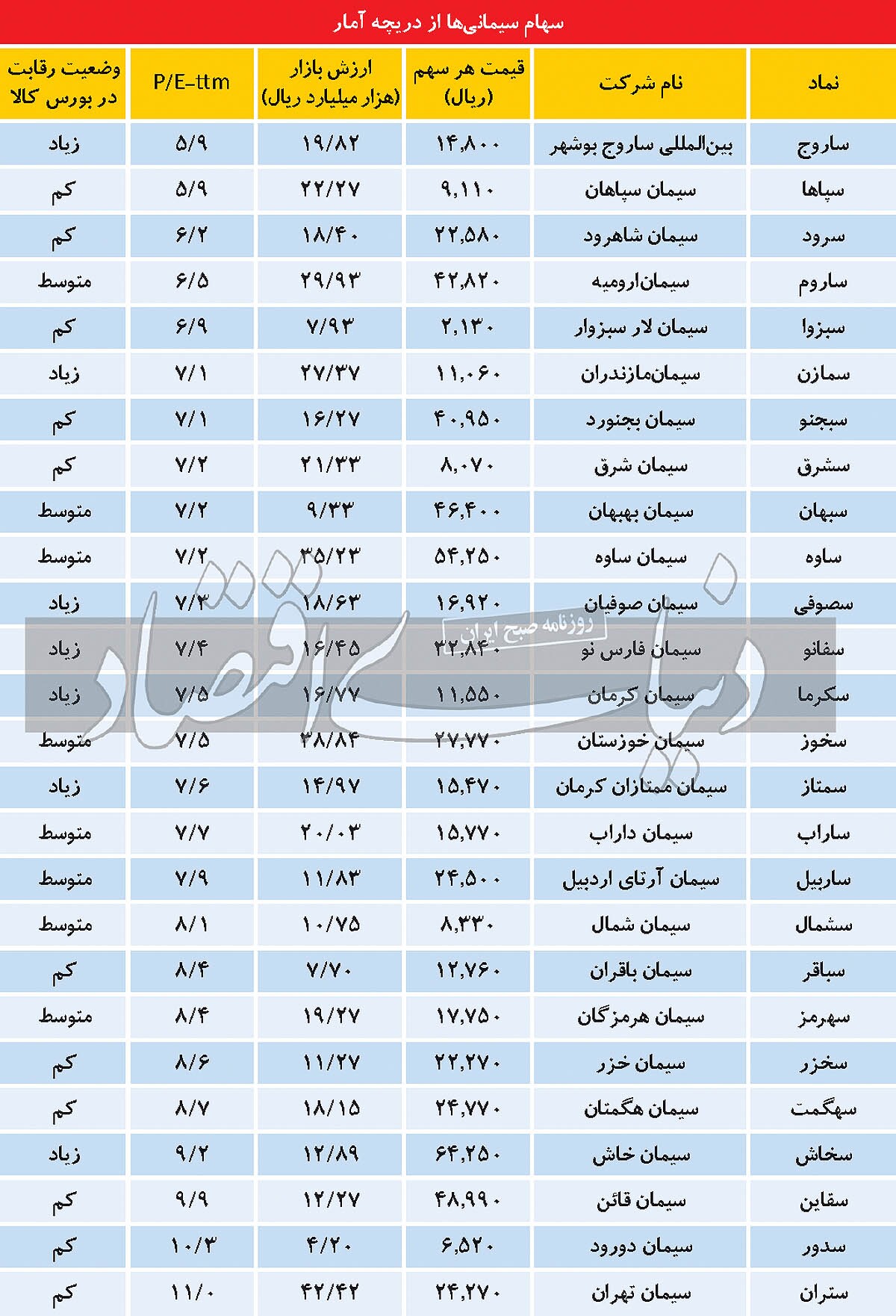

حدود ۳۰ شرکت سیمانی و هلدینگهای آنها در بازار سرمایه پذیرفته شدهاند. هلدینگهای سیمانی شامل سفارس و سیتا (متعلق به تامین اجتماعی)، سیدکو (متعلق به بانکملی)، سغدیر (متعلق به سرمایهگذاری غدیر- ساتا) و چند سیمانی هم زیرمجموعه بانکسپه (از طریق سرمایهگذاری امید) هستند و چند شرکت خصوصی سیمان نیز در بازار سرمایه ایران پذیرفته شدهاند. نسبت تقسیم و پرداخت سود نقدی در صنعت سیمان در میان بالاترین صنایع بورسی است؛ به نحوی که متوسط تقسیم سود در این صنعت ۸۳درصد است. نسبت P/ E ttm این صنعت نیز ۴/ ۸ واحد است که در مقایسه با متوسط ۵/ ۸ بازار اندکی کمتر است.

مهمترین تحول صنعت سیمان در سالهای اخیر، ورود آن به بورسکالاست که موجب خروج سیمان از قیمتگذاری دولتی شد. در حالی که عمده معاملات سیمان در بورسکالا براساس قیمت پایه عرضه صورت میگیرد، در برخی از مناطق شمال غرب، جنوب غرب و استانهای کرمان و فارس شاهد رقابت هستیم. با این حال، ریسک اصلی این صنعت در حال حاضر، قطعیهای متعدد گاز در زمستان و برق در تابستان است. در عین حال، محدودیتهای واردات در سمت عراق و شرایط اقتصادی افغانستان سبب شده است تا از حجم صادرات کاسته شود. روند صادرات طی دهه اخیر به نحوی بوده که از صادرات سیمان کاسته و به صادرات کلینکر افزوده شده است. از سوی دیگر، ریسک تغییرات قیمت گاز نیز بسیار زیاد است. فرمولهشدن قیمت گاز سوخت سیمانیها در سالهای اخیر، سبب تغییرات شدید قیمت آن شده است. سود صنعت سیمان در اواخر دهه ۱۳۸۰ از بیش از ۶۰۰ میلیون دلار به ۱۶۰ میلیون دلار در سال ۱۳۹۹ کاهش یافته است. حاشیه سود عملیاتی صنعت بهشدت تحتتاثیر چرخههای تورمی است. در سالهای ۱۳۹۰ تا ۱۳۹۲ و همچنین ۱۳۹۷ تا ۱۳۹۹ شاهد جهش حاشیه سود بودیم که حاشیه سود به بیش از ۳۰درصد رسید. در سالهای میانی دهه ۱۳۹۰ به دلیل درگیری شرکتها برای بازپرداخت بدهیهای ارزی، شناسایی زیان تسعیر ارز و افزایش شدید هزینه استهلاک و رکود بخش مسکن و بودجه عمرانی، شاهد کاهش حاشیه سود عملیاتی به ۱۲درصد هم بودیم.

بررسی شرکتها

در بررسی صورتگرفته، هلدینگهای سیمان حذف شدهاند. همچنین به دلیل حذف نظرات کارشناسی، صرفا از سود ttm استفاده شده است. چشمانداز سود آیندهنگر بیش از سود ttm است؛ چرا که قیمتهای فروش سیمان رشد خوبی کرده است و انتظار میرود با ورود به فصل ساختوساز (پس از ماه رمضان) شاهد افزایش رقابت در بورسکالا باشیم.

رقابتها در بورسکالا طبقهبندی شده و شامل سه دسته کم، متوسط و زیاد است. شرکتهای «ساروج»، «سمازن»، «سصوفی»، «سفانو»، «سکرما»، «سمتاز» و «سخاش» بیشترین رقابت را در خرید طی سهماه اخیر در بورسکالا دارند. شرکتهای «ساروم»، «سبهان»، «ساوه»، «سخوز»، «ساراب»، «ساربیل»، «سشمال» و «سهرمز» دارای رقابت متوسط هستند. رتبهبندی براساس P/ E ttm حاکی از آن است که «ساروج»، «سپاها»، «سرود» و «ساروم» ارزانترین نمادها بودهاند.

در مجموع «ساروج» بهعنوان ارزانترین نماد به لحاظ P/ E و همچنین با رقابت بالاست. «سصوفی»، «سفانو»، «سکرما» و «سمتاز» نیز با وجود بالاتر بودن P/ E به میزان یک واحد، به دلیل رقابت بالا، پتانسیل زیادی برای رشد سودآوری دارند. «ساروم» نیز در میان کمترین P/ E هاست و وضعیت رقابت متوسط است. «سپاها» و «سرود» نیز به دلیل موقعیت فیزیکی رقابت کمی دارند؛ اما P/ E حدود ۶ دارند و ارزنده هستند.

ندا کریمی تحلیلگر بازار سرمایه

منبع: دنیای اقتصاد

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

آقاجانلو: تابآوری معدن و صنایع معدنی از محورهای "جشنواره ایما" شود/ رونمایی از پوستر پنجمین رویداد ایدههای ارزشآفرین معدن و صنایع معدنی

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

گام دانشگاه ولیعصر رفسنجان برای توسعه قطب پسته و حوزه معدن با استاندارد جهانی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

چهارمین مرحله معوقات متناسبسازی ۱۴۰۳ بازنشستگان فولاد پرداخت شد

راهاندازی بازار دوم ارز در مرکز مبادله ارز و طلا

۲ مانع اصلی رشد تجارت ایران با اوراسیا

جشنواره بزرگ بانک صادرات ویژه فرهنگیان و بازنشستگان با جوایز میلیاردی

یارانه نقدی دهکهای چهارم تا نهم واریز شد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

چرا مبلغ قبوض آب بالا است؟

چندنرخی بودن ارز عامل فساد و التهاب اقتصادی است

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن

سنگ آهن و فولاد نیازمند اصلاح نگاه مدیریتی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات