هشدار کامودیتیها به رشد اقتصادی جهان

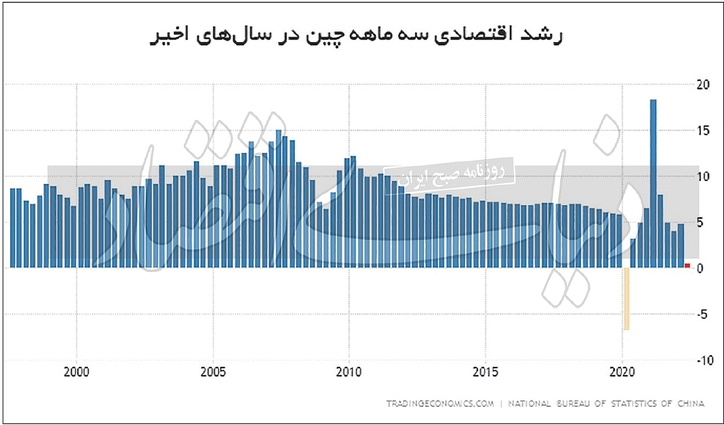

به گزارش میمتالز، رشد اقتصادی چین در سهماه دوم امسال بدون احتساب سهماه ابتدایی سال ۲۰۲۰ به کمترین میزان پس از ثبت این دادهها در سال ۱۹۹۲ رسیده است. چینیها توانستند در سال ۲۰۲۰ از پس بحران کاهش رشد اقتصادی برآیند؛ اما وضعیت در سالجاری تا حدی متفاوت است. در شرایطی که بانکهای مرکزی دنیا درصدد اجرای سیاستهای انقباضی سختگیرانه هستند و جنگ روسیه و اوکراین چالشهایی را در زمینه زنجیره تامین جهانی به وجود آورده است، بازگرداندن اقتصاد این کشور به مسیر رشد دشوار است. در این شرایط، بازارهای کالایی تحت فشار رکود جدی قرار گرفته اند.

عقبگرد رشد اقتصادی اژدهای زرد؛ سیگنال منفی برای بازارهای کالایی

روز جمعه پانزدهم جولای، رشد تولید ناخالص داخلی چین برای سهماه دوم سال ۲۰۲۲ اعلام و مشخص شد که تولید ناخالص داخلی این کشور در این بازه زمانی نسبت به زمان مشابه سال قبل رشد ۴/ ۰ درصدی داشته است؛ این در حالی بود که طبق نظرسنجی رویترز از اقتصاددانان برآورد شده بود در این زمان، تولید ناخالص داخلی چین نسبت به زمان مشابه سال ۲۰۲۱ رشد یکدرصدی داشته باشد. به این ترتیب باید اذعان کرد که قرنطینههای سختگیرانه وضعشده از سوی دولت این کشور برای مهار کرونا بیش از آنچه انتظار میرفت، اثر منفی بر تولید و اقتصاد چین گذاشته و زمینه عقبگرد شتاب رشد اقتصادی چین را فراهم کرده است. انتشار این داده اقتصادی، چشم انداز تقاضای جهانی برای کالاهای پایه را تیره و تار کرده و از این منظر از سقوط نرخ کالاهای پایه حمایت میکند. میزان رشد اقتصادی چین در سهماه دوم امسال نسبت به سهماه ابتدایی سال گذشته نیز کاهش ۶/ ۲ درصدی داشت؛ این در حالی بود که برآوردها از افت ۵/ ۱ درصدی این شاخص حکایت داشت.

رویترز در گزارش خود اعلام کرد، این بدترین عملکرد اقتصادی چین طی سهماه از زمان ثبت این داده در سال ۱۹۹۲ به استثنای سهماه ابتدایی سال ۲۰۲۰ بود که رشد اقتصادی این کشور متاثر از شوک کرونا ۹/ ۶درصد افت داشت. در این شرایط، برخی تحلیلگران بر این باورند که اقتصاد چین در آستانه سقوط به سمت رکود تورمی قرار دارد؛ اما برخی دیگر نگاه مثبت تری به عملکرد دومین اقتصاد جهانی دارند و بر این باورند که دوره مه تا ژوئن، بدترین دوره اقتصادی این کشور در سالجاری میلادی است و با به پایان رسیدن آن و حمایت دولت چین از اقتصاد میتوان انتظار داشت که مانند نیمه دوم سال ۲۰۲۰ اقتصاد چین مجددا به مسیر رشد بازگردد. با وجود این، همزمانی عقبگرد رشد اقتصادی در چین با احتمال بروز رکود تورمی در دنیا این خوشبینی را در هالهای از ابهام قرار میدهد. درواقع تبعات اقتصادی سیاستهای انقباضی سایر دولتها از سویی و نتایج اقتصادی جنگ روسیه و اوکراین از سوی دیگر میتواند به مانعی جدی در مقابل بازگشت اقتصاد چین به مسیر رشد در نیمه دوم سال ۲۰۲۲ تبدیل شود و این کشور را در معرض رکود جدی قرار دهد. چین بزرگترین بازار مصرف کالاهای پایه جهانی است. عقبگرد رشد اقتصادی این کشور از میزان تقاضای جهانی برای کالاهای پایه خواهد کاست که این موضوع سیگنالی موثر و قوی در جهت افت نرخ کامودیتیها خواهد بود.

سایه رکود در بخش مسکن چین

شاخص رشد بهای مسکن چین برای ماه ژوئن نیز برابر منفی ۵/ ۰درصد اعلام شد که این رقم کمترین میزان آن پس از سال ۲۰۱۴ است. کاهش شاخص رشد مسکن در چین بیانگر بدبینی چینیها به بخش ساختوساز در این کشور است. بخش ساخت وساز همواره در سالهای گذشته یکی از موتورهای محرک رشد اقتصادی چین بوده و دولت این کشور برای بازگرداندن اقتصاد به مسیر رشد از این بخش حمایت کرده است. در ماههای اخیر نیز دولت چین برای کاهش تاثیر منفی رشد قرنطینههای سختگیرانه بر اقتصاد خود به محرکهای مالی در بخش ساخت وساز افزوده است؛ اما این محرکها نتوانسته اند به میزان کافی از بدبینی و افول این بخش در چین جلوگیری کنند. کند شدن رشد اقتصادی، بحران نقدینگی شرکتهای توسعه دهنده املاک در چین، عدمتمایل چینیها به بازپرداخت وام مسکن و ناتوانی شرکتهای توسعه دهنده املاک چین در زمینه بازپرداخت وامهای خود از مهمترین دلایل افول بخش مسکن این کشور است. در این شرایط، احتمال اعمال قرنطینههای جدید با شیوع مجدد کرونا در چین نیز وجود دارد و این موضوع بر مصرفکنندگان چینی تاثیر منفی گذاشته و مانع سرمایهگذاری آنها میشود.

در این شرایط، دولت چین برای بازگرداندن بخش ساخت وساز به مسیر رشد به اعمال محرکهای مالی بیشتر نیاز دارد؛ تصمیمی که یکروی سکه آن بهبود تقاضاست و روی دیگر آن تقویت تورم است که با سیاست کلی دولت چین تناقض دارد. افول بخش ساخت وساز در چین سیگنال موثر دیگری است که از عقبگرد بازارهای کالایی حمایت میکند. انتشار اخبار منفی از بخش ساخت وساز در چین و کاهش رشد اقتصادی در سهماه دوم سال باعث شد تا بهای سنگ آهن عیار ۶۲درصد وارداتی به بنادر شمالی چین در روز جمعه پانزدهم جولای کاهش حدود ۱۰ درصدی داشته باشد و تا کف کانال قیمتی ۱۰۰ دلار به ازای هر تن عقب نشینی قیمتی کند.

رویکرد فدرالرزرو به رکوردشکنی تورم

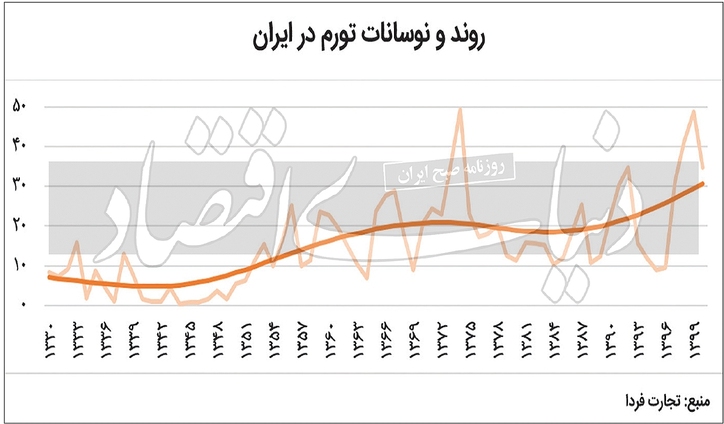

شاخص سالانه قیمت مصرفکننده ایالات متحده آمریکا برای ماه ژوئن برابر ۱/ ۹درصد اعلام شد که این رقم بیشترین رشد شاخص CPI این کشور ظرف ۴۰ سال اخیر است. تورم تنها گریبان گیر آمریکاییها نشده و بخش قابلتوجهی از کشورهای دنیا این روزها با آن دست وپنجه نرم میکنند. تورم ناحیه یورو طی ماه ژوئن برابر ۶/ ۸ درصد، در روسیه ۹/ ۱۵درصد و در مکزیک برابر ۸درصد اعلام شد؛ این در حالی بود که رشد سالانه تورم مصرفکننده چینیها در ماه ژوئن تنها ۵/ ۲درصد بود. رکوردشکنی مستمر تورم جهانی با محوریت کشورهای غربی به تشدید سیاست انقباضی از سوی بانکهای مرکزی این مناطق منجر میشود. در حالی بانکهای مرکزی دنیا با محوریت فدرالرزرو اتخاذ سیاست انقباضی با افزایش نرخ بهره را راهکار اصلی برای کنترل تورم میدانند که این سیاست دنیا را در معرض رکود اقتصادی قرار داده و احتمال بروز رکود تورمی روز بهروز بیشتر میشود. واهمه از بروز رکود اقتصادی باعث شده است تا بسیاری از سرمایهگذاران نسبت به خروج سرمایه از بازارهای کالایی اقدام کنند و این موضوع از عقبگرد قیمتی در اغلب کالاهای پایه حمایت میکند.

شاخص دلار در اوج ۲۰ ساله

شاخص دلار آمریکا در ماه جولای ۲۰۲۲ به کانال ۱۰۸ واحدی صعود کرد؛ این شاخص در اواسط روز جمعه ۱۵ جولای به ۲۶/ ۱۰۸ واحد رسید. کانال ۱۰۸ واحدی بیشترین میزان شاخص دلار آمریکا پس از سال ۲۰۰۲ است. صعود ارزش شاخص دلار آمریکا متاثر از تضعیف سایر ارزها و بهخصوص یورو و سیاستهای انقباضی فدرالرزرو باعث سقوط بازارهای مالی و کالایی دنیا شده است. در این شرایط سرمایهگذاران نگهداری دلار را بر سرمایهگذاری در بازارهای مالی و کالایی ترجیح میدهند. به این ترتیب بهبود شاخص دلار آمریکا همواره سیگنالی کاهشی برای سایر بازارها به همراه دارد. در شرایطی که بازارها با سیگنال رکود اقتصادی مواجه اند، اوج گیری ارزش دلار نیز از تضعیف ارزش کامودیتیها حمایت کرد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه