کسب سود از بازار منفی یکی از کارکردهای ابزار مشتقه

به گزارش میمتالز، بازارهای مالی همواره جذاب بوده اند و این جذابیت در بورسهای کالایی دو چندان بوده است. بازار مشتقه بازاری است که در سطح دنیا جا افتاده است و سطح و ارزش معاملات بسیار زیاد است، یکی از راههایی که میتوانیم به واسطه آن بازار مشتقه را گسترش دهیم این است که با ورود حقوقیهای بیشتر به این بازار با تقویت سیستمهای معاملاتی بتوانیم حجم و ارزش معاملات را افزایش دهیم.

در حال حاضر به طور مثال در بورس کالا در بحث مشتقه تقریبا میتوان گفت روزانه ۵۰-۴۰ میلیارد حجم میخورد که اگر این عدد به ۴۰۰-۳۰۰ میلیارد برسد آن زمان سرمایههای بزرگ هم میتوانند وارد شوند. بحث بعدی ثبات قوانین است، یعنی باید تسهیل کنند که علاوه بر اینکه فعالان بازار سهام به کسانی که با بازار مشتقه آشنا نیستند آموزش بدهند، از طرف دیگر هم روند کدگیری را تسهیل کنند و هم با ارتقای سیستمهایی که دارند، میتوانند به توسعه بازار کمک کنند. در این راستا ابزارهای نوین مالی در دنیا بسیار متعدد است.

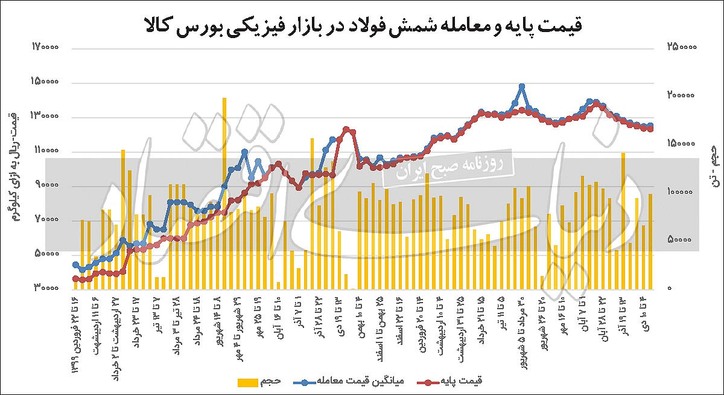

در حال حاضر بورسکالا میتواند روی شمش طلا گواهی سپرده و به تبع آن قراردادهای آتی شمش را راهاندازی کند، چرا که شمش طلا تابع اونس جهانی و دلار داخل بوده و میتواند تا حدودی تقاضای سفتهبازی را پوشش دهد. شمش در کنار آتی نقره و صندوق طلا به علت نوسانات قیمتی میتواند برای معامله گران جذاب باشد. همچنین با توجه به تجربه جهانی بورس کالایی دنیا، میتوان قراردادهای آتی را برای محصولاتی از قبیل میلگرد، آهن و سایر محصولاتی که در تالار فیزیکی بورس کالا معامله میشوند، راهاندازی کرد.

توسعه بازار مشتقه سبب پیشبینی پذیرتر شدن کالاها و ایجاد جذابیت در بازارهای مالی خواهد شد. اگر ما به این فکر بودیم که ابزارهای مالی نوین مانند قراردادهای آتی و اختیار معامله را در بورس کالای ایران تقویت کنیم، در سال ۱۳۹۹ هیچوقت بازار بورس دچار آن حباب وحشتناک و شاخص ۲ میلیونی که باعث شد در اثر ورود نقدینگی بعضی سهمهای کوچک قیمتشان ۲۰ برابر شود و اصطلاحاً دچار سوپر حباب شوند، نمیشد، چرا که بسیاری از افراد با ناآگاهی اقدام به خرید سهم میکردند و هیچ اطلاعاتی از بنیاد شرکتها نداشتند. تنها در یک مورد قیمت سهم ایران خودرو به بیش از ۱۰۰۰ تومان رسیده بود و حتی ارزش بازار این شرکت از ارزش شرکتهای بزرگ خودروسازی دنیا بیشتر شد. این در حالی است که اگر بازار بورس دو طرفه بود بسیاری از افراد با تشخیص حباب در شاخص و سهمها موقعیت فروش اخذ میکردند و این خود باعث عدم غیر واقعی شدن قیمتها میشد.

از طرف دیگر وقتی بازار میریزد معاملهگران دچار وحشت میشوند، چرا که نمیتوانند و ابزاری هم ندارند که بتوانند فروش مضاعف بگیرند و در واقع از نزول قیمت سود کسب کنند. یکی از کارکردهای ابزار مشتقه جلوگیری از ایجاد حباب در بازارهای مالی است. سازمان بورس میتواند با تقویت ابزار مشتقه و راه اندازی قراردادهای اختیار معامله روی سهم شرکتها بازار کاراتری را ایجاد کند. از جمله مزایای ابزارهای مشتقه میتوان به دو طرفه بودن بازار، داشتن اهرم (اعتبار رایگان)، امکان انجام معاملات در سررسیدهای آتی و گرفتن نوسان در بازار نزولی اشاره کرد. توصیه میشود بورس کالا نیز همگام با سازمان بورس با ورود مجدد سکه به آتی کالا سبب جذب بیشتر سرمایهگذاران به این بازار شود.

*حسن میثمی، مسوول معاملات مشتقه کارگزاری بورس بیمه ایران

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه