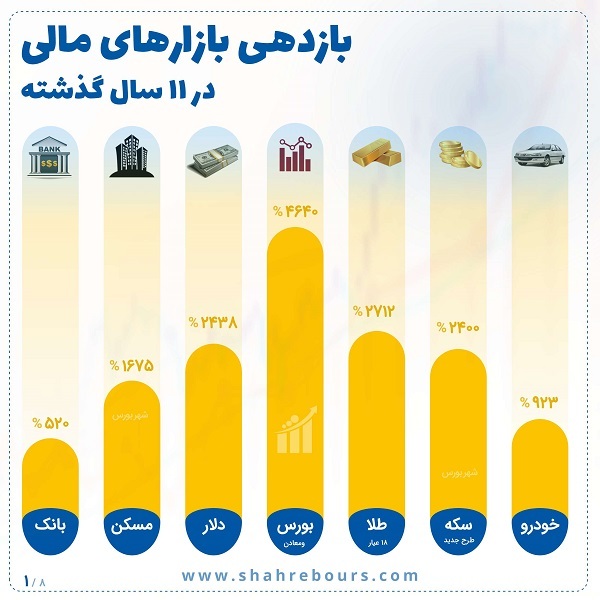

۴ هزار و ۶۴۰ درصد سود برای سهامداران «ومعادن» در ۱۱ سال اخیر

به گزارش میمتالز، پیش از بررسی بهترین روش سرمایه گذاری در کشور، بهتر است با اهمیت و جایگاه سرمایه گذاری بیشتر آشنا شویم.

فرض کنید که در سال ۱۳۶۰، یک میلیون تومان سرمایه در اختیار داشتید. در آن زمان با این پول، میتوانستید «یک خانه ۵۰ متری» در مرکز تهران بخرید. در سال ۷۰ با ۱ میلیون تومان میتوانستید یک «ماشین معمولی» بخرید. در سال ۸۰ یک «یخچال فریزر»، در سال ۹۰ یک «جاروبرقی» و در سال ۱۴۰۰ تنها یک هارد اکسترنال متوسط!

در کشورهایی مانند ایران که قیمت کالاها و خدمات به طور مداوم در حال افزایش است، سرمایه گذاری به عنوان راهکاری برای مقابله با تورم و حفظ ارزش پول و قدرت خرید، اهمیت بسزایی دارد. وقتی صحبت از سرمایه گذاری میشود، هر کس با توجه به ذهنیت خود به گزینههای خاصی اشاره میکند؛ بنابراین اولین سوالی که به ذهن افراد میرسد این است که بهترین سرمایه گذاری در ایران چیست و کدام بازار بیشترین سود ممکن را در بلند مدت ایجاد میکند.

برای یافتن پاسخ این سوال، طی گزارشی به بررسی بازدهی دلار، طلای ۱۸ عیار، سکه، خودرو، بانک، مسکن و سهام شرکت ومعادن (شرکت سرمایه گذاری توسعه معادن و فلزات) به عنوان یکی از شرکتهای فعال در بازار سرمایه پرداختهایم که مشروح این گزارش را در ادامه میخوانید.

دلار آزاد

قیمت دلار در طول سالیان اخیر رشدهای خیرهکنندهای داشته که شاید در ذهن عموم اینگونه شکلگرفته باشد که خرید و نگهداری دلار بتواند سود خوبی به ارمغان بیاورد.

قیمت ارزهای مختلف در بازار آزاد شهر تهران در دو مقطع شهریور و دیماه سال ۹۰ جهش قیمتی داشت و بررسی روند تحولات قیمتی دلار در ۱۰ ماهه نخست سال نشان از افزایش ۴۷ درصدی قیمت این ارز پرقدرت در بازار آزاد شهر تهران دارد.

بنابر آمار بانک مرکزی که منحصر به ۱۰ ماه اول سال ۹۰ بوده، قیمت دلار آمریکا در ۵ ماه اول سال ۱۳۹۰ در کانال هزار تا هزار و ۱۰۰ تومانی حرکت کرده و جهش قیمتی اولیه دلار از شهریورماه آغاز شده است. طی شهریور و مهر، قیمت دلار در کانال هزار و ۲۰۰ تومانی بوده و در دو ماه باقیمانده پاییز به کانال هزار و ۳۰۰ تومانی وارد شده است. در دیماه اما، قیمت دلار بهیکباره نزدیک به ۱۷۰ تومان افزایش پیداکرده و کانال هزار و ۵۰۰ تومانی را پشت سرگذاشته است.

بانک مرکزی، متوسط قیمت فروش دلار در دو ماه پایانی سال ۹۰ را اعلام نکرده، اما در اواخر بهمنماه سال گذشته قیمت دلار به مرز دو هزار تومان نیز رسید. بر این اساس با توجه به قیمتهای مهر و آبان ماه میتوان میانگین قیمتی دلار در طول سال ۹۰ را ۱۳۰۰ تومان در نظر گرفت.

از سوی دیگر پس از افتوخیزهای عجیب دلار در یکی دو سال اخیر، از ابتدای آبان ماه سال جاری نرخ دلار در بازار آزاد در محدودههای ۳۳ هزار تومان قرار گرفت.

در همین راستا میتوان گفت دلار در طول ۱۱ سال اخیر ۲۴۳۸ درصد رشد قیمتی داشته است.

طلای ۱۸ عیار

طلا یکی از مهمترین ابزارهای سرمایهگذاری بوده که همواره مورد استقبال سرمایهگذاران قرار گرفته است.

قیمت یک گرم طلای ۱۸ عیار در فروردین سال ۹۰ برابر با ۳۸ هزار و ۹۲۰ هزار تومان و در دیماه همین سال به ۵۵ هزار و ۶۸۰ تومان بوده که در اسفندماه به ۷۸ هزار و ۷۹۵ هزار تومان رسیده است. بر این اساس، میتوان میانگین قیمتی این سال را برای آبان ماه ۴۸ هزار تومان در نظر گرفت. (میانگین قیمت بررسی شود)

قیمت یک گرم طلای ۱۸ عیار در یک ماه منتهی به آبان ماه سال ۱۴۰۱ بهطور میانگین حدوداً یکمیلیون و ۳۵۰ هزار تومان بوده که با این حساب میتوان گفت در طول ۱۱ سال اخیر قیمت یک گرم طلای ۱۸ عیار ۲۷۱۲ درصد رشد کرده است.

سکه

قیمت سکه همواره بهعنوان یکی از بازارهای موازی با بازار سرمایه مدنظر قرار میگیرد.

سکه تمام بهار طرح جدید در روزهای آغازین سال ۹۰ به قیمت ۳۹۱ هزار تومان معامله میشد که در پایان سال به ۷۸۵ تا ۷۹۵ هزار تومان رسید؛ لذا میتوان میانگین قیمتی سکه طرح جدید در سال ۹۰ و حوالی آبان ماه را ۶۰۰ هزار تومان در نظر گرفت. با توجه به اینکه آبان ماه سال ۱۴۰۱ قیمت سکه طرح جدید در محدودههای ۱۵ میلیون تومان معامله شد میتوان گفت که سکه در طول ۱۱ سال گذشته ۲۴۰۰ درصد رشد قیمتی داشته است.

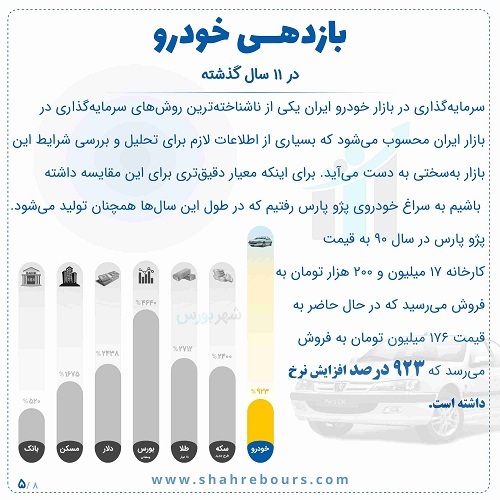

خودرو

سرمایهگذاری در بازار خودرو، یکی از ناشناختهترین روشهای سرمایهگذاریها در بازار ایران محسوب میشود که هیچگونه اطلاعات کافی و کاملی درباره آن وجود نداشته و عملاً بسیاری از اطلاعات لازم برای تحلیل و بررسی شرایط این بازار بهسختی به دست میآید.

جالب است بدانید که درصد قابلتوجهی از افراد سرمایهگذار حتی کوچکترین نگاهی به بازار خودرو را نداشته و تمایلی به انجام سرمایهگذاری در این بازار ندارند.

جالب است بدانید که اگر در سال ۹۰ شما یک خودروی پراید را به قیمت ۸ میلیون و ۵۵۰ هزار تومان خریداری میکردید و ۱۱ سال از این وسیله نقلیه استفاده کرده بودید در حال حاضر قادر بودید این وسیله نقلیه را بین ۱۰۰ تا ۱۲۵ میلیون تومان به فروش برسانید که برابر با سودی بین هزار تا هزار و ۴۰۰ درصدی بود.

اما برای اینکه معیار دقیقتری برای این مقایسه داشته باشیم به سراغ خودروی پژو پارس رفتیم که در طول این سالها همچنان تولید میشود و قیمت کارخانه امروز با ۱۱ سال گذشته قابلمقایسه است.

پژو پارس در طول این سالها محصولات جدیدی با امکانات بیشتر روانه بازار کرد که کار را برای مقایسه دشوارتر میکند. از نظر فنی با ارتقای موتور و بعضی ویژگیهای پژو پارس سال خودروی جدیدی با نام پژو پارس TU۵ ایجاد و روانه بازار شده است که مقایسه این دو خودرو را مدنظر قرار میدهیم.

پژو پارس سال در سال ۹۰ به قیمت کارخانه ۱۷ میلیون و ۲۰۰ هزار تومان به فروش میرسید که در حال حاضر پژو پارس TU۵ به قیمت ۱۷۶ میلیون تومان به فروش میرسد و ۹۲۳ درصد افزایش نرخ داشته است.

بانک

مرجع رسمی اعلام نرخ سود بانکی در کشور ما بانک مرکزی است که بهصورت رسمی نرخ مربوط به سپردههای بانکی مختلف را در طول ادوار مختلف اعلام میکند.

بر اساس اعلام بانک مرکزی نرخ سود بانکی در سالهای ۶۳ تا ۹۶ به شرح زیر است:

همچنین نرخ سود بانکی طی سالهای ۹۷ تا ۹۹ نیز بدینصورت بوده است:

طبق بررسیهای انجام شده، طی سالهای ۱۴۰۰ و ۱۴۰۱ نرخ سود بینبانکی در بانکهای مختلف و با توجه به حداقل موجودی اعداد مختلفی بوده است که حداکثر میزان آن برای مبلغ مورد بررسی در این گزارش (زیر ۱۰۰ میلیون تومان) در سال ۱۴۰۰ و ۱۴۰۱ برابر ۱۸ درصد بوده است.

درصورتیکه برای سالهای ۹۰ تا ۹۹ نیز حداکثر سود اعلامی توسط بانک مرکزی بهصورت یکساله در نظر گرفته شود و فردی در سال ۹۰ مبلغی در بانک سرمایهگذاری کرده بود پس از ۱۱ سال مبلغ سرمایهگذاری شده ۵۲۰ درصد رشد سرمایه داشته است.

مسکن

چندی پیش معاونت مسکن و ساختمان در گزارشی به بررسی نوسانات قیمتی در خرید و فروش و همچنین اجاره واحدهای مسکونی در شهر تهران طی سالهای ۱۳۷۰ تا اردیبهشت سال جاری پرداخت. در این گزارش متوسط قیمت خرید یک مترمربع واحد مسکونی در تهران برگرفته از سامانه ثبت املاک و مستغلات کشور، متوسط اجارهبها برای یک مترمربع واحد مسکونی در شهر تهران برگرفته از بانک مرکزی جمهوری اسلامی ایران و میزان تورم را برگرفته از مرکز آمار تحلیل کرده است.

بر اساس اطلاعات برگرفته از سامانه ثبت معاملات املاک و مستغلات کشور، متوسط قیمت خریدوفروش یک مترمربع واحد مسکونی در شهر تهران در اردیبهشت ۱۴۰۱ معادل ۳۶ میلیون و ۲۴۷ هزار تومان، سال ۱۴۰۰ معادل ۳۱ میلیون و ۲۹۶ هزار تومان، سال ۱۳۹۹ معادل ۲۴ میلیون و ۲۹ هزار تومان، سال ۱۳۹۸ معادل ۱۳ میلیون و ۳۳۰ هزار تومان، سال ۱۳۹۷ معادل ۸ میلیون و ۲۴۱ هزار تومان، سال ۱۳۹۶ معادل ۴ میلیون و ۸۲۲ هزار تومان، سال ۱۳۹۵ معادل ۴ میلیون و ۳۷۲ هزار تومان، سال ۱۳۹۴ معادل ۴ میلیون و ۱۴۱ هزار تومان، سال ۱۳۹۳ معادل ۴ میلیون و ۱۷۶ هزار تومان، سال ۱۳۹۲ معادل ۳ میلیون و ۹۵۴ هزار تومان، سال ۱۳۹۱ معادل ۲ میلیون و ۹۶۴ هزار تومان و سال ۱۳۹۰ معادل ۲ میلیون و ۴۱ هزار تومان بوده است.

بر اساس ارقام اعلامشده در این گزارش قیمت مسکن طی ۱۱ سال گذشته ۱۶۷۵ درصد رشد داشته است.

تورم

بر اساس این گزارش، میزان تورم سالانه بر اساس اطلاعات مرکز آمار اعلامشده است. تورم اردیبهشت امسال معادل ۳۸.۷ درصد، سال ۱۴۰۰ معادل ۴۴ درصد، سال ۱۳۹۹ معادل ۳۶.۵ درصد، سال ۱۳۹۸ معادل ۳۴.۸ درصد، سال ۱۳۹۷ معادل ۲۶.۷ درصد، سال ۱۳۹۶ معادل ۸.۴ درصد، سال ۱۳۹۵ معادل ۶.۸ درصد، سال ۱۳۹۴ معادل ۱۱.۲ درصد، سال ۱۳۹۳ معادل ۱۴.۶ درصد، سال ۱۳۹۲ معادل ۳۲.۹ درصد، سال ۱۳۹۱ معادل ۲۹.۲ درصد، سال ۱۳۹۰ معادل ۲۱.۵ درصد گزارش شده است.

سهام

بازار سهام همواره به عنوان یکی از گزینههای جذاب برای سرمایه گذاری شناخته میشود و افراد بسیار زیادی علاقهمند به فعالیت در این بازار هستند. اولین سوالی که معمولا برای افراد پیش میآید این است که سود سرمایه گذاری در بورس چقدر است و بلافاصله بازدهی آن را با سایر بازارهای موازی مقایسه میکنند

بازار سرمایه ویژگیهای منحصر به فردی دارد که آن را از سایر بازارها متمایز میکند و به طور کلی، افراد با سرمایه گذاری کردن در بازار سهام میتوانند از ۲ طریق سود کسب کنند:

- سود کردن با افزایش قیمت برگه سهام شرکت

- کسب سود نقدی از طریق مجامع شرکتهای بورسی

بنابراین، سود سرمایه گذاری در بورس فقط به افزایش قیمت سهام شرکت خلاصه نمیشود و سهامداران بلندمدتی، هرساله میتوانند با شرکت کردن در مجامع سالیانه از سود تقسیمی نیز استفاده کنند.

ومعادن (شرکت سرمایه گذاری توسعه معادن و فلزات)

در این گزارش ما نماد ومعادن را به عنوان یکی از شرکت بنیادی بازار سرمایه مورد بررسی قرار داده و با بازارهای موازی مقایسه کردهایم.

شرکت سرمایه گذاری توسعه معادن و فلزات یکی از بزرگترین شرکتهای سرمایه گذاری در ایران است که بیش از ربع قرن در عرصه توسعه بخش معدن کشور حضور جدی داشته است. سرمایه گذاری در بخشهای استخراج کانیهای فلزی و فلزات اساسی، معادل ۹۰ درصد ترکیب داراییهای شرکت را در سال گذشته تشکیل داده است.

همچنین ۸۰ درصد داراییهای شرکت سرمایه گذاری توسعه معادن و فلزات، مرکب از سهام شرکتهای پذیرفته شده در بورس اوراق بهادار تهران بوده و بیشترین سرمایه گذاری شرکت، در زنجیره سنگ آهن و فولاد متمرکز است. این شرکت از سهامداران عمده مجموعههای بزرگ معدنی و فولادی ایران بوده و یک هلدینگ توسعه محور با هدف ارتقاء معدن و صنایع معدنی در کشور به شمار میرود.

آراد پورکار، کارشناس بازار سرمایه با بررسی وضعیت بنیادی این شرکت میگوید: طی بررسیهایی که داشتیم، در نظر گرفتیم که فردی در اواخر مهر ماه سال ۹۰ اقدام به خرید سهام شرکت ومعادن کرده و سودهای تقسیمی سالانه را نیز با خرید سهام شرکت دوباره سرمایه گذاری کند و در تمامی افزایش سرمایههای صورت گرفته طی این سالها نیز شرکت کرده باشد و مبلغ مورد نیاز برای پرداخت حق تقدمها را از سود واریزی مجامع پرداخت کند.

وی ادامه میدهد: طی محاسبات پیچیدهای که صورت گرفت، مشخص شد که فردی که طی ۱۱ سال گذشته در سهام شرکت توسعه معادن و فلزات سرمایه گذاری کرده باشد تا آبان ماه سال جاری چهار هزار و ۶۴۰ درصد سود کسب میکند که با اختلاف بالایی نسبت به بازارهای موازی قرار دارد.

*لازم به ذکر است در بازار سرمایه نمادهای زیادی وجود دارند که بازدهی بسیار خوبی طی سالیان اخیر به ثبت رساندهاند و بررسی نماد «ومعادن» صرفاً به خاطر وضعیت بنیادی مطلوب آن انجام گرفته و سیگنال خرید و فروش نیست.

انتخاب طیبنیا در انتخاب

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

نگاهی به مجمع «فملی»: روایتی از بازگشت به مبانی واقعبینانه توسعه

اختتامیه دوره آموزشی تهیه نقشههای زمینشناسی یک پنجاه هزارم با هدف توانمندسازی نسل آینده

حضور وزیر ارتباطات در کمیسیون صنایع برای پاسخگویی به سوال نمایندگان

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

شروع طرح تحول زمینشناسی از نایین

مس زیر تیغ تعرفههای ترامپ

شرکت سیمان زنجان مجوز احداث نیروگاه خورشیدی ۷ مگاواتی را دریافت کرد

ظرفیت انتقال گاز شمال کشور افزایش مییابد

پیشرفت نورد گرم ۲ به ۴۷.۵ درصد رسید/ تمامی تجهیزات این پروژه تا پایان سال وارد محل احداث میشود

میزان مصرف برق در تهران به بیش از ۱۰ هزار مگاوات میرسد

رکورد ارزش معاملات خرد سهام از ۸ همت عبور کرد

تعداد سهامداران فعال بورس ۲۰۳ هزار کد فراتر رفت

قیمت دلار و یورو در مرکز مبادله ایران؛ شنبه ۱۱ مرداد

معدن؛ پیشران توسعه و ضامن ثبات اقتصادی کشور

افزایش ۱۲ درصدی قیمت گاز در اروپا

قیمت هر گرم طلای ۱۸ عیار در بازار؛ شنبه ۱۱ مرداد ۱۴۰۴

قیمت سکه در بازار امروز؛ شنبه ۱۱ مرداد ۱۴۰۴

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

ارز آوری ۸ میلیارد دلاری همزمان با تکمیل زنجیره مس

ورود تجهیزات نیروگاه خورشیدی به شرکت آلومینای ایران؛ پروژه وارد مرحله اجرایی جدید شد

تقدیر از مدیرعامل شرکت آلومینای ایران با حضور معاون اول رئیسجمهور

ثبت رکوردهای تولید روزانه و ماهانه ورق اسیدشویی شده در تیرماه سال جاری