اصلاح نظام بانکی؛ از کفایت سرمایه تا کنترل ترازنامه بانکها

به گزارش میمتالز، این روزها عدهای از متقاضیان از کاهش توان تسهیلاتدهی بانکها گلهمندند. اقدامی که به گفته بعضی از کارشناسان ریشه در تسهیلات دهی بعضا بیضابطه آنها در سالهای گذشته داشته است. امسال سیاستگذار پولی برای جلوگیری از خلق پول بی ضابطه، اقدامات موثری انجام داد که یکی از مهمترین آنها کنترل رشد مقداری ترازنامه بانکهاست.

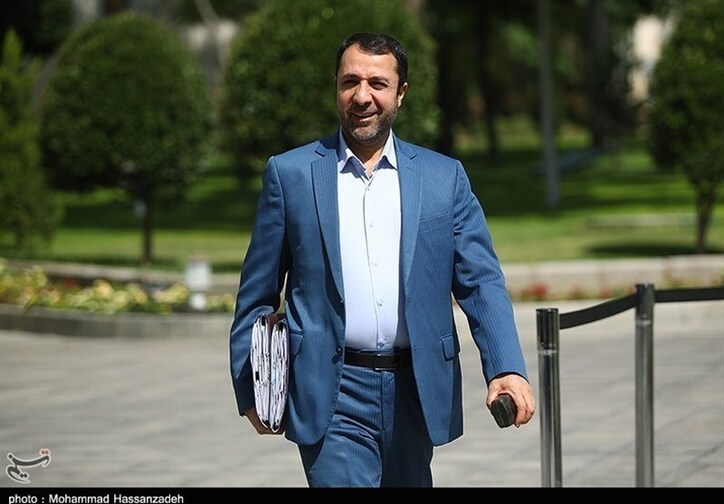

علی صالح آبادی رئیس کل بانک مرکزی پیشتر اعلام کرده بود: سقف رشد ماهانه ترازنامه بانکها از ۱.۵ درصد تا ۲.۵ درصد و متناسب با شاخصهای آن بانک مشخص شده و به بانکها اعلام میشود و اگر بانکی این حدود را رعایت نکند، مشمول پرداخت سپرده قانونی بالاتر میشود.

بسیاری از کارشناسان، این اقدام بانک مرکزی را بسیار موثر دانستند. برابر آمارهای بانک مرکزی، رشد مانده تسهیلات اعطایی بانکها در سه ماهه نخست سال جاری نسبت به مدت مشابه سال قبل، کاهش یافته و از ۱۳.۶ به ۳.۶ درصد رسیده است. علاوهبر این موضوع، رشد پایه پولی در این بازه زمانی از ۹.۲ به ۶ درصد تنزل یافته است.

میرهادی رهگشای کارشناس اقتصادی یکی از علتهای بالا بودن نرخ تورم را بی ضابطه بودن تسهیلات بانکها در سالهای گذشته دانسته و میگوید: در گذشته ارتباطی میان مقاصد تسهیلات با رشد اقتصادی وجود نداشت به همین منظور بانک مرکزی رشد ترازنامه بانکها را محدود کرد و اگر در کنار این تصمیم، الزامهایی برای پرداخت تسهیلات به بخشهای تولیدی نیز اتخاذ شود، به نفع تولید نیز خواهد بود چرا که سبب میشود تا در کنار تامین مالی تولید، رشد نقدینگی را نیز کنترل کنیم.

برنامه دولت برای افزایش سرمایه بانکها

به گفته کارشناسان، اعمال این سیاستها برای کنترل نرخ تورم میتواند باعث فشار به توان تسهیلاتدهی بانکها شود. مسئلهای که برای آن، راهکاری در نظر گرفته شده است. علی صالح آبادی رئیس کل بانک مرکزی با اشاره به لزوم افزایش سرمایه بانکهای خصوصی و دولتی بیان کرد: برای بانکهای دولتی با کمک وزارت امور اقتصادی و دارایی که سهامدار این بانکها هستند، در حال تدارک بستهای به صورت اوراق یا سهام سهلالبیع و سایر روشهای دیگر جهت ارائه به دولت هستیم که در اختیار این بانکها بابت مطالبات و افزایش سرمایه آنها قرار گیرد.

وی با اشاره به وضعیت بانکهای خصوصی گفت: سهامداران باید افزایش سرمایه را در بانکهای خصوصی انجام دهند و وضعیت سرمایه تکتک بانکها و سایر شاخصهای سلامت آنها در کمیته اصلاح نظام بانکی که در بانک مرکزی به ریاست قائم مقام بانک مرکزی و حضور معاونتهای مختلف بانک از جمله معاونت نظارت بانک مرکزی تشکیل شده، مورد بررسی قرار میگیرد.

صالح آبادی افزود: از هر بانکی که شاخص آن از استاندارد لازم برخوردار نباشد، برنامه خواسته میشود و این برنامه در کمیته اصلاح نظام بانکی مصوب خواهد شد و بانک مذکور موظف است طبق برنامه زمانبندی شده، اقدامات اصلاحی خود را انجام دهد که یکی از مهمترین آنها افزایش سرمایه است.

البته موضوع بهبود کفایت سرمایه بانکها از ابتدای روی کارآمدن تیم اقتصادی دولت سیزدهم مورد توجه قرار گرفته بود. عباس محمدی کارشناس مسائل پولی و بانکی در گفتگو با خبرنگار ایبِنا بیان کرد: میانگین نسبت کفایت سرمایه بانکها در سال ۹۹، ۰.۶۴ درصد بوده است و این نسبت در سال قبل به دو درصد افزایش یافت و بر این اساس، شاهد روند بهبود در سیستم بانک داری بودیم.

فرآیندی که در سال جاری هم همچنان ادامه دارد و علاوه بر بانک مرکزی، وزارت امور اقتصادی و دارایی هم از این موضوع حمایت میکند. ۴ ماه پیش، سید عباس حسینی معاون بانک و بیمه وزارت اقتصاد اعلام کرده بود: برابر سیاست دولت برای اصلاح ساختار بانکها در قانون بودجه سال جاری، ۳۵ هزار میلیارد تومان افزایش سرمایه بانکهای دولتی پیشبینی شده که تلاش میشود تا پایان امسال محقق شود.

صرفهجویی بانکها در اعطای تسهیلات

علاوهبر این موضوع، بانکها نسبت به اعطای تسهیلات، دقیقتر شدند. در همین راستا صمد عزیزنژاد، عضو هیئت مدیره بانک ملی به خبرنگار ایبِنا گفت: اخیرا براساس میانگین مانده حساب مشتریان و گردش حسابهایی که داشتهاند، مشتری شناسایی میشود و اگر فرد واقعا مشتری بانک باشد، در بحث تامین مالی آن ورود میکنیم، بنابراین حتی با سفارش و توصیه، برای فردی که مشتری بانک نیست، تسهیلات پرداخت نمیشود.

وی ادامه داد: بانکها فقط میتوانند دو درصد ترازنامه را به صورت ماهانه رشد دهند، بنابراین مشتریانی که سالها است با بانک کار میکنند، در اولویت دریافت تسهیلات، اعتبارات اسنادی و ضمانتنامه قرار میگیرند.

عزیزنژاد با بیان اینکه اعمال این سیاست منجر به مدیریت سیستم خلق پول میشود، افزود: با مدیربت خلق پول مطالبات کاهش مییابد و در ادامه ذخایر و هزینهها نیز افت میکند و در نهایت از زیانسازی بانک کاسته میشود.

عضو هیات مدیره بانک ملی در پایان تصریح کرد: اقداماتی برای کاهش زیان بانک شروع شده، اما به اتمام نرسیده است و اگر این کارها در ماههای آینده به سرانجام برسد، بانک ملی به جمع بانکهای سودده میپیوندد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

همکاری با شرکت بلاز برای تحقق اهداف برنامههای توسعه معدنی شرکت مس

تعهد به آموزش، معدنکاری سبز و فناوری، راهبرد ایمپاسکو برای توسعه پایدار است

امید به سیگنالهای سیاسی؛ شرط اصلی برای تداوم روند مثبت بورس

ظرفیتهای ایریتک، کلید توسعه متالورژی ماست

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران