شکاف میان درآمد و هزینه «فروسیل»

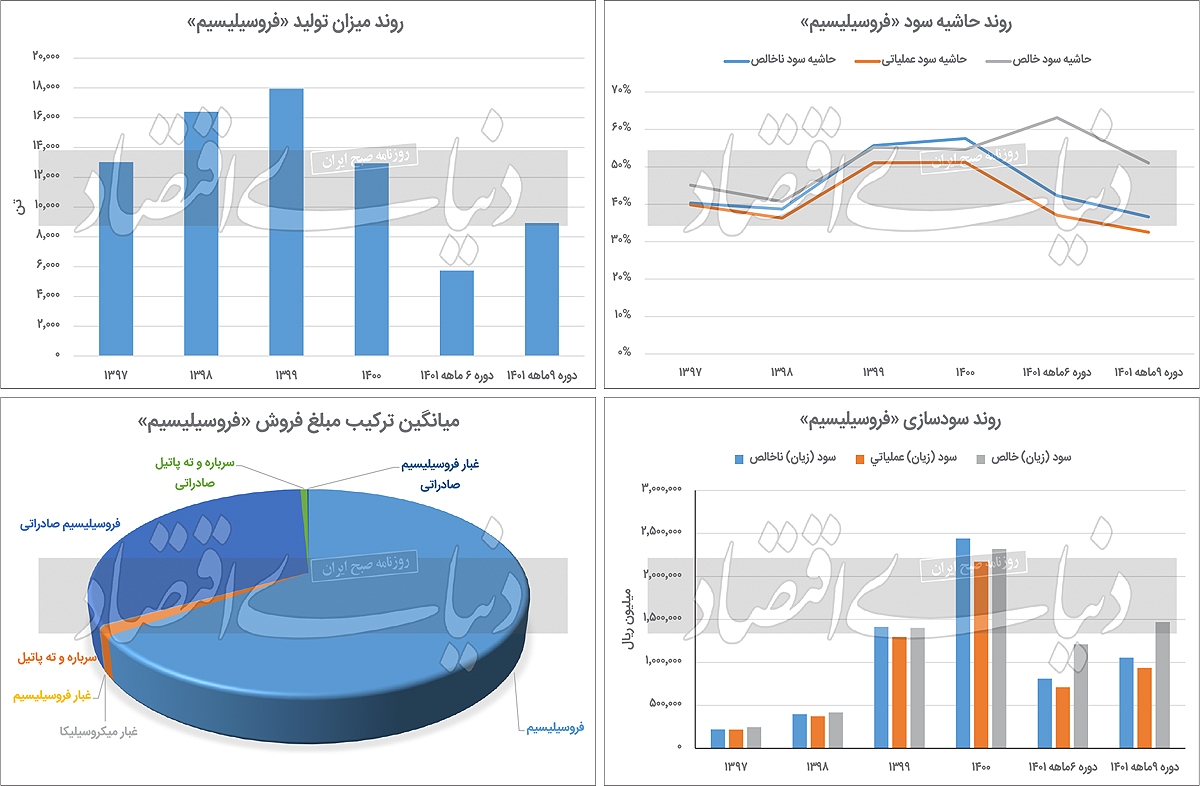

به گزارش میمتالز، شاخصهای سودآوری «فروسیل» نشان میدهد که در چهارسال گذشته روند حاشیه سود این شرکت رو به کاهش بوده که عمده دلیل آن را میتوان قیمتگذاری دستوری عنوان کرد. با این تفاسیر پیشبینی میشود که این روند در سال ۱۴۰۲ ادامه داشته باشد و شرکت مذکور به حاشیه سود ناخالص ۳۶درصدی برسد. با بررسی میزان تولیدات درمی یابیم که همواره افزایشی بوده، به طوری که در ۹ماهه ۱۴۰۱ نسبت به دوره مشابه گذشته ۳درصد افزایش را به ثبت رسانده است. از طرفی مبلغ فروش «فروسیل» ظرف سهسال اخیر ۱۰۱درصد افزایش را به ثبت رسانده است. مجموع عوامل ذکرشده در کنار طرح توسعه شرکت که رشد ۱۸هزار تنی تولید فروسیلیسیم را به دنبال دارد موجب میشود که برای سال ۱۴۰۲ به میزان ۶۷درصد افزایش درآمد فروش و ۱۰درصد رشد میزان تولید پیشبینی شود. در نتیجه، این امر سبب تحقق ۱۶۸تومان سود به ازای هر سهم شرکت میشود.

محصولات شرکت

بررسیها نشان میدهد که محصولات اصلی شرکت فروسیلیسیم خمین در پایان آذرماه که مصادف است با دوره ۹ ماهه شرکت مذکور، شامل فروسیلیسیم، سرباره و تهپاتیل، غبار میکروسیلیکا و غبار فروسیلیسیم بوده است. از طرفی در چهار سال گذشته، میانگین ۲۶ درصد درآمد شرکت را فروش صادراتی تشکیل داده و این روند همواره افزایشی بوده، بهطوری که در سال ۱۳۹۷، ۹ درصد و در ۹ ماهه ۱۴۰۱، ۲۸ درصد درآمد شرکت را فروش صادراتی تشکیل داده است. با این تفاسیر میتوان گفت شرکت فروسیلیسیم خمین محصولات خود را هم به صورت صادراتی و هم داخلی به فروش میرساند. با بررسی مواد مصرفی درمی یابیم که ۶ نوع ماده اصلی از جمله ککمتالوژی، زغالسنگ، سنگ سیلیس، سمیکک، پوسته اکسیدی و خمیر الکترود مورد استفاده قرار میگیرد.

در این میان بررسی مواد مصرفی نشان میدهد که حدود ۱۸ درصد آن به صورت وارداتی تامین میشود که این روند همواره افزایشی بوده، بهطوری که از صفردرصد در سال ۱۳۹۷ به ۳۳ درصد در ۹ ماهه ۱۴۰۱ رسیده که با توجه به افزایش نسبت مواد وارداتی در پیشبینی خود شرکت، میتوان گفت این روند ادامهدار خواهد بود. با توجه به روند افزایشی واردات مواد مستقیم، میتوان گفت ریسک عدمتامین مواد مصرفی در «فروسیل» که در حدود ۵۵ درصد بهای تمامشده را شامل میشود تا حدی بالاست. بررسی آمار تولید، فروش و سودآوری «فروسیل» میتواند نقشهای از عملکرد آن در گذشته به تحلیلگران ارائه دهد. براین اساس در بخش تولیدات بررسی آمارها نشان میدهد که در چهارسال اخیر بهطور میانگین ۹ درصد به تولیدات افزوده شده، این در حالی است که در دوره ۶ ماهه و ۹ ماهه ۱۴۰۱ نسبت به مدت مشابه قبل به ترتیب ۳۵ درصد و ۳ درصد تولیدات افزایش پیدا کرده است.

یکی دیگر از آمارهای مهم شرکت فروسیلیسیم خمین، مبلغ فروش است. بررسیها نشان میدهد که «فروسیل» در سهسال گذشته در مبلغ فروش رشد خوبی را به ثبت رسانده و به طور میانگین ۱۰۱ درصد به این مبلغ افزوده شده است. بر همین اساس در ۶ ماهه ۱۴۰۱ شرکت مذکور موفق شده است نسبت به دوره مشابه سال قبل ۹۱ درصد به مبلغ فروش خود بیفزاید؛ اما با این حال در دوره ۹ ماهه رشد صفر درصدی داشته که با توجه به روند تاریخی میتوان این اتفاق را غیرتکرارپذیر دانست. بررسیها حاکی از آن است که دلیل عمده رشد درآمد فروش «فروسیل»، رشد میزان تولید در کنار افزایش نرخ فروش محصولات آن بوده است.

آخرین موردی که باید در «فروسیل» به بررسی روند آن بپردازیم، حاشیه سودهای ناخالص، عملیاتی و خالص است. بر همین اساس در چهارسال اخیر میانگین حاشیه سودهای شرکت مذکور به ترتیب برابر با ۴۸ درصد، ۴۵ درصد و ۴۹ درصد بوده، این در حالی است که در ۹ ماهه ۱۴۰۱ حاشیه سودهای ناخالص، عملیاتی و خالص به ۳۷ درصد، ۳۳ درصد و ۵۱ درصد رسیده است.

با بررسی روند حاشیه سود شرکت میتوان نتیجه گرفت که روند حاشیه سود شرکت کاهشی بوده به طوری که حاشیه سود ناخالص و عملیاتی به ترتیب از ۴۰ درصد در سال ۱۳۹۷ به ۳۷ درصد و ۳۳ درصد در ۹ ماهه ۱۴۰۱ افت پیدا کرده است. این امر نشان میدهد که «فروسیل» در کنترل هزینههای خود با چالش مواجه بوده که البته این امر در کنار قیمتگذاری دستوری موجب کاهش حاشیه سود شرکت شده است. با این حال بررسی روند حاشیه سود خالص نشان میدهد که شرکت همواره با کنترل هزینههای مالی در کنار مدیریت صحیح سرمایهگذاریهای خود توانسته است به حاشیه سود خالص خوبی دست پیدا کند، به طوری که از ۴۵ درصد در ۱۳۹۷ به ۵۱ درصد در ۹ ماهه ۱۴۰۱ افزایش یافته است.

نسبت سهامداران شرکت

سهامداران عمده حقوقی شرکت فروسیلیسیم خمین عبارتند از شرکت سرمایهگذاری تجاری شستان، صندوق سرمایهگذاری بازارگردانی مهرگان، صندوق سرمایهگذاری گسترش فردای ایرانیان و شرکت سرمایهگذاری سایهگستر سرمایه که به ترتیب مالکیت ۸۰ درصد، ۷/ ۹ درصد، ۲ درصد و ۵/ ۱ درصد «فروسیل» را در اختیار دارند. در این میان در ترکیب سهامداران شرکت شخصی حقیقی که حداقل مالکیت یکدرصدی سهام شرکت را در اختیار داشته باشد، وجود ندارد که با این تفاسیر شناوری «فروسیل» در حدود ۷ درصد است.

ریسکها و فرصتهای شرکت

اولین ریسکی که میتواند بر سودآوری فروسیلیسیم خمین تاثیر بگذارد، ریسک سیستماتیک یا غیرقابل اجتناب است. این گروه از ریسکها متاثر از اقتصاد و سیاستهای کلان بوده که در اختیار شرکت نبوده و شرکت تحتتاثیر شرایط بازار و اقتصاد کلان کشور قرار میگیرد. از جمله این ریسکها میتوان به نوسانات نرخ ارز و نرخ بهره، ریسک اجرای برجام یا خروج از آن، ریسک تعرفههای گمرکی، چه در زمینه واردات و چه در زمینه صادرات، اشاره کرد. با توجه به اینکه شرکت درصد قابلتوجهی از مواد خود را از طریق واردات تامین میکند، میتوان گفت در صورت رشد نرخ ارز از این منظر هزینههای شرکت افزایش مییابد و یکی از دلایل افت حاشیه سود شرکت در سال ۱۴۰۱ نسبت به میانگین دوره تاریخی خود رشد نرخ دلار بوده است. در این میان شرکت با افزایش سهم صادرات توانسته است تا حدی زیان ناشی از افزایش نرخ ارز را پوشش دهد.

یکی دیگر از ریسکها تعرفههای گمرکی است. از آنجا که شرکت هم از طریق واردات مواد مستقیم خود را تامین میکند و هم محصولات خود را به صورت صادراتی به فروش میرساند، این ریسک همواره با شرکت است؛ چون در صورت افزایش تعرفهها هزینه بهای تمامشده رشد خواهد کرد. یکی دیگر از ریسکهایی که بر فعالیت شرکت میتواند تاثیر بگذارد، ریسک بازار است. کیفیت محصولات، مهمترین عامل در حفظ و افزایش سهم بازار فروش محصولات شرکت در بازارهای موجود و آینده است و عدمکیفیت یک محصول ضمن آنکه نارضایتی مشتری و سلب اطمینان خرید از کیفیت محصولات شرکت تولیدکننده را به دنبال خواهد داشت میتواند خسارت سنگینی برای خریدار در محل مصرف و برای فروشنده از لحاظ از دست دادن بازار مصرف فراهم کند.

در این باره تنها ریسکی که میتواند عملیات شرکت را تحت الشعاع قرار دهد، ریسک عملیاتی محدودیتهای موجود در میزان تولید محصول سال است که شرکت اقدام به افزایش ظرفیت تولید محصولات با عنوان طرح توسعه فروسیلیسیم به میزان ۱۸ هزار تن کرده که تا ۳۰ آذر ۱۴۰۱ به میزان ۹۰ درصد پیشرفت فیزیکی داشته است و برآورد میشود در تاریخ اول اردیبهشت ۱۴۰۲ به بهره برداری برسد که در اینصورت شرکت میتواند میزان تولیدات خود را افزایش دهد. در آخر با توجه به شرایط ایجادشده از تابستان سال ۱۴۰۰ مبنی بر کمبود برق در فصول گرم سال و کاهش توان کوره یا خاموش کردن آن و به تبع آن توقف تولید، با توجه به اینکه فروسیلیسیم یک شرکت وابسته به انرژی است، حجم تولید و فروش محصولات شرکت تحتتاثیر قرار گرفته که این ریسک بایدی با مابقی ریسکها در تصمیمات در نظر گرفته شود.

تحلیل سود سال آینده

بهمنظور تخمین سهم سود سال ۱۴۰۲ «فروسیل» ابتدا باید مفروضات و متغیرهای موثر بر سودآوری شرکت را مشخص کرد. مهمترین متغیر اثرگذار بر سودآوری این شرکت نرخ محصولات تولیدی آن است. محصولات اصلی «فروسیل» که بیشترین درآمد شرکت را حاصل میکنند، شامل فروسیلیسیم، سرباره و تهپاتیل، غبار میکروسیلیکا و غبار فروسیلیسیم هستند که نرخ آنها بر اساس رشد ۲۰ درصد نسبت به آخرین گزارش فعالیت ماهانه (دی ماه) برای فروش داخلی به ترتیب ۵۶ میلیون و ۶۶۴ هزار تومان، ۱۲ میلیون و ۵۰۸ هزار تومان، ۵۱۵ هزار تومان و برای فروش صادراتی ۴۶ میلیون و ۶۶۳ هزار تومان، ۱۰ میلیون و ۹۳۲ هزار تومان و برای غبار فروسیلیسیم نرخ ۹ میلیون و ۹۳۷ هزار تومان در نظر گرفته شده است.

از طرفی نرخهای مهم دیگر عبارتند از افزایش حقوق، تورم و حمل ونقل که به ترتیب ۶۰ درصد، ۴۵ درصد و ۴۰ درصد برآورد شده اند. همچنین نرخ دلار در بازار آزاد برای سال ۱۴۰۲ به طور میانگین برابر با ۴۵ هزار تومان در نظر گرفته شده است. همچنین با توجه به اینکه طرح توسعه مربوط به افزایش ۱۸ هزار تنی ظرفیت فروسیلیسیم برای «فروسیل» در اردیبهشت سال ۱۴۰۲ به بهر برداری میرسد رشد تولید فروسیلیسیم برای سال آینده به میزان ۵۰ درصد افزایشی در نظر گرفته شده و تولید سایر محصولات نیز به میزان ۱۰ درصد رشد در نظر گرفته شده است. با فرض این متغیرها فروش شرکت فروسیلیسیم خمین در سال ۱۴۰۲ برابر با ۶۷۳ میلیارد تومان خواهد شد. از این میزان فروش ۲۴۰ میلیارد تومان سود ناخالص، ۲۱۲ میلیارد تومان سود عملیاتی و ۲۶۹ میلیارد تومان سود خالص برآورد میشود.

این در حالی است که در ۹ ماهه ۱۴۰۱ «فروسیل» توانسته است به میزان ۲۸۷ میلیارد تومان فروش به ثبت برساند. با این مفروضات سود خالص بهازای هر سهم شرکت فروسیلیسیم خمین برای سال ۱۴۰۲ برابر با ۶۷ تومان پیشبینی میشود. همانطور که در بخش مبلغ فروش به بررسی روند سالانه پرداخته شد، «فروسیل» در ۶ ماهه ۱۴۰۱ موفق به افزایش درآمد فروش خود به میزان ۹۱ درصد شده است. بر همین اساس پیشبینی میشود برای سال ۱۴۰۲ رشد ۶۷ درصدی نسبت در درآمد شرکت نسبت به سال ۱۴۰۱ به وقوع بپیوندد. باتوجه به آخرین قیمت هر سهم «فروسیل» که برابر با یکهزار و ۷۷۱ تومان بوده است، نسبت قیمت به سود هر سهم شرکت برای سال ۱۴۰۲ برابر با ۵/ ۱۰ میشود.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه