نوروز طلایی بازار سهام

به گزارش میمتالز، معاملات بورس تهران در هفته اول سال ادامه پیدا کرد و شاخص کل بورس تهران توانست ابرکانال ۲ میلیون واحدی را پس از ۳۱ ماه مجددا پس بگیرد. این شاخص در پنج روز ابتدایی سال با جهش ۶ درصدی همراه شد. همچنین نماگر هموزن نیز تحت تاثیر عملکرد خوب کوچکترهای بازار رشد ۴/ ۶ درصدی را تجربه کرد. در فرابورس، اما افزایش قیمتها شتاب کمتری داشت و شاخص کل فرابورس با رشد ۹۵/ ۳ درصدی همراه شد. با ثبت عملکردهای یاد شده از سه نماگر اصلی بازار سهام در ایام نوروز هر سه این شاخصها اکنون در قله تاریخی خود قرار دارند.

فتح ابرکانال ۲ میلیون واحدی

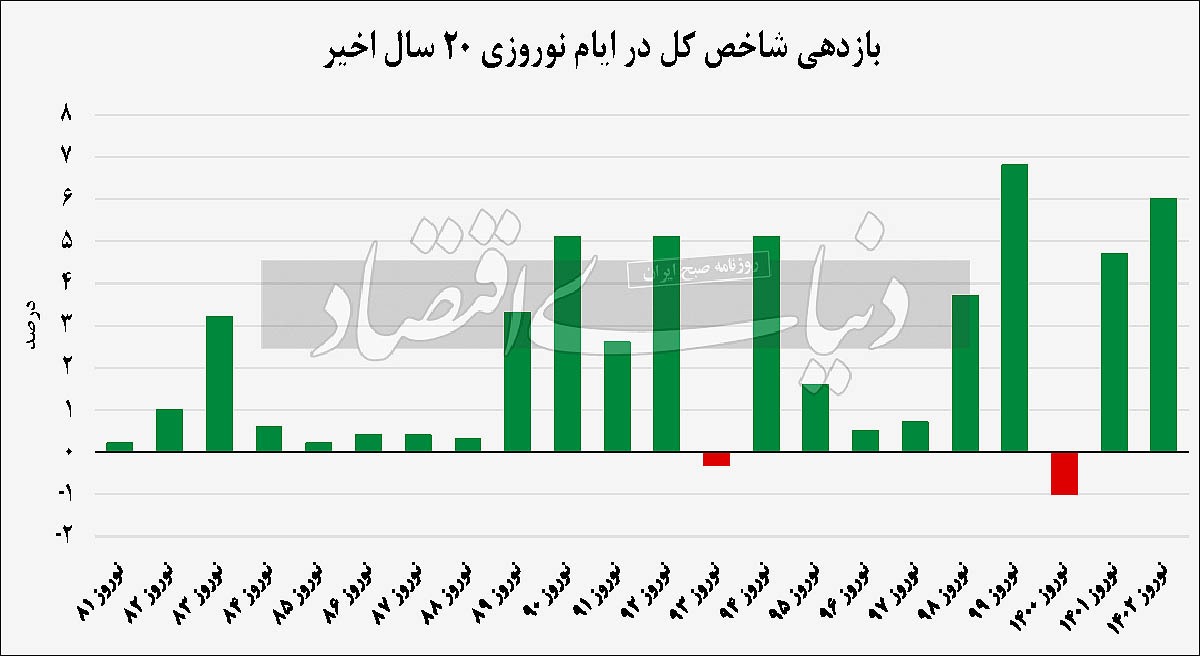

دادوستدهای نخستین هفته از سال معاملاتی جدید در شرایطی پیگیری شد که بورس تهران طبق یک سنت دیرینه عمل کرد و نوروز سبز رنگی را به سهامداران اعطا کرد. بررسی سابقه تاریخی معاملات بازار سهام در ایام نوروز نشان میدهد که در ۲۵ سال اخیر فقط در سالهای ۱۳۷۷، ۱۳۹۳ و ۱۴۰۰ شاخص کل بورس تهران در ایام نوروز با کاهش ارتفاع روبهرو شده و در ۲۲ سال دیگر همزمان با فرارسیدن بهار و خوش و خرمی طبیعت، بورس تهران نیز با جامه سبز بهاری به استقبال سال جدید معاملاتی رفته است. بهترین عملکرد بازار سهام در ایام نوروز به سال ۹۹ برمیگردد که نماگر اصلی بازار سهام موفق به ثبت رشد ۸/ ۶ درصدی شد. رشد ۶ درصدی شاخص کل در سال جاری دومین نوروز پربازده ۲۵ سال اخیر را برای سهامداران به ارمغان آورد.

در نخستین هفته معاملاتی سال ۱۴۰۲، نماگر اصلی تالار شیشهای در ادامه رکوردشکنیهای خود و تداوم روند خوب شکل گرفته از ماه پایانی سال ۱۴۰۱، با رشد ۶ درصدی موفق شد ابرکانال دو میلیون واحدی را مجددا فتح کند. ورود شاخص کل بورس تهران به این ابرکانال در شرایطی رقم خورد که شاخص مذکور، آخرین بار در ۲۲ مرداد سال ۹۹ ارقام بالاتر از دو میلیون واحد را تجربه کرده بود و اکنون پس از ۳۱ ماه و پس از فراز و نشیبهای متوالی، رویدادهای گوناگون و تحمیل زیان به گروهی از سهامداران دوباره این شاخص توانسته خود را به بالای این مرز روانی و مهم برساند. آمارها نشان میدهد از ۲۳ اسفند ۱۴۰۱ تا ۹ فروردین سال جاری ۹ روز متوالی بازار سهام با ورود پول حقیقیها همراه بوده است.

صعود در راستای جبران جاماندگی

به کرات در گزارشهای قبلی «دنیای اقتصاد» در دو ماه پایانی سال گذشته به این موضوع اشاره شد که بازار سهام در سال ۱۴۰۱ نسبت به سایر بازارهای سرمایهگذاری داخلی عملکرد مناسبی نداشته و شاهد جاماندگی قیمتی در اکثر گروهها و نمادها و همچنین در کلیت بورس تهران در قیاس با عملکرد دلار و تورم عمومی جامعه هستیم. بیاعتمادی شکلگرفته در میان سهامداران یکی از مهمترین عواملی بود که سبب شد حتی با وجود چشمانداز انتظارات تورمی و تاختوتاز قیمتی در بازارهای موازی، بورس تهران در انطباق خود با عملکرد دلار، تورم و سایر بازارها ناکام بماند. افزون بر این، عوامل دیگری مانند دخالتهای دولتی در بازار سهام، دستاندازی به حاشیه سود شرکتهای بورسی، مساله قیمتگذاری دستوری در برخی صنایع، شکاف نرخ دلار بازار آزاد و نرخ نیمایی، تثبیت نرخ دلار نیما در محدوده ۲۸ هزار تومان و تصمیمات خلقالساعه برخی نهادها و وزارتخانهها که سود شرکتهای بورسی را تحتالشعاع قرار میداد سبب شد تا بورس تهران به عنوان یک بازار مولد در صحنه اقتصاد ایران قافیه را به دیگر بازارهای موازی و سفتهبازی ببازد. حتی اسفند رویایی بورس تهران نیز نتوانست این عقبماندگی را جبران کند؛ بنابراین میتوان بخشی از عملکرد خوب بازار سهام در روزهای پایانی سال گذشته و روزهای ابتدایی سال جاری را به مساله جبران عقبماندگی بورس تهران در مقایسه با عملکرد دلار، تورم و سایر بازارها نسبت داد.

اشباع قیمت در سایر بازارها

از دیگر عواملی که این روزها جریان تقاضا را روانه بورس تهران کرده، میتوان به اشباع قیمت در بازارهای موازی اشاره کرد. دلار مجددا در حال پیشروی به سمت کانال ۶۰ هزار تومان است، سکه نیز در حوالی سقف تاریخی خود در حال نوسان است. همچنین در انواع سکه حباب قیمتی به وضوح قابل ردیابی است، با اینکه در سالهای اخیر همواره قیمت انواع سکهها (امامی، بهار آزادی، نیمسکه، ربع سکه و سکه گرمی) با حباب قیمتی همراه بوده است، اما نکته قابل تامل در مقطع فعلی این است که حباب در برخی از مسکوکات مثل ربع سکه از میانگین بلندمدت خود نیز بیشتر شده است. شایان ذکر است که ربع سکه در سالی که گذشت با دارا بودن همین حباب قیمتی موفق شد به عنوان پرچمدار بازدهی در میان بازارهای سرمایهگذاری داخلی لقب بگیرد. به علاوه در بازار مسکن نیز مرکز آمار و بانک مرکزی به عنوان دو نهادی که آمار و اطلاعات مربوط به قیمت و تعداد واحدهای مسکونی معاملهشده در مقیاس ماهانه در سطح شهر تهران را منتشر میکردند، در ماههای اخیر به دلایلی مانند تاثیر تورم ملکی روی تقویت انتظارات تورمی سطح جامعه و داغشدن و تاثیرپذیری سایر بازارها از بازار مسکن، از انتشار آمار و اطلاعات مربوط به بازار مسکن تهران خودداری کردهاند تا معاملهگران و فعالان بازار مسکن از یک آلارم راهنمای هشداردهنده و دماسنج آماری که وضعیت حبابی بودن یا نبودن قیمتهای بازار مسکن و همچنین مناطق ۲۲ گانه شهرداری تهران را به خوبی نشان میداد، محروم بمانند و وضعیت معاملات در بازار مسکن تهران هم به دلیل عدم تقارن اطلاعات وارد فاز رکودی شود و معاملهگران به دلیل نبود راهنمای مسیر دچار نوعی سردرگمی و سرگردانی شوند. در بازار خودرو نیز حباب قیمتی در برخی از انواع خودروها مشهود است و قیمتهای دلاری برخی خودروهای داخلی از میانگین بلندمدت دلاری خود فاصله گرفته است که این موضوع دو نکته را به سرمایهگذار مخابره میکند، اول اینکه تورم انتظاری در آینده قیمتها را به بالای مرزهای تاریخی بلندمدت هدایت کرده است و به نوعی در این بازار شاهد پیشخور شدن تورم انتظاری سال جاری هستیم. دومین موضوع نیز به مساله اضافه پرش و جهش قیمتی که منجر به حباب مثبت در این بازار شده است برمیگردد که ریسک سرمایهگذاری در این بازار را افزایش داده است. همچنین برخی از خودروهای خارجی نیز با دلار بالای ۱۰۰ هزار تومان معامله میشوند که این سناریو نیز ریسک بالای موجود در این نوع از خودروها را در صورت تحمیل شوک کاهشی شدید به دلار را مخابره میکند.

البته مواردی که بیان شد اصلا به این معنا نیست که اضافه پرش یا حباب قیمتی موجود در بازارهای موازی در آینده نزدیک تخلیه خواهد شد. طبیعتا این جهشهای قیمتی و حبابها به دلیل چشمانداز مثبت انتظارات تورمی بالا در سال جدید در بطن بازارهای سرمایهگذاری رخنه کرده است. مقصود ما از بیان وضعیت این بازارها این است که قیمتها در اغلب بازارهای موازی در حوالی سقفهای تاریخی خود قرار دارند و طبیعتا این موضوع غلظت فاکتوری به نام ریسک سرمایهگذاری را در اذهان سرمایهگذاران بیشتر میکند و پول سرگردان و سیال در سطح جامعه در قبال قیمتهای این بازارها رفتاری دست به عصاگونه خواهد داشت. با اینکه بورس تهران نیز در مقطع فعلی روی قله تاریخی هر سه شاخص اصلی خود یعنی شاخص کل بورس، نماگر هموزن و شاخص کل فرابورس قرار دارد، اما بازار سهام در مقایسه با سایر بازارها دو تفاوت اساسی دارد. اول اینکه در کلیت بورس تهران فعلا نشانی از حباب قیمتی وجود ندارد و همانطور که در بخش قبلی گفته شد صعود اخیر بورس تهران در راستای تعدیل و انطباق خود با سایر متغیرهای کلان اقتصادی و عملکرد سایر بازارها و نهایتا جبران جاماندگی قیمتی بوده است و برخی نماگرهای هشداردهنده حباب مانند نسبت قیمت به درآمد گذشتهنگر بازار سهام (P/ E TTM) که در سقف قبلی بازار در سال ۹۹ به ارقام عجیب و غریب و تاریخی رسیده بودند، در رشد فعلی ارقام منطقی را مخابره میکنند که این موضوع نشان از آن دارد که مقطع فعلی با بورس ۹۹ تفاوتهای اساسی و بنیادینی دارد. افزون بر موارد فوق با اینکه هر سه شاخص اصلی بازار در قله تاریخی خود قرار دارند، اما در ارزش دلاری بازار سرمایه نیز شاهد تفاوتی فاحش و چشمگیر در قیاس با سقف سال ۹۹ هستیم که این موضوع نیز میتواند به عنوان معیار و ملاک برای سنجش وضعیت ارزش بازار دلاری بازار سرمایه مدنظر قرار گیرد تا بتوان از طریق مقایسه وضعیت مقطع فعلی با برشهای زمانی مختلف مانند سقف سال ۹۹ و میانگین بلندمدت این متغیر بهتر بتوان درباره وضعیت قیمتها و شاخصهای تالار شیشهای نظر داد. همچنین ویژگی مثبت دیگر بازار سهام در قیاس با سایر بازارهای سرمایهگذاری داخلی متنوعبودن گزینههای سرمایهگذاری موجود در بورس تهران است.

در دیگر بازارهای موازی سرمایهگذار با محدودیت در گزینههای سرمایهگذاری مواجه است، برای مثال فردی که تصمیم میگیرد در بازار سکه سرمایهگذاری کند با گزینههای سرمایهگذاری انگشتشماری روبهرو است که تقریبا عملکرد مشابهی دارند و در صورت ظهور حباب، کلیه قطعهای سکه در قیمت خود شاهد حباب خواهند بود. اما در بازاری مثل بورس تهران اولا شاهد دستهبندی بازار سهام به کوچک و بزرگ هستیم که سرمایهگذار میتواند با تشخیص حباب در هر یک از گروه از این سهمها به سرعت در چینش پرتفوی خود تجدیدنظر کند، به علاوه در بازار سرمایه، سهام ۳۹ گروه قابلیت معامله دارد و فرد سرمایهگذار با ظهور کوچکترین علائم حباب قیمتی در یک صنعت میتواند پرتفوی خود را به سهامی اختصاص دهد که یا از رشد قیمتی جاماندهاند یا اینکه پتانسیل رشد در آینده را در آنها میبیند، افزون بر موارد فوق تعدد بالای سهام شرکتهای موجود در بازار سرمایه سبب شده سرمایهگذار به سرعت توانایی فروختن سهام تحت مالکیت خود که شائبه و گمان حبابی بودن را دارد، داشته باشد تا آن را با سهام دیگر شرکتها جایگزین کند؛ بنابراین میتوان گفت این حجم از تنوع در گزینههای سرمایهگذاری در دیگر بازارهای موازی وجود ندارد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه