سهم دلار در معاملات جهانی

به گزارش میمتالز، همچنین بسیاری از اعضای بریکس اغلب به شکل دلاری با کشورهای دیگر تجارت میکنند. به این ترتیب بعید به نظر میرسد با توجه به شرایط جهانی در کوتاهمدت هیچ ارز دیگری توان جایگزینی دلار را داشته باشد.

در روزهای اخیر و با توجه به عضویت ایران در گروه بریکس زمزمههای مختلفی از اجماع جهانی برای عبور از دلار و جایگزینی ارزی دیگر به جای دلار از محافل خبری و سیاسی جهانی شنیده میشود. به همین خاطر «دنیایاقتصاد» به بررسی گزارشی از فدرالرزرو با موضوع نقش دلار در سطح جهان و دنیای پساکووید میپردازد. به گزارش فدرالرزرو در بخش عمده قرن گذشته، نقش برجسته دلار آمریکا در اقتصاد جهانی توسط اندازه و قدرت اقتصاد ایالات متحده، ثبات و باز بودن آن برای تجارت و جریان سرمایه و حقوق مالکیت قوی و حاکمیت قانون حمایت شده است. در نتیجه، عمق و نقدینگی بازارهای مالی ایالات متحده بینظیر است و عرضه زیادی از داراییهای بسیار امن دلاری در این بازارها وجود دارد.

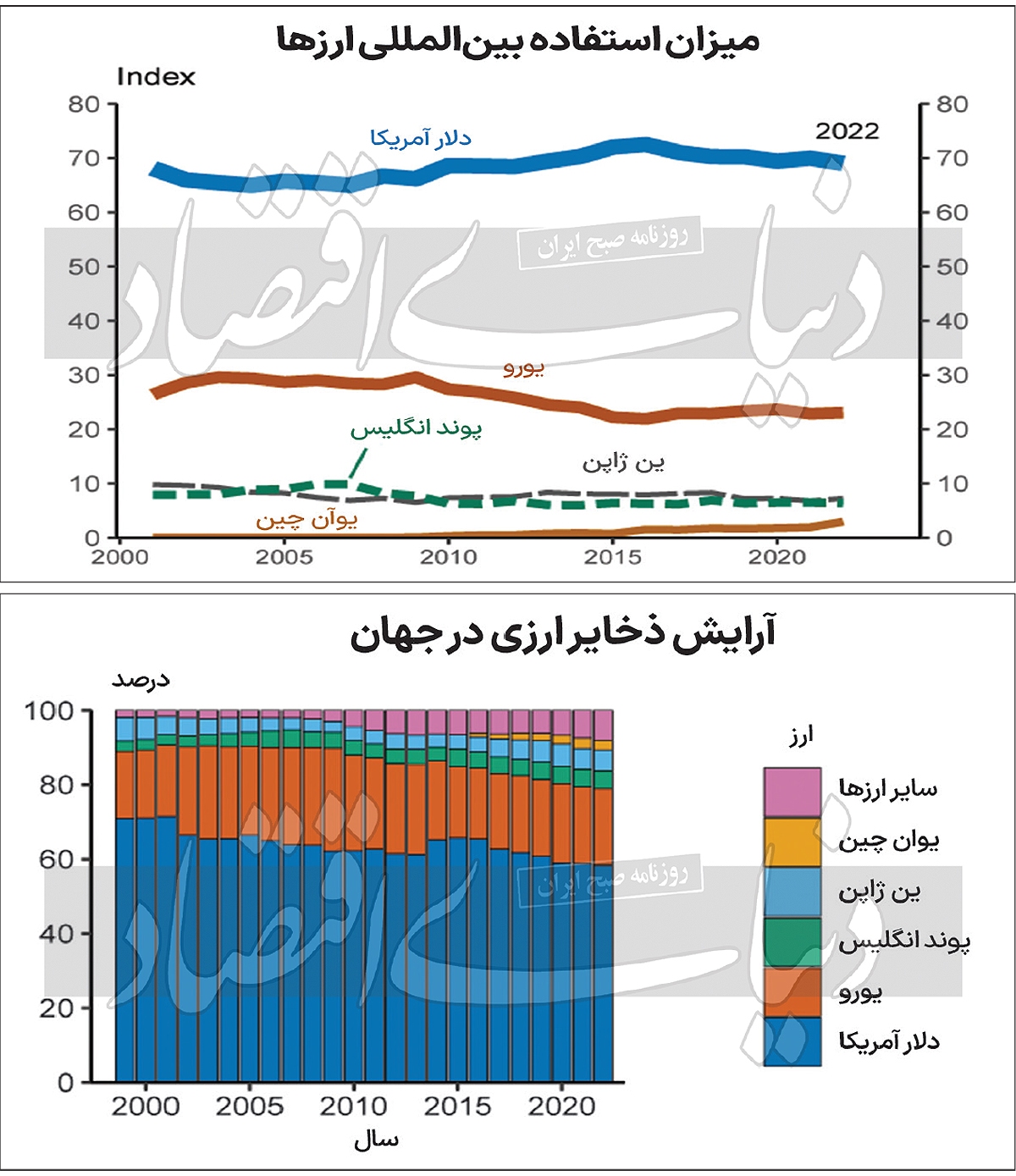

نقش دلار در دنیای پسا کووید مورد توجه مجدد قرار گرفته است که بخشی از آن بهدلیل افزایش تحریمهای ایالات متحده علیه روسیه پس از تهاجم این کشور به اوکراین است. بررسی دادههای جهانی نشان میدهد دلار در معاملات بینالملل همچنان ارز غالب است و نقش بینالمللی بزرگتری نیز دارد که با استفاده از ذخایر بینالمللی و سایر ابعاد نسبت به سهم ایالات متحده از تولید ناخالص داخلی جهانی اندازهگیری میشود. با توجه به شاخص ما که ترکیبی از عوامل مختلف است، استفاده بینالمللی دلار اساسا طی ۵ سال گذشته بدون تغییر بوده است. در واقع، دلار حتی در حوزههای نوآوری مالی مانند لنگر غالب برای استیبلکوینها، نقش بزرگی ایفا میکند.

سمتو سوی ارز جهانروا

در شرایط فعلی اعتماد گستردهای به دلار آمریکا بهعنوان ذخیره ارزش وجود دارد. یک کارکرد کلیدی برای ارز ذخیره ارزش بودن است که به این معناست که این ارز میتواند در آینده بدون کاهش قابل توجه قدرت خرید ذخیره و بازیابی شود. یکی از معیارهای اعتماد به یک ارز بهعنوان ذخیره ارزش، استفاده از آن در ذخایر رسمی ارز است. دلار ۵۸ درصد از ذخایر خارجی رسمی اعلامشده جهانی را در سال ۲۰۲۲ تشکیل میداد و از همه ارزهای دیگر از جمله یورو (۲۱ درصد)، ین ژاپن (۶ درصد)، پوند انگلیس (۵ درصد) و یوآن چین (۳ درصد) بسیار پیشی گرفت. در سال ۲۰۲۲ این روند تغییر چندانی نکرد و نشان میدهد که تحریمهای آمریکا علیه روسیه پس از حمله به اوکراین تاکنون منجر به تخصیص مجدد عمده ذخایر نشده است.

با این حال، سهم دلار از ۷۱ درصد ذخایر در سال ۲۰۰۰ کاهش یافته است؛ زیرا مدیران ذخایر خارجی طیف گستردهای از ارزهای کوچکتر از جمله دلار استرالیا و کانادا را به پرتفوی خود اضافه کردهاند. اما حتی با این کاهش، دلار تا حد زیادی ارز ذخیره غالب باقی میماند. بخش عمدهای از این ذخایر رسمی دلار در قالب اوراق بهادار خزانهداری ایالات متحده نگهداری میشود که تقاضای بالایی از سوی سرمایهگذاران رسمی و خصوصی خارجی دارد. تا پایان سال ۲۰۲۲، ۴/ ۷ تریلیون دلار یا ۳۱ درصد از اوراق بهادار قابل فروش خزانهداری متعلق به سرمایهگذاران خارجی، اعم از رسمی و خصوصی بود؛ درحالیکه ۴۸ درصد در اختیار سرمایهگذاران خصوصی داخلی و ۲۱ درصد در اختیار فدرالرزرو بود. اگرچه سهم اوراق خزانه داری سرمایه گذاران خارجی از تقریبا ۵۰ درصد در سال ۲۰۱۴ کاهش یافته است، سهم خارجی فعلی داراییهای خزانهداری بهطور کلی با سهمهای خارجی در منطقه یورو، ژاپن و بریتانیا قابل مقایسه است.

سرمایهگذاران خارجی نیز مقادیر قابل توجهی اسکناس کاغذی در اختیار دارند. ارزش اسکناسهای دلار آمریکا که در خارج از کشور نگهداری میشود، در دو دهه گذشته، هم بهصورت مطلق و هم بهعنوان کسری از اسکناسهای موجود، افزایش یافته است. کارمندان هیاتمدیره فدرالرزرو تخمین میزنند که بیش از یکتریلیون دلار اسکناس دلار آمریکا در پایان سال ۲۰۲۲ توسط خارجیها نگهداری میشد که تقریبا نیمی از کل اسکناسهای دلاری موجود است. علاوه بر این، بسیاری از کشورهای خارجی با متصل کردن ارزهای خود به دلار آمریکا از آن بهعنوان یک ارز لنگر استفاده میکنند و از اثربخشی دلار آمریکا بهعنوان ذخیره ارزش استفاده میکنند. در حقیقت استفاده از دلار بهعنوان یک ارز لنگر در دو دهه گذشته افزایش یافته است.

تخمین زده میشود ۵۰ درصد از تولید ناخالص داخلی جهان در سال ۲۰۱۵ در کشورهایی تولید شده است که واحد پول آنها به دلار آمریکا متصل است (بدون احتساب خود ایالات متحده). علاوه بر این، از سال ۲۰۱۵، این لنگر کمی تغییر کرده است. یک استثنا ممکن است لنگر انداختن مجدد یوآن چین از دلار آمریکا به سبدی از ارزها باشد. با این حال، دلار آمریکا و ارزهای متصل به دلار آمریکا بیش از ۵۰ درصد از این سبد را تشکیل میدهند؛ بنابراین تغییرات یوآن چین در برابر دلار محدود باقی مانده است. تا حدی بهدلیل نقش مسلط آن بهعنوان یک وسیله مبادله، دلار آمریکا ارز غالب در بانکداری بینالمللی نیز هست. حدود ۶۰ درصد مطالبات ارزی بینالمللی و خارجی (عمدتا وامها) و بدهیها (عمدتا سپردهها) به دلار آمریکا است. این سهم از سال ۲۰۰۰ نسبتا ثابت مانده و بسیار بالاتر از یورو (حدود ۲۰ درصد) است.

با توجه به تقاضای بالا برای تامین مالی دلاری در زمان بحران، موسسات مالی خارجی ممکن است در تامین بودجه دلاری با مشکلاتی مواجه شوند. در پاسخ، فدرالرزرو دو برنامه را برای کاهش فشارهای ناشی از بحران در بازارهای بینالمللی بودجه دلاری، در نتیجه کاهش اثرات فشارها بر عرضه اعتبار به شرکتها و خانوارهای داخلی و خارجی معرفی کرد. برای اطمینان از اینکه تامین مالی دلاری در طول بحران مالی ۲۰۰۸-۲۰۰۹ در دسترس باقی میماند، فدرالرزرو خطوط سوآپ موقت با چندین بانک مرکزی خارجی را معرفی کرد که زیرمجموعهای از آنها در سال ۲۰۱۳ دائمی شدند. در طول بحران کووید-۱۹ در مارس ۲۰۲۰، فدرالرزرو تعداد عملیات برای خطوط مبادله دائمی را افزایش داد و خطوط سوآپ موقت را با طرفهای دیگر معرفی کرد.

فدرالرزرو همچنین یک تسهیلات مخزن در دسترس مقامات پولی خارجی و بینالمللی (FIMA) با حسابهایی در بانک فدرالرزرو نیویورک معرفی کرد. در سال ۲۰۲۱ دائمی شد. فراوانی عملیات خط سوآپ مجددا بهطور موقت در مارس و آوریل ۲۰۲۳ افزایش یافت تا فشارهای بازار مرتبط با مداخله مقامات سوئیسی در عملیات بانک کردیت سوئیس کاهش یابد. هم خطوط سوآپ و هم تسهیلات بازپرداخت FIMA جایگاه دلار را بهعنوان ارز غالب جهانی بهبود بخشیدهاند؛ زیرا کاربران تاییدشده میدانند که در شرایط بحرانی به منبع پایدار دلاری دسترسی دارند. خطوط مبادله بهطور گسترده در طول بحران مالی ۲۰۰۸-۲۰۰۹ و بحران کووید-۱۹ در سال ۲۰۲۰ مورد استفاده قرار گرفت و به ترتیب به مجموع ۵۸۵ و ۴۵۰ میلیارد دلار رسید.

اگرچه سایر بانکهای مرکزی نیز خطوط سوآپ ایجاد کردهاند، خطوط سوآپ غیر دلاری ارائهشده توسط بانک مرکزی اروپا و سایر بانکهای مرکزی استفاده چندانی نداشتند. این واقعیت نشان میدهد که تامین مالی دلاری در عملیات بسیاری از بانکهای فعال بینالمللی چقدر اهمیت دارد. صدور بدهی ارز خارجی بدهی صادرشده توسط شرکتها به ارزی غیر از ارز کشور خود نیز تحت سلطه دلار آمریکا است. درصد بدهی ارز خارجی به دلار آمریکا از سال ۲۰۱۰ در حدود ۷۰ درصد باقی مانده است. بسیاری از منابع تقاضا برای دلار آمریکا نیز در سهم بالای دلار آمریکا از معاملات ارز خارجی (FX) منعکس شده است. نظرسنجی سهساله بانک مرکزی در سال ۲۰۲۲ از بانک تسویههای بینالمللی نشان داد که دلار ایالات متحده در حدود ۸۸ درصد از معاملات جهانی FX در آوریل ۲۰۲۲ خریده یا فروخته شد. این سهم در ۲۰ سال گذشته ثابت مانده است. در مقابل، یورو در ۳۱ درصد از معاملات ارزی خریده یا فروخته شد که نسبت به اوج ۳۹ درصدی آن در سال ۲۰۱۰ کاهش یافته است.

ثبات دلار

بهطور کلی، سلطه دلار آمریکا در ۲۰ سال گذشته ثابت مانده است. برای نشان دادن این ثبات، ما یک شاخص کل استفاده از ارز بینالمللی را استفاده میکنیم. این شاخص بهعنوان میانگین وزنی پنج معیار استفاده از ارز محاسبه میشود که دادههای سری زمانی برای آنها در دسترس است: ذخایر ارز رسمی، حجم معاملات ارزی، اسناد بدهی ارز خارجی، سپردههای فرامرزی و وامهای فرامرزی. سطح شاخص دلار از سال ۲۰۱۰ تاکنون در حدود ۷۰ واحد ثابت مانده و بسیار جلوتر از سایر ارزها است. یورو با حدود ۲۳ بالاترین ارزش بعدی را دارد و ارزش آن نیز نسبتا ثابت مانده است. درحالیکه استفاده بینالمللی از یوآن چین در ۲۰ سال گذشته افزایش یافته؛ اما تنها به سطح شاخص حدود ۳ رسیده است و حتی پس از ین ژاپن و پوند انگلیس که به ترتیب حدود ۷ و ۶ هستند، باقی مانده است.

کاهش وضعیت دلار آمریکا در کوتاهمدت بعید به نظر میرسد. چالشهای کوتاهمدت برای تسلط دلار آمریکا محدود به نظر میرسد. در تاریخ مدرن تنها یک مورد از تغییر ارز غالب وجود داشته است؛ جایگزینی پوند انگلیس با دلار. دلار پس از بحران مالی مرتبط با جنگ جهانی اول به شهرت رسید، سپس نقش بینالمللی خود را پس از توافق برتون وودز در سال ۱۹۴۴ تقویت کرد. با این حال، در یک افق طولانیتر، خطر بیشتری برای به چالش کشیدن وضعیت بینالمللی دلار وجود دارد و برخی از تحولات اخیر پتانسیل افزایش استفاده بینالمللی از سایر ارزها را دارند. چندین تحلیلگر استدلال کردند که تحریمهای اعمالشده توسط ایالات متحده و متحدانش علیه روسیه پس از حمله به اوکراین، ممکن است جذابیت دلار را بهعنوان یک ارز ذخیره کاهش دهد؛ زیرا دشمنان ژئوپلیتیک از قرار گرفتن در معرض تحریمهای ایالات متحده در هنگام تکیه بر دلار آمریکا بهعنوان ارز ذخیره میترسند.

با این حال، گفته میشود حدود سه چهارم از داراییهای ایمن ایالات متحده توسط دولتهای خارجی در حال حاضر در اختیار کشورهایی است که برخی از روابط نظامی با ایالات متحده دارند. علاوه بر این، سایر ارزهای ذخیره برجسته مانند یورو، ین ژاپن و پوند بریتانیا، همگی توسط متحدان نزدیک ایالات متحده منتشر میشوند که در تحریمهای روسیه نیز مشارکت داشتند؛ بنابراین دشمنان ژئوپلیتیک جایگزینهای جذاب زیادی برای دلار آمریکا ندارند. افزایش یکپارچگی اروپایی یکی دیگر از منابع احتمالی چالش است؛ زیرا اتحادیه اروپا یک اقتصاد بزرگ با بازارهای مالی نسبتا عمیق، بهطور کلی تجارت آزاد و نهادهای قوی و باثبات است.

آیا یوآن جایگزین دلار میشود؟

در طول بحران کووید-۱۹، اتحادیه اروپا شروع به انتشار حجم بیسابقهای از بدهیهای مشترک کرد که تا ماه مه سال ۲۰۲۳ به حدود ۴۰۰ میلیارد یورو رسید. درحالیکه این مبلغ برای اتحادیه اروپا بزرگ است، اما در مقایسه با بیش از ۲۰ تریلیون دلار ناچیز است. داراییهای خزانهداری ایالات متحده برجسته، اما اگر یکپارچگی مالی پیشرفت کند و بازار بزرگ و نقدشونده برای اوراق قرضه اتحادیه اروپا ایجاد شود، یورو میتواند بهعنوان یک ارز ذخیره در آینده جذابتر شود. این ادغام بهطور بالقوه میتواند با بهبود زیرساخت بازار بدهی مستقل اتحادیه اروپا و معرفی یورو دیجیتال تسریع شود. علاوه بر این، نقش برجسته یورو در امور مالی سبز شرکتی و مستقل میتواند موقعیت بینالمللی آن را در صورت ادامه رشد تقویت کند. با این حال، حتی با یکپارچگی مالی بیشتر، جدایی سیاسی باقیمانده همچنان باعث عدم اطمینان سیاستها میشود.

یکی دیگر از منابعی که تسلط دلار آمریکا را میتواند به چالش بکشد، تداوم رشد سریع چین است که بزرگترین صادرکننده جهان است؛ اگرچه از نظر ارزش واردات از ایالات متحده عقب است. تولید ناخالص داخلی چین در حال حاضر بر اساس برابری قدرت خرید از تولید ناخالص داخلی ایالات متحده فراتر رفته و ممکن است در دهه ۲۰۳۰ از تولید ناخالص داخلی ایالات متحده نیز فراتر رود. با این حال، ازآنجاکه جمعیت چین در حال کاهش است، پیشبینیکنندگان عموما از اقتصاد چین انتظار ندارند تا بیش از ۳۰ درصد از اقتصاد ایالات متحده رشد کند. یک تفاوت به این بزرگی ممکن است برای غلبه بر موانع مهم استفاده گستردهتر از یوآن چین کافی نباشد. نکته مهم این است که یوآن آزادانه قابل مبادله نیست، حساب سرمایه چین باز نیست و اعتماد سرمایهگذاران به موسسات چینی نسبتا پایین است. همه این عوامل باعث میشود یوآن چین برای سرمایهگذاران بینالمللی نسبتا جذاب نباشد.

برای غلبه بر این کاستیها، چین اخیرا تلاشهای خود را برای ترویج صورتحساب یوآن افزایش داده است. برای مثال، با برزیل به توافق رسید تا به شرکتهای چینی و برزیلی اجازه دهد تا مبادلات تجاری خود را به جای دلار آمریکا با ارزهای داخلی خود تسویه کنند. همچنین با عربستان سعودی درباره قیمت بالقوه تجارت نفت به یوآن در حال بحث است. تحلیلگران خارجی عموما این قراردادها را نمادین و حداکثر زمینهساز استفاده احتمالی آتی از یوآن چین میدانند. تغییر چشمانداز پرداختها نیز میتواند منجر به چالشی برای تسلط دلار آمریکا شود. بهعنوان مثال، رشد سریع ارزهای دیجیتال، چه بخش خصوصی و چه رسمی میتواند اتکا به دلار آمریکا را کاهش دهد. تغییر ترجیحات مصرفکننده و سرمایهگذار، همراه با امکان محصولات جدید میتواند تعادل هزینهها و منافع درکشده را به اندازه کافی تغییر دهد تا بر برخی از اینرسی که به حفظ نقش اصلی دلار کمک میکند، غلبه کند.

با این اوصاف، این امکان نیز وجود دارد که پیشرفت فناوری نقش مسلط دلار را تقویت کند. بهعنوان مثال، حدود ۹۹ درصد از ارزش بازار پایدار کریپتو به دلار آمریکا مرتبط است که به این معنی است که داراییهای کریپتو عملا با دلار آمریکا معامله میشوند. در مجموع، در غیاب هرگونه تغییر سیاسی یا اقتصادی در مقیاس بزرگ که به ارزش دلار آمریکا بهعنوان یک منبع ارزش یا وسیله مبادله آسیب میزند و همزمان جذابیت جایگزینهای دلاری را تقویت میکند، جایگاه دلار از بین نخواهد رفت.

منبع: دنیای اقتصاد

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

قیمت طلا ۱۸ عیار - ۰۸ شهریور ۱۴۰۴

«علی امرایی» مدیرعامل گهرزمین شد

«علی رسولیان» سکاندار «فولاد سنگان» شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

بورس بیتفاوت به اخبار سیاسی

توسعه پایدار و چالشهای آن با نگاهی به بخش معدن ایران

اثر تناقضات قانونی بر سودآوری معادن

توسعه صنعت گوهرسنگها راهبردی برای اشتغالزایی، صادرات و هویتبخشی به گوهرسنگهای ایرانی

آشفتگی ارزی؛ فشار مضاعف بر تولید و مردم

تحویل پالایشگاه سیزدهم پارس جنوبی تا پیش از فصل سرد

ورودی آب سدهای کشور ۴۲ درصد کاهش یافت

فردا، آخرین مهلت واریز وجه برای حراج سکه

خودروهای وارد شده به کشور با ارز قدیم عرضه میشوند

سفر رئیسجمهور به چین؛ فرصت تازهای برای رایزنیهای اقتصادی

قیمت جهانی نفت ۱۰ شهریور؛ برنت ۶۷ دلار و ۲۴ سنت شد

نبرد غولهای فولادی/ چادرملو بالاتر از کاوه و فخوز

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پیشتازی «فولاد سرمد» در عرضه و فروش میلگرد استاندارد در بورس کالا

مرگ یک کارگر در معدن زغال سنگ کوهبنان؛ بررسی حادثه توسط دستگاه قضایی

امضای تفاهمنامه مطالعه طرح توسعه ۲ میدان گازی برای رفع مشکل گاز فولادیها

اولویت اول ما، تامین مواد معدنی است/ طراحی بستههای اکتشافی برای اولین بار در کشور/ دولت حمایت یارانهای را از بخش زغال سنگ داشته باشد

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود