نقشه نیمروز بورس یکشنبه (11 فروردین)

به گزارش می متالز، شاخص کل در طول 15 روز کاری گذشته (از تاریخ 14 اسفند) همواره مسیر صعودی را طی کرده و در این مدت رشد 14 درصدی را به ثبت رساندهاست. در این میان بازدهی بسیاری از سهمهای بورسی فراتر از بازدهی شاخص کل بوده و رشدهای قابل قبولی را در فاصله زمانی کوتاهی تجربه کردهاند. اوج این حرکت مثبت و جهش دستهجمعی قیمت در نمادهای مختلف و صنایع گوناگون نیز روز گذشته و با پرش بیش از 2 درصدی شاخص کل محقق شد. ورود شاخص کل به کانال 185 هزار واحدی و تعدد مقاومتهای قدرتمند در این محدوده، ادامه حرکت پرقدرت شاخص کل را نیازمند ابزار دیگری نظیر تجمیع قدرت نقدینگی و ورود پول تازه میکند.

یک مقایسه غلط در بورس

یکی از مواردی که پس از شروع دوره اصلاحی در ذهن سرمایهگذاران شکل میگیرد، رجوع به حافظه تاریخی و تجربههای مشابه برای تصویر آیندهاست. مقایسه وضعیت فعلی با وضعیت روزهای پایانی رشد شاخص کل تا سقف تاریخی و شروع اصلاح بزرگ نیز از چند نظر مقایسه بیهودهایست. نخست اینکه رشد شاخص کل در شرایط فعلی با هجوم بی رحمانه نقدینگی و بصورت بی وقفه با جهشهای پی در پی و گامهای بزرگ صورت نپذیرفتهاست. (رشد شاخص کل در روزهای ابتدایی مهر 97 و در 6 روز کاری رقم خیره کننده 24 درصد بودهاست) و بنابراین اصلاح مورد نظر قیمتها نیز متناسب با رشد صورت گرفته خواهد بود. از سوی دیگر رشد اینچنینی شاخص کل در معاملات روزانه بعد از شروع سال جدید، با حجم بسیار کمتر نقدینگی و بیشتر بر محور صنایع کوچک و سهمهای خرد بازار استوار بود. از این منظر نیز مقایسه این دو جریان با یکدیگر کاملا دور از ذهن است.

نکته دیگری که در مقایسههای صورت گرفته مدنظر قرار نمیگیرد، چشمانداز مبهم سرمایهگذاران از تاثیر تحریمها بر وضعیت تولید و فروش شرکتها در بازه زمانی رشد پرقدرت مهرماه است که به نوعی تایید کننده روند کور و هیجانی شاخص کل را تایید میکرد. همین موضوع منجر به بالا رفتن هرچه بیشتر ریسک معاملات شد و اصلاح قیمتها را با هیجان منفی و شتاب بیشتری کلید زد.

اما با روشنتر شدن چشمانداز عملکرد شرکتها در وضعیت تحریمی و ارائه گزارشهای ماهانه تولید و فروش، التهاب ناشی از تشدید شرایط برهم زننده تعادل کاهش پیدا کرد و به بیان بهتر بخش قابل توجهی از رشد شاخص کل در مسیر جبرانی ناشی از پر کردن گپ هیجان منفی گذشته بود و قیمتهای فعلی تا عدم تغییر شرایط به طور ویژه را میتوان یک مرز تعادلی جدید نامید.

شویندهها کماکان پرطرفدار

درست زمانی که قیمت عمومی سهام در مسیر اصلاحی خود است، سهام بهداشتی و شویندههای صنعتی که از زیرمجموعههای گروه محصولات شیمیایی هستند، کیفیت تقاضای خود را حفظ کردهاند. نمادهایی نظیر «شپاکسا» ، «ساینا» ، «پاکشو» و «شپارس» به همراه هلدینگ «شوینده» در این لیست قرار میگیرند.

انتظارات تورمی که در راس تمام دلایل به عنوان یک عامل بزرگتر خودنمایی میکند، موج تقاضا برای محصولات شرکتهای فوق را به حدی بالا بردهاست که در گزارشهای ماهانه اخیر شاهد رشد فوقالعاده تولید و فروش شرکتهای تولیدکننده محصولات شوینده نظیر مایع لباسشویی و دستشویی، پودر لباسشویی و مواردی از این دست هستیم. قابلیت نگهداری بیشتر برای مدت زمان طولانیتر و به بیان ساده احتکارپذیرتر بودن محصولات فوق برای کسانی که از موج افزایش قیمتها بیمناک هستند، این افزایش تقاضا را به همراه داشته است که در رشد چشمگیر فروش ریالی شرکتها خود را نشان دادهاست.

توجه به این نکته ضروریست که با کنترل جریانهای فوق و آرامش ذهنی بازارهای داخلی تمام این شرایط قابلیت تغییر دارند و به همین منظور نمیتوان روند تولید و فروش پرقدرت شرکتهای یاد شده را به تمام سال جدید تعمیم داد. به همین دلیل شناسایی سود میتواند یکی از استراتژیهای قابل قبول در برخورد با نمادهای فوق در شرایط فعلی باشد.

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

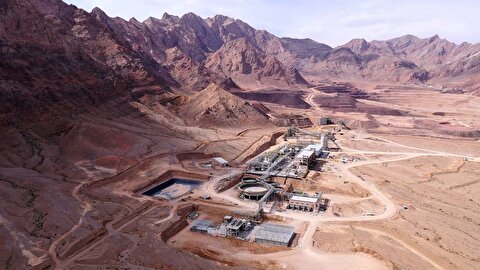

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

فعالیت معدن بورینیا تا سال ۲۰۴۲ تمدید شد

فولاد سفیددشت روی خط تولید؛ فرمان افتتاح با حضور رئیسجمهور

تلاطم در بازار فولاد چین

زنگ خطر برای زغال سنگ و سنگ آهن کانبرا

بازار بیلت ترکیه در رکود

رکود در بازار میلگرد ترکیه

میلگرد از چندین مبدأ در بازار لبنان موجود است

شرکت «امارات استیل» پس از شش ماه ثبات، قیمت میلگرد را افزایش داد

چین مقررات جدیدی برای استخراج فلزات کمیاب وضع کرد

تحول سبز چین، مدل صادرات مواد اولیه استرالیا را به چالش میکشد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

رکوردشکنی صبانور در تولید و فروش

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران

انتقال توربین و ژنراتور نیروگاه ۴۲ مگاواتی سیمیدکو در بحبوحه جنگ

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است