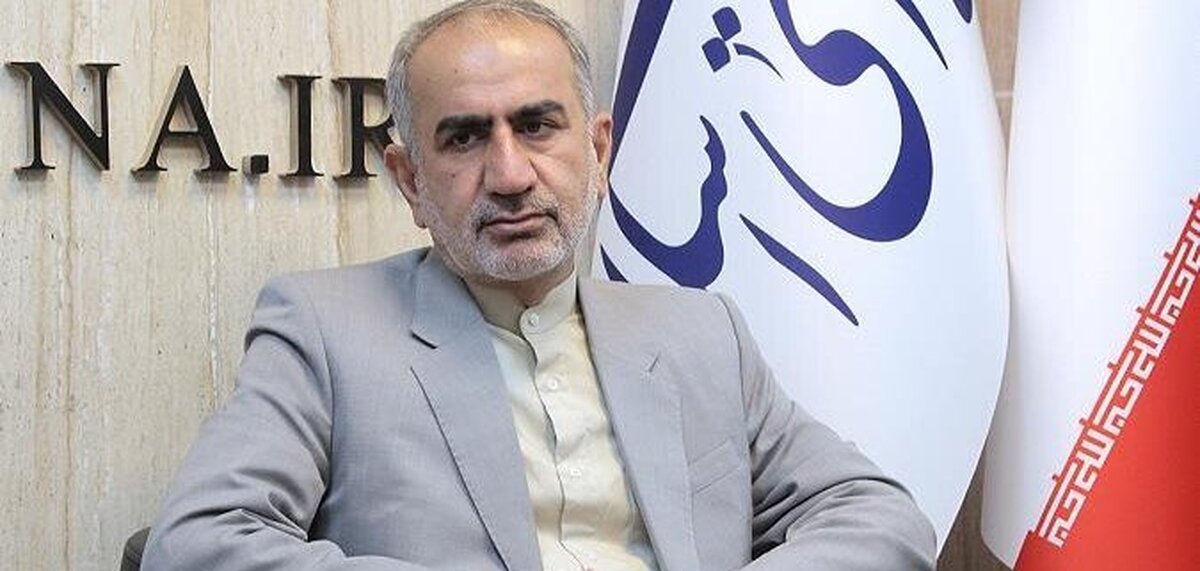

جهتیابی رشد و تورم/ چشمانداز پولی رئیس کل/ محمدرضا فرزین، رئیس کل بانک مرکزی از سیاستهای این نهاد برای بازار ارز، بازار پول، ساماندهی بانکها و تامین مالی بنگاهها رونمایی کرد

به گزارش میمتالز، رئیس کل بانک مرکزی در ابتدای سخنرانی خود ضمن تشکر از گروه رسانهای «دنیای اقتصاد» برای فراهم کردن این فرصت تاکید کرد در چهارچوب موضوع همایش و چشمانداز اقتصاد ایران در سال آینده صحبت خواهد کرد. او با اشاره به برنامهها و اقداماتی که بانک مرکزی قصد دارد در حوزه پولی و بانکی انجام دهد تا بتواند اصلاحاتی در این حوزه انجام دهد، گفت: در حوزه پولی همچنان معتقدیم باید سیاست پولی فعالی داشته باشیم و برای کنترل تورم نمیتوانیم از سیاست پولی غافل شویم. دیدگاه بنده با دوستانی که سیاست پولی را در اقتصاد و کنترل تورم و بهویژه در کنترل ارز موثر نمیدانند مغایر و متفاوت است و معتقدم اتخاذ سیاستهای پولی برای ثبات اقتصادی و کنترل تورم بسیار مهم است.

ادامه هدفگذاری رشد نقدینگی

فرزین با تاکید بر تحقق هدفگذاری ۲۵درصدی برای رشد نقدینگی، گفت: هنوز کار سیاستگذار برای مهار رشد نقدینگی تمام نشده است، زیرا بهمن و اسفندماه سختترین ماههای کنترل نقدینگی است و این هدف تا ۲۹ اسفند دنبال خواهد شد. به گفته فرزین، کار بانک مرکزی ادامه دارد، ولی تا پایان سال بر تحقق هدفگذاری خود در نرخ رشد نقدینگی باقی خواهد ماند. همچنین برای سال آینده هدفگذاری جدیدی برای نرخ رشد نقدینگی اعلام خواهد شد.

رئیس کل بانک مرکزی ادامه داد: همچنان از عملیات بازار باز استفاده خواهیم کرد. تنظیم مناسبات رابطه دولت و بانک مرکزی نیز یکی از دیگر از اقداماتی است که انجام خواهیم داد. همچنین برای اجرای سیاست فعالانه پولی از ابزار اصلاح بردارهای نرخ سود استفاده میکنیم. کارکرد تنظیمی بهرهمندی از نرخ سپرده قانونی، نیز سیاستی است که در سال آینده برای کنترل نرخ رشد نقدینگی ادامه مییابد. رئیس کل بانک مرکزی افزود: در دوره تاریخی ۱۳۳۸ تا ۱۴۰۱ متوسط رشد نقدینگی کشور ۲۵.۳درصد بوده است. از دهه ۵۰ تا ۱۴۰۱ متوسط سالانه رشد نقدینگی ۲۷.۵درصد بوده است و از سال ۹۸ تاکنون متوسط سالانه رشد نقدینگی ۳۸.۵درصد و تقریبا بیش از ۱۳درصد بالاتر از متوسط بلندمدت آن بوده است.

فرزین ادامه داد: از دهه ۱۳۵۰ تاکنون با وجود صعود و فرودهای رشد نقدینگی، متوسط بالای رشد نقدینگی باقی مانده است. به عبارتی هرساله کنترل رشد نقدینگی یکی از برنامهها بوده است و کمتر دورهای بوده که این هدف وجود نداشته باشد؛ اما همواره نرخ رشد نقدینگی بالایی داشتهایم. به گفته فرزین، اقتصاد ایران از دهه ۵۰ وارد تورمهای بالا شده است و اولین جهش تورمی را بعد از جنگ دوم جهانی در سال ۵۶ با تورمی حدود ۲۵درصد تجربه کردیم و پس از آن نرخ تورم بهندرت تکرقمی شده است.

رئیس کل بانک مرکزی ادامه داد: تعادل بودجهای و برخورداری از درآمدهای منابع نفتی در تمامی این سالها نقش موثری در کاهش و افزایش تورم داشته است. به عبارتی عدم تعادل بودجه منجر به افزایش تورم شده است و گاه برخورداری از درآمدهای نفتی توانسته ما را در مهار تورم کمک کند، ولی اثرات آن در تمامی دورهها یکسان نبوده است. پس موضوع تورم در اقتصاد ایران موضوعی تاریخی و متاسفانه مزمن است و بررسی دورههای تاریخی اقتصاد ایران بیانگر تاثیر مجموعهای از عوامل ساختاری، هزینهای و فشار طرف تقاضا بر شکلگیری تورم بوده است.

تداوم استفاده از سپرده ۳۰درصدی

یکی دیگر از محورهایی که رئیس کل بانک مرکزی در سخنان خود به آن اشاره کرد، انتشار اوراق گواهی سپرده خاص با سود ۳۰درصدی بود. به گفته فرزین در سال جاری ۲۰۰ همت گواهی سپرده خاص منتشر شد و این ابزار روش بسیار خوبی برای تامین مالی هدفمند تولید و سرمایه در گردش است. او تاکید کرد که در آینده نیز استفاده از این روش ادامه خواهد یافت و هر زمان سیاستگذار تشخیص دهد نیاز به استفاده از این سیاست هم برای طرحهای توسعهای و هم برای بنگاههای اقتصادی وجود دارد اعلام خواهد کرد.

۸ بانک در دست اصلاح

مساله مقابله با ناترازی بانکها یکی از مهمترین سیاستهای در دستور کار بانک مرکزی بوده است. در همین رابطه فرزین با اشاره به اقداماتی که بانک مرکزی ناظر بر اصلاح ناترای بانکها و موسسات اعتباری اجرا کرده و در دست اجرا دارد، گفت: در سال آینده سیاستهای اصلاحی در جهت سالمسازی ترازنامه بانکها در دستور کار جدی سیاستگذاری پولی و بانکی خواهد بود. امسال بانک مرکزی بعد از آنکه جمعبندی شد که سه موسسه قادر به ادامه کار نیستند با یک برنامه اطلاعرسانی مشخص، هر سه موسسه را با کمترین حواشی منحل کرد. برای تعدادی از بانکها برنامه اصلاحی ارائه شده و در حال اجرای این برنامه اصلاحی هستند، هرچند پیش از این بارها عنوان شده که بخشی از ناترازی بانکها ناشی از ناترازی موجود در دولت است که به نظام بانکی منتقل شده است. همچنین به گفته فرزین، تاکنون به ۸ بانک برنامه اصلاحی داده شده است و این برنامه دائما پیگیری میشود تا به نتیجه برسد.

حضور فعال بانک مرکزی در بازار طلا و ارز

رسیدگی به وضعیت بازار طلا و ارز یکی دیگر از اقداماتی است که به گفته فرزین در دستور کار سیاستگذار قرار گرفته است. او در این رابطه تاکید کرد: در حوزه سیاستهای ارزی، بانک مرکزی همچنان سیاست فعالانه حضور در بازار را ادامه خواهد داد، زیرا ما نمیتوانیم به مدیریت بازار و نرخ ارز بیتوجه باشیم. دلیل آن نیز در مرحله اول تاثیر این متغیر بر تشدید انتظارات تورمی است و در مرحله دوم ایجاد اختلال در عرضه کالاهای اساسی و به جا گذاشتن عوارض رفاهی و اجتماعی ناگوار است. به همین دلیل به این سیاست فعالانه در بازار ارز ادامه خواهیم داد و در بازار ارز حضور خواهیم داشت، زیرا در بازار غیررسمی ارز به دلیل مباحث تحریم و جنگ اقتصادی موجود از طرف دیگران با مداخله برای ایجاد نوسان مواجه هستیم.

فرزین با اشاره به افزایش نقش تنظیمگری مرکز مبادله طلا و ارز در تنظیمگری بازارهای ارز و طلا، تاکید کرد: طلا جایگزین ارز است و نباید از آن غافل باشیم. تلاش ما استفاده از ابزارهای مختلف بازارمحور در مرکز مبادله خواهد بود. در حوزه ارز هم قصد داریم اختیارات و مباحث اجرایی را که بانک مرکزی به آنها ورود میکند به مرکز مبادله منتقل کنیم تا مرکز مبادله بتواند تابلوهایی داشته باشد که نرخ آن به نرخ مرجع ارز تبدیل شود. فرزین ادامه داد: ما نمیتوانیم به این روش ادامه دهیم که دائما صدها سامانه از اقصینقاط جهان هدایت افکار عمومی، هدایت تجار و فعالیتهای اقتصادی را در نرخ ارز بر عهده داشته باشند و متاسفانه بر انتظارات هم تاثیر بگذارند، چراکه این سامانهها، سامانههای بازارمحور نیستند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

همکاری با شرکت بلاز برای تحقق اهداف برنامههای توسعه معدنی شرکت مس

تعهد به آموزش، معدنکاری سبز و فناوری، راهبرد ایمپاسکو برای توسعه پایدار است

امید به سیگنالهای سیاسی؛ شرط اصلی برای تداوم روند مثبت بورس

ظرفیتهای ایریتک، کلید توسعه متالورژی ماست

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران