جلیقه نجات ۲ میلیونی

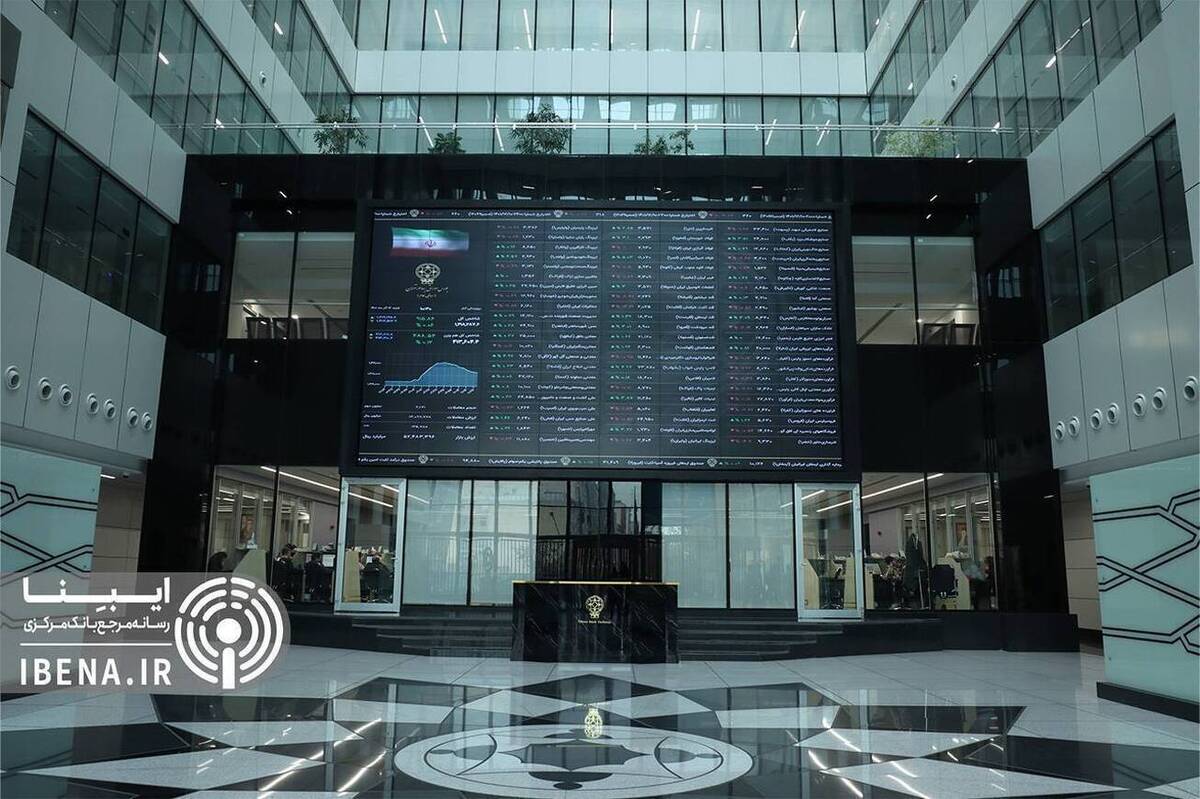

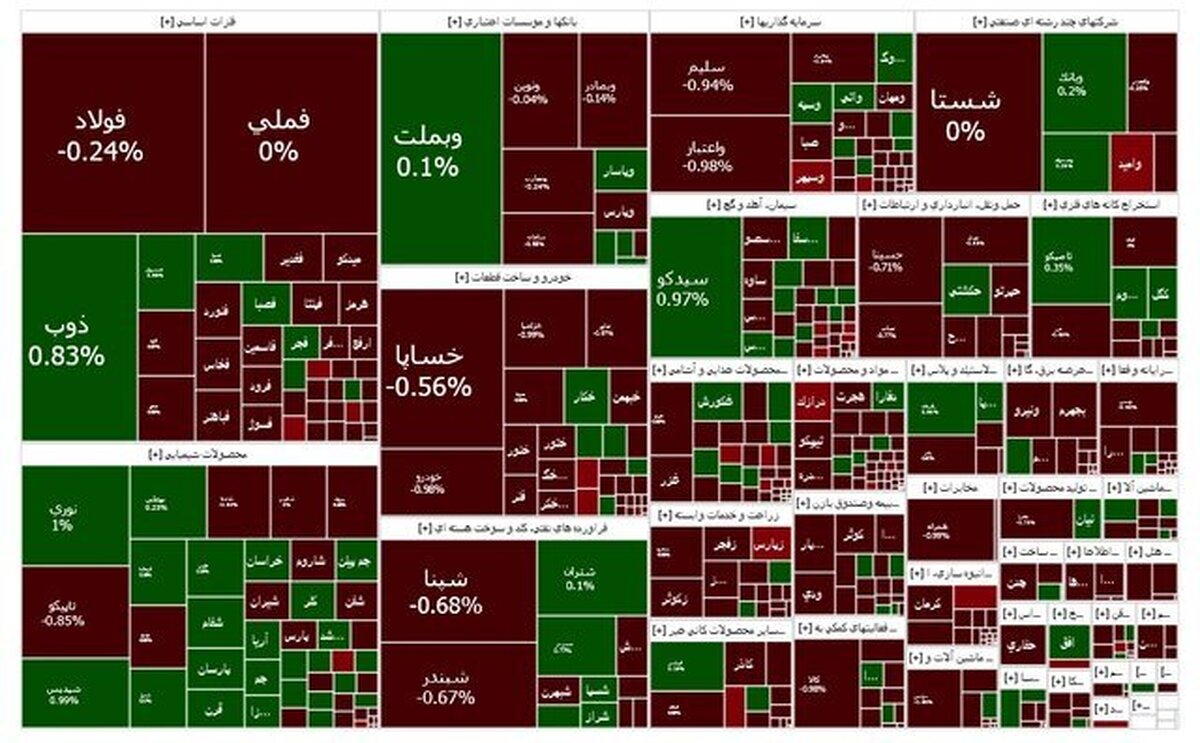

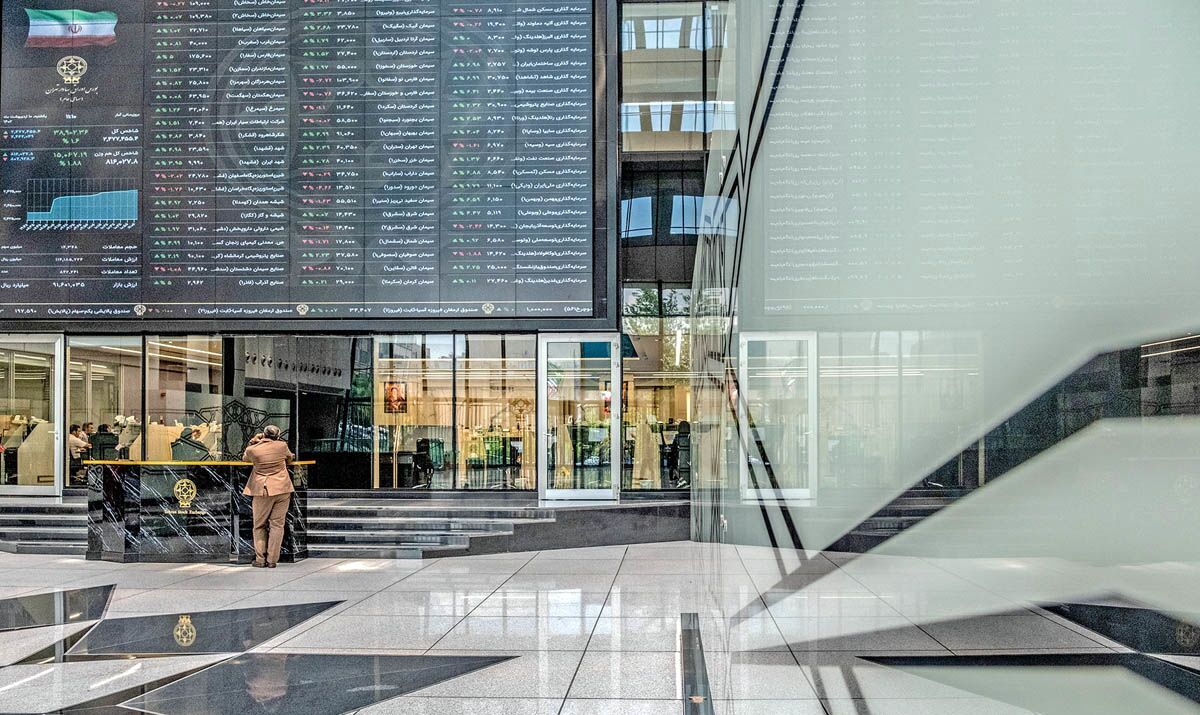

به گزارش میمتالز، علی قاسمی: شاخصکل بورس تهران طی روز یک شنبه با افت بیش از هزارواحدی به ۲ میلیون و ۵ هزار واحد رسید. محدودکردن دامنهنوسانات در بازار سهام، جلوی ازدسترفتن کانال ۲ میلیون واحد را گرفت، اما این رویکرد سازمان، موجب بورس هراسی درمیان فعالان شدهاست. انتقاد تند برخی از سرمایهگذاران بازار سهام، به عملکرد ریاست سازمان در مواقع حساس بازار، موردتوجه بودهاست. در کنار کارنامه ضعیف سازمان بورس، انتصابات جدید دولت چهاردهم نیز بر جو آرام معاملات موثر واقع شدهاست.

بـــــــرخـــــــلاف دادوستـــدهـــای کم عمق بازار سهام، کاهش نرخ واحدهای عادی صندوقهای اهرمی، معاملهگران این ابزار را به صف خرید کشاند. وزن ریسکهای سیاسی، آنقدر بالاست که خبرهای خوب نیز مُسکن بازار سرمایه نخواهند بود. حذف ارز ترجیحی برخی از پتروشیمیها و کاهش قابلتوجه نرخ اخزا نیز چندان به مذاق بازار خوش نیامد. این درحالی است که رکود اقتصاد جهانی نیز بر آینده صنایع بزرگ بازار اثرگذار خواهدبود.

سایه رکود شدید جهانی بر بورس داخلی

بازارهای جهانی طی هفته قبل، شاهد سه گزارش اقتصادی مهم بودند. انتشار دادههای NFP و تضعیف اقتصاد آمریکا، سبب شد تا با کاهش شاخص دلار، انس جهانی طلا رشد خوبی را بهثبت برساند و دوباره به مرز ۲ هزار و ۵۰۰ دلار نزدیک شود، اما بازدهی طلای جهانی طی هفته قبل، بیش از ۳ درصد بود. افزایش تنشهای سیاسی و نظامی در دنیا، حامی رشد قیمت انس طلای جهانی شد، اما دادههای ضعیف در اقتصاد چین نیز روی دیگر تداوم رکود در جهان است. PMI چین، به زیر ۵۰ رسید، تولیدات خالص این کشور بهشدت افت کرد و دستمزدهای دومین اقتصاد دنیا نیز روندی نزولی داشت. همه این موارد حکایت از آن دارد که هنوز تا پایان رکود در اقتصاد فاصله زیادی وجود دارد.

به همین سبب، نفتبرنت به ۷۷ دلار رسید. ثبات نرخ بهره در آمریکا و افزایش نرخ بهره در ژاپن نیز حکایت از آن دارد که زمان شروع سیاست انبساطی مبهم است، همچنین اگر رویکرد انقباضی در جهان پایان نیابد، احتمال بهبود درآمد شرکتهای داخلی نیز پایین است و نمیتوان رشد دلاری سود خالص شرکتهای داخلی را تا مدتی نامعلوم متصور شد. هرچند بورس همواره با رشد دلار نیمایی، افزایشریالی سود خالص و ارزش بازار سهام تهران را به خود دیده، اما روندهای پررونق بازار، نیازمند رشد اقتصادی جهان و ایران است.

سمتهای جدید بی تاثیر نیست

بهرغم آنکه دولت حمایت جدی را از بازار سرمایه بهعمل نیاورده است، اما احکام جدیدی که رئیسجمهور برای انتصاب برخی از افراد ارائه دادهاست، جو بورس را تا حدودی آرام کردهاست. انتصاب حمید پورمحمدی بهعنوان رئیس سازمانبرنامه و بودجه و علی طیبنیا بهعنوان مشاور عالی رئیسجمهور، قدری به کمک بازار آمد. شاید اگر، تنشهای نظامی به این شکل افزایش نمییافت، اسم این افراد برای سمتهای کلیدی کشور، موتور محرکی برای بهبود فضای معاملات بازار سرمایه میشد.

انفعال سازمان دربرابر تحولات

یکی از انتقادات جدی فعالان بازار نسبت به تحولات اخیر، انفعال سازمان بورس بهعنوان نهاد ناظر بر بازار بود. سازمانیکه بیش از ۴۰ روز از شهادت رئیسجمهور سابق، دامنهنوسان را محدود کردهبود، دربرابر حادثه ترور هنیه، منفعل بود و ۲ روز متوالی شاخص بورس تهران افت قابلتوجهی را تجربه کرد. روز شنبه، سازمان بورس دامنهنوسان را به یکدرصد محدود کرد. با وجود نقدهایی که درخصوص واکنش دیرهنگام به سازمان بورس وارد شد، برخی محدودکردن دامنهنوسان را سیاستی نادرست قلمداد کردند. محدودیت بیش از ۴۰ روزه دامنهنوسان در سالجاری در کنار افت شدید ارزش معاملات طی ۵ سالاخیر، ضربه مهلکی را به نهادهای مالی وارد آورده است.

بورس برمیگردد؟

عدمحمایت مجدد آمریکا از اسرائیل و لحن تند جو بایدن با نتانیاهو، احتمال یک تنش گسترده و جدی در منطقه را کاهش دادهاست. دولت جدید ایران نیز انتصابهای قابلقبولی را انجام دادهاست و احتمالا با نرمال شدن شرایط، بورس نیز رشد خوبی را به واسطه اسامی این افراد و سوابق آنها تجربه خواهد کرد. همچنین عزم دولت برای کاهش فاصله دلار نیما و آزاد جدی است و این موضوع با حذف ارز ترجیحی پتروشیمیها آغاز شدهاست. نرخ بهره اخزا نیز به زیر ۳۰ درصد سقوط کردهاست، لذا احتمال آنکه بورس به روند صعودی بازگردد، بسیار بالاست، اما تغییر رویکرد سازمان برای جلباعتماد سرمایهگذاران باید صورت پذیرد تا بتوان برای یک رونق نسبی در بازار سرمایه آماده شد، اما برای تغییر فازبازار از رکود ۵ ساله به یک رونق بلندمدت، نیاز به رشد اقتصاد جهانی و افزایش تقاضای کل و همچنین کاهش نرخ تورم داخلی و بهبود روابط سیاسی و اقتصادی دارد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه