اتخاذ سیاستهای نادرست برای مدیریت بازار سهام و بورس

به گزارش می متالز، مهدی طغیانی با اشاره به بخش های مقدماتی این گزارش بیان کرد: بازار سهام طی دو سال اخیر با روندهای پرشتاب و شکستن مداوم رکوردها توانست توجه بخش زیادی از اقشار جامعه را به خود جلب کند و ورود بخش قابل توجهی از پس انداز اشخاص خرد را به این بازار فراهم کند. نتیجه این امر، فاصله قابل توجه رفتار بازار از تعادل پایدار و وجود تلاطمات قابل توجه در آن بود. به نحوی که سطحهای مقاومتی شاخص کل، پیدرپی شکسته و رکوردهای جدیدی از ورود پول حقیقی و رشد شاخص ثبت شد.

وی گفت: از نیمه دوم مردادماه سال ۱۳۹۹، به دلیل ارسال علامت نااطمینانی به بازار، ناشی از ناهماهنگی دستگاههای مجری در عرضه سهام صندوق دوم دولتی (مشخصاً وزارت اقتصاد و وزارت نفت) و نیز نقشآفرینی سرمایهگذاران حقوقی، بازار سرمایه ریزش قابل توجهی را تجربه کرد.

اصلاح ۴۵۰ هزار واحد از شاخص کل طی یک ماه

سخنگوی کمیسیون اقتصادی تصریح کرد: در فاصله یک ماهه، نزدیک به ۴۵۰ هزار واحد از شاخص کل اصلاح شد. کمیسیون اقتصادی بارها و از ماهها قبل این اتفاق را پیش بینی و تذکرات لازم را به مسوولان اجرای ذیربط ارائه کرده بود، ولی نبود توجه به این تذکرات موجب شد تا نه تنها لطمات قابل توجهی در بعد اقتصادی به کشور وارد شود، بلکه موجب پدیدآمدن پیامدها و نارضایتی های اجتماعی از سرمایه داران خرد که اکثراً در ماههای اخیر وارد این بازار شده و بخش قابل توجهی از سرمایه خود را از دست داده بودند، شد.

طغیانی در ادامه یادآوری کرد: بدین ترتیب، در شرایطی که بازار سرمایه میتوانست یک ظرفیت قابل توجه برای هدایت نقدینگی به سمت تولید و تبدیل شدن به یک تعاونی فراگیر ملی باشد، متاثر از این فضای رشد غیرحقیقی و ناپایدار قرار گرفت که عمده دلایل آن نبود عرضه منظم سهام ارزنده و متناسب با نقدینگی، ایجاد انتظارات غیر واقعی درباره میزان سوددهی بالا و ایجاد تصور حمایت مطلق و جبران زیاد افراد توسط حاکمیت برای سرمایهگذاران جدیدالورود و ریسکناپذیر، ناهماهنگی میان دستگاههای مسوول، روشن نبودن مبنای قیمتگذاری عرضه های اولیه از جمله عوامل به وجود آمدن این وضعیت بودند. حال ضرورت دارد در آغاز روند تثبیت بازار، از خطاهای گذشته آموخت و با تصمیم سازی مناسب و با حساسیت بیشتر به روند این بازار توجه کرد و تمهیداتی جهت حفظ ثبات و تعادل در این بازار اتخاذ کرد.

وی در پایان توضیحاتش با استناد به این گزارش تصریح کرد: طرح اصلاح قانون اوراق بهادار جمهوری اسلامی تقدیم به هییت رئیسه شد.

متن کامل این گزارش به شرح زیر است:

بازار سهام طی دو سال اخیر با روندهای پرشتاب و شکستن مداوم رکوردها توانست توجه بخش زیادی از اقشار جامعه را به خود جلب کند و ورود بخش قابل توجهی از پسانداز اشخاص خرد را به این بازار فراهم کند. نتیجه این امر، فاصله قابل توجه رفتار بازار از تعادل پایدار و وجود تلاطمات قابل توجه در آن بود به نحوی که سطحهای مقاومتی شاخص کل، پیدرپی شکسته و رکوردهای جدیدی از ورود پول حقیقی و رشد شاخص ثبت شد.

از نیمه دوم مردادماه سال ۱۳۹۹، به دلیل ارسال علامت نااطمینانی به بازار، ناشی از ناهماهنگی دستگاههای مجری در عرضه سهام صندوق دوم دولتی (مشخصاً وزارت اقتصاد و وزارت نفت) و نیز نقشآفرینی سرمایهگذاران حقوقی، بازار سرمایه ریزش قابل توجهی را تجربه کرد؛ به نحوی که در فاصله یک ماهه، نزدیک به ۴۵۰ هزار واحد از شاخص کل اصلاح شد. کمیسیون اقتصادی بارها و از ماهها قبل این اتفاق را پیشبینی و تذکرات لازم را به مسوولان اجرای ذیربط ارائه کرده بود، لکن نبود توجه به این تذکرات موجب شد تا نه تنها لطمات قابل توجهی در بعد اقتصادی به کشور وارد شود، بلکه موجب پدیدآمدن پیامدها و نارضایتی های اجتماعی از سرمایه داران خرد که اکثراً در ماههای اخیر وارد این بازار شده و بخش قابل توجهی از سرمایه خود را از دست دادهبودند، شد.

بدین ترتیب، در شرایطی که بازار سرمایه میتوانست یک ظرفیت قابل توجه برای هدایت نقدینگی به سمت تولید و تبدیل شدن به یک تعاونی فراگیر ملی باشد، متاثر از این فضای رشد غیرحقیقی و ناپایدار قرار گرفت که عمده دلایل آن نبود عرضه منظم سهام ارزنده و متناسب با نقدینگی، ایجاد انتظارات غیر واقعی درباره میزان سوددهی بالا و ایجاد تصور حمایت مطلق و جبران زیاد افراد توسط حاکمیت برای سرمایهگذاران جدیدالورود و ریسکناپذیر، ناهماهنگی میان دستگاههای مسوول، روشن نبودن مبنای قیمتگذاری عرضههای اولیه از جمله عوامل به وجود آمدن این وضعیت بودند. حال ضرورت دارد در آغاز روند تثبیت بازار، از خطاهای گذشته آموخت و با تصمیم سازی مناسب و با حساسیت بیشتر به روند این بازار توجه کرد و تمهیداتی جهت حفظ ثبات و تعادل در این بازار اتخاذ کرد.

بنابراین به استناد تبصره (۱) ماده (۴۵) قانون آیین نامه داخلی مجلس شورای اسلامی، کمیسیون اقتصادی مجلس شورای اسلامی ضمن بررسی وضعیت جاری بازار سرمایه، پس از بررسی های میدانی و دعوت از وزیر محترم امور اقتصادی و دارایی و مدیران سازمان بورس اوراق بهادار و استماع نظرات ایشان، گزارش حاضر را تدوین کرده است. در این گزارش ضمن بررسی روند بازار در سالهای اخیر تلاش شده است چالشها و مشکلاتی که در حال حاضر در بازار وجود دارد به صورت خلاصه مطرح گردد. در پایان نیز راهکارهای اصلاحی جهت بهبود فرایندها و فائق آمدن بر مشکلات آتی احتمالی بیان شده است.

براساس مستند فوق الذکر، برخی سوءمدیریتها در عملکرد و روند بازار سرمایه مشهود بوده و بنابراین گزارش تهیه شده جهت طی مراحل مذکور در فراز دوم این تبصره و تصویب پیشنهادها، تقدیم نمایندگان محترم مجلس شورای اسلامی میشود.

بخش اول: تبیین مسأله

۱- روندهای اخیر در بازار سهام

شاخص کل و شاخص هموزن تا چهارماهه اول سال ۱۳۹۹، بازده با رشد جهشی و بسیار بالا را ثبت کردند که اختلاف قابل توجهی با تجربه این بازار در سالهای پیشین آن داشت. در مقام مقایسه، با فرض قرار دادن تغییر نرخ ارز به عنوان فاکتور تورم داراییهای سرمایهای، شاهد این موضوع بودیم که بازده بازار سهام اختلاف قابل توجهی با رشد نرخ ارز پیداکرد، این موضوع در کنار مشکلات شرکتها در فضای تحریمی برجسته تر می گردد.

روند معاملات سهام نیز حکایت از افزایش قابل توجه ارزش معاملات طی سالهای اخیر دارد. بررسی گردش معاملات نشان میدهد که بخش قابل توجهی از افزایش ارزش معاملات ناشی از افزایش تعداد دفعات معامله و فعالیت بیشتر سرمایهگذاران در این بازار است و افزایش ارزش معاملات صرفاً به دلیل افزایش قیمت نبوده است. گردش معاملات فصلی از ارقام ۳ تا ۹ درصدی در سال ۹۷ به ۱۷ درصد در فصل اول سال ۱۳۹۹ رسید.

علاوه بر رشد قابل توجه معاملات، روند معاملاتی حاکی از افزایش قابل توجه معاملات اشخاص حقیقی طی سالهای اخیر بوده است. خالص ارزش معاملات حقیقی در سال ۹۸ برابر با ۳۰ هزار میلیارد تومان بوده است که این رقم در سه ماهه نخست سال جاری به ۵۰ هزار میلیارد تومان رسید. این امر بدین معنی است که رقم ورودی اشخاص حقیقی به بازار در سه ماهه نخست سال جاری، بیش از کل سال ۹۸ بودهاست. با در نظر گرفتن مبالغ وارد شده از طریق صندوقهای مشترک، این رقم بسیار بیشتر از ارقام ذکر شده، خواهد بود.

همچنین بر اساس گزارش سازمان بورس، طی سالهای ۱۳۹۷ و ۱۳۹۸ به ترتیب تعداد ۲۱ و ۲۳ شرکت با ارزش ۱۹، ۲۸۱ و ۵۵، ۱۱۵ میلیارد ریال و در سال ۱۳۹۹ تا روز ۳۰/ ۰۴/ ۱۳۹۹ تعداد ۱۵ شرکت به ارزش ۱۶۷۵۰ میلیارد تومان در روز عرضه اولیه از طریق سازوکار عرضه اولیه وارد چرخه معاملات در بازار سرمایه شدهاند.

درخصوص تسهیل و تعجیل در فرآیند عرضه اولیه و پذیرش شرکتها (که بخش کوچکی از آن به عهده ارکان بازار سرمایه میباشد) توجه به این امر ضروری است که در فرآیند پذیرش ابتدا باید درخواست از سوی سهامداران عمده واصل گردد که این موضوع نیاز به عزم و توجه ویژه نهادهای عمومی غیردولتی و بانکها و سازمان خصوصیسازی دارد و پس از این مرحله تدوین امیدنامه و همکاری شرکت متقاضی پذیرش موضوع مهمی است که نبود وجود تیم متخصص مالی در برخی از شرکتها فرآیند پذیرش و تدوین امیدنامه و آمادهسازی شرکتها را کُند میکند. در ادامه برخی از دلایل کندی ورود شرکتها به بورس و فرابورس به اختصار ارائه گردیده است:

اختلافنظر بین اعضای هیات مدیره برخی از شرکتها در خصوص ورود به بورس

حذف تعداد قابلتوجهی از شرکتها در مراحل اولیه به دلیل فقدان شرایط اولیه و یا لزوم اصلاح ساختار مالی و مدیریتی

وجود بندهای متعدد در گزارشهای حسابرسی که برخی از آنها نیاز به انجام تعدیلات در حسابها دارد که شرکتها باید اعمال کنند که زمان انجام آن به شرکتها بستگی داشته و عموماً امری طولانی و زمانبر است.

تبدیل شرکت از سهامی خاص به عام و ثبت شرکت نزد سازمان بورس اوراق بهادار و ثبت شرکتها مطابق تشریفات مندرج در قانون تجارت

بارگذاری اطلاعات سنوات گذشته شرکت در سامانه جامع اطلاع رسانی ناشران (کدال)

انجام فرآیند ارزشگذاری شرکتهای متقاضی

نبود توافق بین سهامداران در خصوص درصد عرضه سهام توسط هرکدام از آنها

۲-تغییر قابل توجه در مولفه های بازار سرمایه

الف) افزایش نسبتهای ارزشی

روند چند ماه اخیر بازار سرمایه نشان میدهد نقدینگی وارد شده بیش از آنکه منجر به ایجاد و انباشت سرمایه گردد، موجب افزایش قابل توجه قیمتها شده است، به نحوی که نسبتهای ارزشی بازار را نمیتوان به سادگی براساس مولفه های اقتصادی و یا آنچه که در گذشته تجربه شده است توجیه کرد.

ب) رشد قابل توجه شرکتهای زیانده

این شرکتها عموماً به دلیل ابهامات قابل توجه و همچنین اندازه کوچک خود همواره مورد توجه سفته بازان در بازار بودهاند. در ۴ ماه اول سال ۱۳۹۹، بسیاری از شرکتهای زیانده بالاتر از ارزش جایگزینی خود معامله شدند. توجیهاتی که در این خصوص بیان میشود ابتدا امکان افزایش ارزش جایگزینی در آینده به واسطه تورم است که پیشدستی قیمت سهام در این شرایط تا حد زیادی غیرطبیعی بنظر میرسد و در ادامه موضوع مشکلات ساختاری در کشور جهت ایجاد شرکتهای مشابه در آینده و وارد کردن تجهیزات آنها است؛ موضوعی که تا حد زیادی مغایر با چشماندازهای ترسیم شده برای کشور است.

ج) نبود انطباق منابع تزریق شده به بازار و ثروت ایجاد شده

یکی از نقاط ضعف در بازار سرمایه که همواره مورد توجه صاحبنظران این حوزه بوده است، شناوری پایین سهام موجود در بازار است. کم بودن سهام قابل معامله در حاشیه بازار از جمله دلایلی است که موجب شده سرمایهگذاران جدید در روند اخیر نتوانند به سادگی وارد بازار شوند و قیمت سهام به صورت مداوم در حال افزایش باشد. این امر موجب میشود که پول ورودی به بازار در خلق ثروت و افزایش قیمت داراییها اثر تکاثری ایجاد کرده و افزایش قیمتها بیش از پول تزریق شده به بازار باشد. همانگونه که ذکر شد، در سه ماهه نخست سال حدود ۵۰ هزار میلیارد تومان منابع از سوی اشخاص حقیقی وارد بازار شده است، اما در مقابل رشد ایجاد شده در بازار سهام بیش از ۳۵۰۰ هزار میلیارد تومان بوده است که بیانگر اثر چندین برابری سرمایه وارد شده بر ارزش داراییها است. با توجه به این موضوع لازم است در خصوص ایجاد ظرفیت جهت جذب سرمایههای جدید در قالب شرکتهای فعلی یا اضافه کردن فرصتهای جدید تدابیری اندیشیده شود.

د) نبود تشکیل سرمایه در شرکتها

همواره از بازار سرمایه به محلی جهت هدایت سرمایه به بخشهای مولد اقتصاد یاد شده است؛ اما بررسی عملکرد واقعی بازار ایران نشان میدهد که بازار سرمایه علیرغم جلب نقدینگی قابل توجه طی ماههای اخیر در زمینه انباشت سرمایه چندان موفق نبوده است. روند افزایش سرمایه طی سال گذشته و سه ماه اول سال ۱۳۹۹ بیانگر افزایش ۲۲ هزار میلیارد تومانی از محل آورده نقدی و مطالبات حال شده بودهاست که عمده آن توسط سهامداران عمده و حقوقی تامین شدهاست.

هـ) ضعف در ساختار هلدینگها و مالکان عمده

یکی از عواملی که موجب نگرانی بیشتر نسبت به آینده روند موجود در بازار سرمایه میشود، نبود توانایی استفاده از منابع آزاد شده برای هلدینگها و مالکان عمده است. به واسطه روند مثبت بازار سهام، فرصتهایی برای هلدینگها و مالکان عمده ایجاد شد که بتوانند با عرضه بخشی از سهام خود، منابع نقد جدیدی بدست بیاورند؛ اما روند بیانگر این است که این مالکان به دلیل نبود اطمینان نسبت به سرمایهگذاری در حوزه تخصصی خود و یا انتظار بازدهی پایین در آن، مجدداً این منابع را بجای سرمایهگذاری در طرحهای جدید در قالب تشکیل پرتفوی به بازار سرمایه هدایت کرده و در سهامی سرمایهگذاری کردهاند که رابطه مستقیمی با زنجیره ارزش آنها ندارد.

و) مدیریت ضعیف نقدینگی هدایت شده به بازار سرمایه

با بر سر زبان افتادن بازار سهام، اشخاصی وارد بازار شدند که ضمن اینکه تجربهای نسبت به بازار سهام نداشتند، از بازده گذشته آن نیز بهرهمند نشده بودند. همچنین منابع آنها نسبت به سهامداران قبلی از قدرت خرید کمتری برخوردار بود و سرمایهگذاران قبلی که ثروت آنها در بازار چندین برابر شده بود توانستند اثر غالبتری نسبت به آنها داشته باشند و موجب ایجاد زیان در آنها به نفع خود شدند.

ز) القاء تورم آتی توسط بازار سرمایه

نسبت قیمت به سود سهام (P/E) شرکتها که در پایان اسفندماه ۹۸ در حدود ۱۰ بوده (و متوسط ۱۰ سال اخیر نیز در حدود ۸ بوده است) طی تنها ۵/ ۳ ماه، به عدد بسیار بالای ۳۰ رسید. این بدان معنا بود که طی سه ماهه اول سال ۹۹ قیمت سهام به طور متوسط ۳ برابر شده، اما سود شرکتهای بورسی چنین افزایشی نداشت؛ یعنی مردم داراییهایی را خریداری کردند که انتظار داشتند در آینده نزدیک سود هنگفتی را نصیب آنها کند این در حالی بود که متغیرهای کلان اقتصادی چنین سودآوری را پیشبینی نمیکردند.

بخش دوم: بررسی اقدامات دستگاههای اجرایی

بررسی اقدامات انجام گرفته توسط کمیسیون اقتصادی در خصوص عملکرد وزارت امور اقتصادی و دارایی و سازمان بورس و اوراق بهادار، طی دو سال گذشته تاکنون، نشانهنده این است که سازمان بورس و وزارت امور اقتصادی و دارایی فاقد برنامه و نقشه مشخصی برای روبروشدن با بحران های آتی ناشی از هجوم سیل نقدینگی به بازار سرمایه بوده و هستند؛ بر اساس گزارش ارسالی سازمان بورس و اوراق بهادار، این سازمان اقدامات ذیل را برای مدیریت بازار انجام داده است:

۱- افزایش بیش از ۸ درصدی متوسط سهام شناور (بدون لحاظ کردن وزن شرکت) در ۲۴ ماهه اخیر در مقابل افزایش حدود ۲ درصدی سهام شناور با لحاظ وزن سرمایه؛ بیانگر افزایش سهام شناور شرکتهای کوچکتر و ثبات نسبی بیشتر سهام شناور شرکتهای بزرگ در فرابورس ایران میباشد.

۲- تغییر سقف سرمایهگذاری صندوقهای سرمایهگذاری در اوراق بهادار با درآمد ثابت در سهام، حقتقدم سهام و قرارداد اختیار معامله سهام پذیرفته شده در بورس تهران یا بازار اول و دوم فرابورس ایران، از رقم حداکثر ۲۵% به حداکثر ۱۰% ارزش کل داراییهای صندوق، توسط هیات مدیره سازمان بورس و اوراق بهادار طی مصوبه ششصد و سی و پنجمین جلسه مورخ ۱۷/ ۰۱/ ۱۳۹۹ خود و لغو الزام این صندوقها به سرمایهگذاری حداقل ۵% از ارزش کل داراییهای صندوق در سهام، حقتقدم سهام و قرارداد اختیار معامله سهام پذیرفته شده در بورس تهران یا بازار اول و دوم فرابورس ایران، طی مصوبه ششصد و چهلمین جلسه مورخ ۰۷/ ۰۲/ ۱۳۹۹.

۳- بهموجب تغییراتی که در دستورالعملهای اجرایی نحوه انجام معاملات در بورس اوراق بهادار تهران و فرابورس ایران در تیرماه سال ۱۳۹۶ صورت پذیرفت، مقرر شدهاست نمادهای معاملاتی که طی ۵ روز یا ۱۵ روز معاملاتی متوالی به ترتیب ۲۰ یا ۵۰ درصد افزایش یا کاهش قیمت داشتهاند، بلافاصله برای افشای اطلاعیه شفافسازی توسط ناشر یا ضرورت برگزاری کنفرانس اطلاعرسانی توسط ناشر به ترتیب برای یک دوره ۶۰ دقیقهای یا ۲ روزه متوقف شوند.

۴- افزایش حداقل ارزش هر سفارش خرید ارسالی از طریق سامانه معاملات برخط از یک میلیون به پنج میلیون ریال از تاریخ ۲۰/ ۰۱/ ۹۹ به جهت کاهش بار سامانه معاملاتی و افزایش قدرت عرضه

۵- تغییر در حداقل و حداکثر حجم هر سفارش خرید/فروش و تغییر در حداقل تغییر قیمت (Tick Size)

۶- کاهش میزان تخصیص اعتبار در معاملات اعتباری و اصلاح سقف اعتبار مشتریان حقوقی به نحوی که ضریب تعدیل سهام از ۶۰ درصد قیمت پایانی به ۱۵ درصد قیمت پایانی کاهش یافتهاست.

۷- در راستای تشویق فرهنگ سرمایهگذاری غیرمستقیم، سازمان بورس و اوراق بهادار بهموجب مصوبهای مقرر کردهاست، از اسفندماه ۱۳۹۸، به میزان ۲۰ درصد مازاد بر تعداد اوراق بهادار قابلعرضه در روز عرضه اولیه، بهطور جداگانه به صندوقهای سرمایهگذاری تخصیص داده شود.

۸- کاهش کارمزدهای معاملاتی صندوقهای سرمایهگذاری مشترک به میزان ۷۵ درصد بهموجب مصوبه مورخ ۱۱/ ۰۱/ ۱۳۹۹ هیئتمدیره سازمان بورس و اوراق بهادار.

علیرغم تلاشهای سازمان بورس و با لحاظ اقدامات فوق، بررسیهای بیشتر و عمیقتر کمیسیون اقتصادی، نشان میدهد که هنوز ضعفها و کاستیهایی برای مدیریت کارآمد بازار سرمایه وجود دارد. از جمله ضعفهای موجود، میتوان به موارد ذیل اشاره کرد:

۱- حذف الزام پیشبینی سود شرکتهای پذیرفته شده از سوی سازمان بورس و اوراق بهادار به عنوان یک متغیر مهم اقتصادی؛

۲- اعمال محدودیت ۳۰ درصدی بر معاملات سهام عدالت؛

۳- نبود عرضه سهام شرکتهای وابسته به بانکهای دولتی از سوی وزارت امور اقتصادی و دارایی (به عنوان رییس مجمع بانکهای دولتی)؛

۴- نبود پذیرش شرکتهای بزرگ وابسته به دولت در بورس؛

۵- دخالت مستقیم وزیر امور اقتصادی و دارایی و مخالفت با کاهش دامنه نوسان؛

۶- تغییر در ریزساختارهای بازار، مصاحبههای متعدد اعضای شورای عالی بورس و مخالفت با تغییر ریزساختارهای بازار؛

۷- نبود مقابله جدی و ارسال پرونده افراد متخلف در فضای مجازی از سوی سازمان بورس و اوراق بهادار به قوه قضائیه؛

۸- ضعف در انجام وظایف نظارتی توسط شورای عالی بورس؛

۹- کاهش نرخ سود سپرده بانکی و نبود مخالفت وزارت اموراقتصادی و دارایی با این اقدام بانک مرکزی؛

۱۰- دخالت سایر نهادهای تنظیمگر در بازار و امور مربوط به بورسها؛

۱۱- تعیین دستوری قیمت برخی کالاها در بورس کالا و نبود مقابله جدی سازمان بورس و وزارت امور اقتصادی و دارایی با این پدیده.

بخش سوم: جمع بندی و نتیجهگیری

حضور گسترده مردم در بازار سرمایه در صورتی که از طریق کانالهای صحیح صورت گیرد و منابع حاصل شده در مسیری درست هدایت شود، میتواند رخدادی فرخنده برای اقتصاد کشور محسوب شود. از سوی دیگر ضمن آگاهی از مخاطراتی که استقبال گسترده مردم به این بازار میتواند داشتهباشد، لازم است تمهیداتی اندیشیده شود که این پتانسیل بزرگ هدر نرفته و منابع به سمت بخشهای مولد و حائز شرایط هدایت گردد. در شرایط تحریمی فعلی که کشور برای برون رفت از مشکلات اقتصادی نیاز به سرمایهگذاری قابل توجه دارد، اشتیاق فعلی به حضور در بازار سرمایه میتواند گره بزرگی از مشکلات کشور را باز کند؛ اما لازمه این امر ایجاد بسترهای مناسب و ابزارهای جدید در بازار جهت تخصیص بهینه منابع و صیانت از سرمایههای مردم است و نبود برنامه ریزی مناسب و دقیق، می تواند صدمات جبران ناپذیری بر سرمایه اجتماعی نظام مقدس جمهوری اسلامی وارد آورد و بحرانهای اقتصادی غیرقابل کنترلی را ایجاد کند. انتظار میرود دولت محترم اقدامات موثری جهت تبدیل کردن تهدید ایجاد شده به یک فرصت جدید، انجام دهد. مجلس شورای اسلامی نیز همچون قبل، در کنار دولت بوده و تلاش میکند به اصلاح شرایط موجود تا حد امکان کمک کند.

بخش چهارم: اقدامات کمیسیون اقتصادی

کمیسیون اقتصادی از اولین روزهای تشکیل مجلس یازدهم، نسبت به روند جهشی بازار سرمایه حساس بوده و با رصد دقیق روند بازار سهام، موضوع را به صورت جدی پیگیری و در دستور کار خود قرار داده است. در این راستا چندین جلسه با مدیران ارشد بازار سرمایه و وزات امور اقتصادی و دارایی برگزار و خواستار ارائه برنامهها و اقدامات این وزارتخانه برای صیانت از سرمایهگذاری خرد و جلوگیری از وقوع بحرانهای اجتماعی و امنیتی ناشی از رشد بیرویه بازار شده است. از نظر کمیسیون مسوولیت مستقیم وضعیت فعلی بازار بر عهده وزیر محترم امور اقتصادی دارایی، اعضای محترم شورای عالی بورس و اورق بهادار و سازمان بورس و اورق بهادار به عنوان نهاد ناظر بازار سرمایه است.

انتظار بر این است که دستگاهها و سازمانهای متولی، در اولین فرصت، برنامه شفاف و زمانبندی شده خود را در زمینه مدیریت کارآمد بازار سرمایه، به همراه مستندات و اطلاعات توجیهی، به مجلس شورای اسلامی ارایه نمایند.

بخش پنجم: پیشنهادهای کمیسیون اقتصادی برای تصویب

۱- سازمان بورس و اوراق بهادار مکلف است ظرف سه ماه نسبت به تهیه طرح اصلاح ساختار سازمانی مبتنی بر حاکمیت شرکتی و متناسب با وضعیت کنونی بازار سرمایه کشور و طی مراحل قانونی تصویب آن اقدام و حداکثر ظرف مدت یکماه پس از تصویب، به اجرای آن مبادرت کند.

۲- سازمان بورس و اوراق بهادار مکلف است در پایان هر هفته معاملاتی، نسبت به رتبهبندی شرکتهای پذیرفته شده در بازار سرمایه بر اساس شاخصهای ریسک مصوب شورای عالی بورس و اوراق بهادار ایران در قالب سه گروه پرریسک، ریسک متوسط و کمریسک، تهیه و منتشر کند.

۳- سازمان بورس و اوراق بهادار مکلف است نسبت به افشای اطلاعات معاملات کلیه اشخاص حقوقی را در زمان معامله افشا کند.

۴- سازمان بورس و اوراق بهادار مکلف است از طریق رسانههای عمومی به ویژه رسانه ملی نسبت به ارتقای دانش مالی جامعه در زمینه معاملات اوراق بهادار و بازار سرمایه اقدام کند.

۵- سازمان بورس و اوراق بهادار مکلف است حداکثر سه ماه پس از پایان هر سال مالی نسبت به افشای صورتهای مالی سازمان اقدام کند.

۶- سازمان بورس و اوراق بهادار مکلف است ضمن تعریف و تعیین حدود نوسانات شاخص در شرایط غیرعادی، در مواجهه با نوسانات شدید و غیرمتعارف نسبت به بکارگیری ابزارهای کنترل بازار مانند دامنه مجاز نوسان، حجم مبنا و سایر ابزارهای در اختیار اقدام کند.

۷- وزیر امور اقتصادی و دارایی مکلف است ظرف مدت سه ماه ضوابط تشکیل شورای عالی ثبات مالی را بر اساس قوانین و مقررات و با همکاری بانک مرکزی، بیمه مرکزی و سازمان بورس و اوراق بهادار تهیه و اجرایی کند.

۸- شورای عالی بورس و اوراق بهادار ایران مکلف است مصوبات خود را حداکثر یک هفته پس از تصویب، از طریق درگاه الکترونیکی سازمان بورس و اوراق بهادار منتشر کند. موارد مربوط به مصوبات محرمانه و غیرقابل انتشار شورای عالی بورس و اوراق بهادار ایران در صوت تایید شورای امنیت ملی قابل انتشار نخواهد بود.

۹- سازمان بورس و اوراق بهادار مکلف است حداکثر ظرف مدت سه ماه دستورالعمل فعالیت فعالان فضای مجازی در حوزه بازار سرمایه را تهیه و پس از تصویب در شورای عالی بورس و اوراق بهادار ایران اجرایی کند. هرگونه فعالیت در فضای مجازی در حوزه بازار سرمایه خارج از دستورالعمل مذکور ممنوع است و متخلفین از اجرای این بند مشمول مجازاتهای جرائم اخلال در نظام اقتصادی میباشند.

۱۰- سازمان بورس و اوراق بهادار مکلف است حداقل ۱۰ درصد کارمزد معاملات اوراق بهادار را به شرط نبود افزایش هزینه معاملات برای خریداران و فروشندگان، به عنوان منابع پایدار صندوق تثبیت بازار سرمایه پیش بینی کند.

۱۱- سازمان بورس و اوراق بهادار مکلف است هر سه ماه یکبار گزارش درخواستها و مجوزهای صادره از سوی سازمان بورس اوراق بهادار به کمیسیون اقتصادی مجلس ارائه کند.

رونمایی از چکش هیدرومکانیکی پاوربولت ایرانی با حضور مدیرعامل شرکت ملی مس

"شیران" نقل مکان کرد

واگذاری ۲۷۰ پروانه اکتشاف به بخش خصوصی

فولاد در تقاطع بحران و راهکار

مدیرعامل شرکت فولاد خوزستان در پیامی روز خبرنگار را تبریک گفت

تحول سازمانی در مجتمعهای معدنی با تمرکز بر تیمسازی و توسعه پایدار

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تعریف ۱۲ پروژه کلان و استراتژیک فولاد مبارکه برای سال ۱۴۰۴

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نهمین نمایشگاه بینالمللی معدن کرمان

معامله ۱۷۷ هزار تن محصول در تالار صادراتی بورس کالا

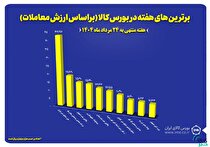

یک هفته با بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

افزایش ۴۰ درصدی فعالیتهای اکتشافی در معادن کشور

فولاد خوزستان؛ تثبیت راهبرد تحول در سایه همدلی و اجماع مدیریتی

مراسم نذر حسینی فولاد خوزستان برگزار شد

دکتر محمد شهسواری رئیس هیات مدیره شرکت: عملکرد فولاد خوزستان با مدیریت مهندس ابراهیمی موجب وجد و خرسندی است

عقبنشینی دولت از حقوق دولتی تخمینی؛ معادن نفس تازه کشیدند

بزرگترین ناوگان اتوبوسرانی کارگری کشور با ارائه ۹۰۰ سرویس در خدمت زائران اربعین/ فولاد مبارکه حامی بزرگترین اجتماع شیعیان جهان

خدمترسانی فولاد مبارکه به جاماندگان پیادهروی اربعین حسینی

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

آقاجانلو: اجرای طرحهای ملی اولویت یابد

سرمست: پیگیر بازگشت درآمدهای مالیاتی مس سونگون به استان هستیم

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

بازگشایی معدن بوکسیت تاش تا دو ماه آینده

صنعت فولاد ایران باید جایزه جهانی فولاد سبز بگیرد