P/ E سنگآهنیها در منطقه ارزندگی

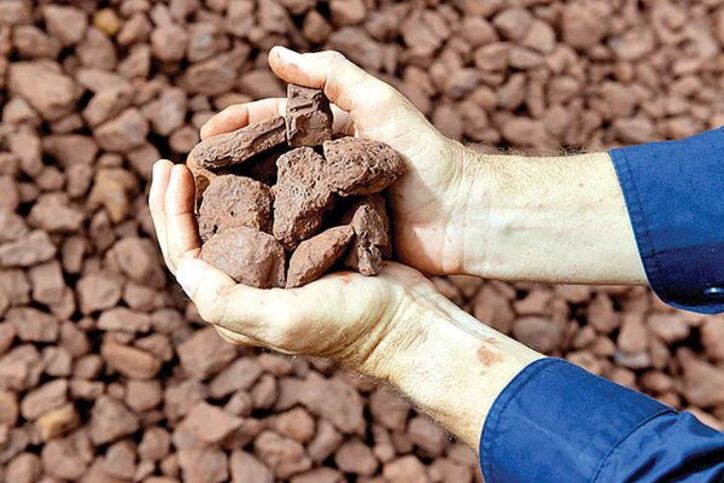

به گزارش میمتالز، سنگ آهن ماده اولیه تولید فولاد است که کاربرد بسیار گستردهای در توسعه زیرساخت ها، راه سازی، حملونقل و ماشین آلات بهخصوص در کشورهای در حال توسعه دارد. حدود ۹۸ درصد از سنگ آهنی که در کل جهان استخراج میشود، به منظور تولید فولاد استفاده میشود. حدود ۷۰ درصد از ذخایر سنگآهن جهان در چهار کشور استرالیا، برزیل، روسیه و چین شناسایی شده است. چین یکی از بزرگترین مصرفکنندگان سنگ آهن دنیا بوده و بزرگترین تولیدکننده فولاد در جهان نیز است. معادن اقتصادی سنگ آهن دنیا در حدود ۱۸۷ میلیارد تن تخمین زده شده است و ایران با داشتن ۵/ ۲ میلیارد تن ذخیره سنگ آهن در رتبه دهم قرار دارد.

اشکال مختلف سنگ آهن

سنگ آهن اغلب به سه شکل دانه بندی شده، کنسانتره و گندله تولید معدنی میشود. سنگ آهنهای دانه بندی شده نیز به دو صورت ریزدانه در ابعاد صفر تا ۱۰ میلیمتر و درشت دانه در ابعاد ۱۰ تا ۳۰ میلیمتر معامله میشوند. عیار این نوع از سنگ آهن تقریبا بین ۵۷ تا ۵/ ۶۳ درصد متغیر است.

کنسانتره سنگ آهنی است که بسیار ریزدانه است و عیار آن معمولا بین ۶۷ تا ۶۹ درصد است. معمولا عیار گندله با عیار کنسانتره آن تفاوت چندانی ندارد، ولی با بنتونیت و برخی موارد دیگر به صورت متخلخل و معمولا کروی تولید میشود تا در فرآیند احیای مستقیم به آهن اسفنجی تبدیل شود.

روند اخیر در قیمت سنگ آهن جهانی

سنگ آهن یکی از کالاهایی است که قیمت آن به علت تقاضای کارخانههای تولید فولاد چین و اخلال عرضه در برزیل در سالهای اخیر رشد خوبی داشته است. همچنین معادن استرالیا از مزایای زیادی برخوردار بوده اند، اما به علت اختلافات بین استرالیا و چین، مسائل سمت عرضه تغییر کرده است. در صورت عدمبهبود روابط استرالیا و چین، هند میتواند در عرضه سنگ آهن نقش موثری ایفا کند. در سمت عرضه پیشبینی میشود که در سالهای آتی هند به عنوان یک تولیدکننده کلیدی سنگ آهن ظاهر خواهد شد و با استرالیا و برزیل به رقابت بپردازد. در حال حاضر یکی دیگر از عوامل موثر در تقاضای سنگ آهن، کمبود فولاد بازیافت شده به دلیل مشکلات موجود در بخش قراضه فولاد است.

تولید جهانی سنگ آهن طی سالهای آتی به دلیل عدمگسترش معادن در برزیل و با وجود افزایش تولید هند، رشد ناچیزی خواهد داشت. همچنین رشد تولید در چین به دلیل افت عیار سنگ معدن و هزینههای بالای تولید کاهش خواهد یافت. پیشبینی میشود تولید جهانی سنگ آهن از ۲، ۸۵۰ میلیون تن در سال ۲۰۱۹ به ۳، ۱۱۹ میلیون تن در سال ۲۰۲۸ برسد که نمایانگر رشد متوسط سالانه ۹/ ۰ درصد طی سالهای ۲۰۱۹ تا ۲۰۲۸ است. این افزایش از متوسط رشد ۹/ ۲ درصد طی سالهای اخیر به مراتب کمتر است.

در ماههای اخیر قیمت نقدی سنگ آهن در چین به رکورد بیش از ۲۲۰ دلار بر تن رسید و قیمتهای آتی تا ۲۶۰ دلار بر تن نیز رشد داشته است. دولت چین به منظور کنترل قیمت سنگ آهن، محدودیتهایی در تولید فولاد وضع کرد. این موضوع سبب کاهش شدید ۵۰ درصدی قیمت سنگ آهن و رسیدن آن به ۱۱۰ دلار بر تن در کمتر از دو ماه شده است. با این حال این محدوده نیز بیش از متوسط قیمت سنگ آهن در یک دهه اخیر است.

روند اخیر در قیمت سنگ آهن داخلی

طی سالهای گذشته نسبت قیمت کنسانتره و گندله در ایران ۱۶ و ۲۳ درصد قیمت شمش فولاد خوزستان بوده است. با توجه به افزایش قابلتوجه ظرفیت در حوزه فولاد و چالش کمبود مواد اولیه و افزایش تقاضا در کنسانتره و گندله، در سالجاری نسبت کنسانتره و گندله به ۲۰ و ۲۹ درصد قیمت شمش فولاد خوزستان افزایش یافته است. در عین حال هر دو محصول در بورس کالا عرضه شده است. با این حال تنها حدود ۱۰ درصد از عرضههای صورت گرفته در بورس کالا توسط فولادیها خریداری شده است.

شرکتهای بورسی تولیدکننده سنگ آهن

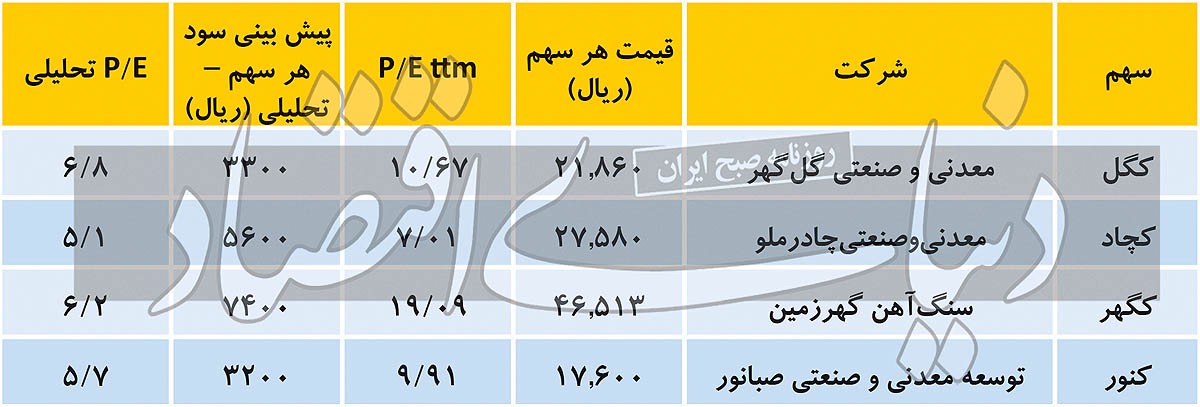

چهار شرکت اصلی تولید سنگ آهن در بازار سرمایه ایران پذیرفته شده و سهام این شرکتها در بازار سهام مورد دادوستد قرار میگیرند که شامل «کگل»، «کچاد»، «کگهر» و «کنور» میشوند. شرکتهای «اپال»، «میدکو» و «واحیا» نیز دارای شرکتهای فرآوری و معدنی در حوزه سنگ آهن در زیرمجموعههای خود هستند. همچنین «ومعادن» و «وامید» سهامداران چهار شرکت اصلی سنگ آهنی بورس به شمار میآیند.

کگل: شرکت معدنی و صنعتی گل گهر با سرمایه یکصد هزار میلیارد ریالی در آنومالی شمارهیک گل گهر در استان کرمان در حال فعالیت است. تولید سال گذشته این شرکت ۱۵ میلیون تن کنسانتره و ۱۲ میلیون تن گندله بوده که ظرفیت اسمی این شرکت در همین حدود است. این شرکت پس از دو دهه رشد سریع در حوزه تولید کنسانتره و گندله، در حال حاضر به بلوغ رسیده و در حال توسعه عمودی کسب و کار در حوزه زنجیره ارزش فولاد است. ضمن آنکه توسعه فعالیتهای فولادسازی در شرکت تابعه از جمله جهان فولاد سیرجان (فجهان)، توسعه آهن و فولاد گل گهر و سرمایهگذاری و توسعه گل گهر در حال انجام است. همچنین این شرکت مالک ۲۸ درصد سهام «کگهر» است. در سال مالی ۱۳۹۹ سود خالص شرکتهای تابعه ۷۸ هزار میلیارد ریال و سود شرکت اصلی ۱۴۱ هزار میلیارد ریال بوده است. با شرایط فعلی قیمت ارز و قیمتهای جهانی فولاد و ضرایب سنگ آهن، این شرکت در سالجاری قادر به کسب سود تلفیقی بیش از ۳۳۰۰ ریال به ازای هر سهم است.

کچاد: شرکت معدنی و صنعتی چادرملو با سرمایه بیش از ۵۵ هزار میلیارد ریالی در معدن چادرملو در استان یزد در حال فعالیت و در حال اخذ مجوز فعالیت در آنومالی D۱۹ است. تولید سال گذشته این شرکت ۱۰ میلیون تن کنسانتره و ۷/ ۳ میلیون تن گندله و ۶/ ۱ میلیون تن آهن اسفنجی و یک میلیون تن شمش فولاد بوده که ظرفیت اسمی این شرکت در همین حدود است. این شرکت پس از دو دهه رشد سریع در حوزه تولید کنسانتره و گندله، در حال سرمایهگذاری گسترده در حوزه زنجیره ارزش فولاد است. از جمله طرحهای توسعه این شرکت طرح گندله شماره ۲ با ظرفیت ۵ میلیون تن و واحد احیای شماره ۲ با ظرفیت ۲/ ۲ میلیون تن آهن اسفنجی است. همچنین شرکت اصلی در شرکتهای تابعه از جمله صنایع معدنی عصر نوین بهاباد، آهن و فولاد غدیر ایرانیان (فغدیر)، آهن و فولاد ارفع (ارفع)، آهن و فولاد سرمد ابرکوه سرمایهگذاری کرده است. در سال مالی ۱۳۹۹ سود خالص تلفیقی سهم شرکت اصلی ۱۷۴ هزار میلیارد ریال و سود شرکت اصلی ۱۷۰ هزار میلیارد ریال بوده است. با شرایط فعلی قیمت ارز و قیمتهای جهانی فولاد و ضرایب سنگ آهن، این شرکت در سالجاری قادر به کسب سود تلفیقی بیش از ۵۶۰۰ ریال به ازای هر سهم است.

کگهر: شرکت سنگ آهن گهر زمین با سرمایه ۲۵ هزار میلیارد ریالی در آنومالی شماره ۳ معدن گل گهر در استان کرمان در حال فعالیت است. تولید سال گذشته این شرکت ۱۵ میلیون تن کلوخه سنگ آهن، ۳/ ۷ میلیون تن سنگ آهن دانهبندی و ۴/ ۴ میلیون تن کنسانتره بوده است. این شرکت تولید خود را از سال ۱۳۹۴ آغاز کرده و طرحهای توسعه قابلتوجهی در دست اجرا دارد. خط گندله سازی این شرکت در اواخر سال گذشته با ظرفیت ۵ میلیون تن به بهره برداری رسیده و خط سه کنسانتره این شرکت با ظرفیت ۲ میلیون تن طی سالجاری به بهره برداری میرسد. در سال مالی ۱۳۹۹ سود خالص شرکت اصلی ۴۳ هزار میلیارد ریال بوده است. با شرایط فعلی قیمت ارز و قیمتهای جهانی فولاد و ضرایب سنگ آهن، این شرکت در سالجاری قادر به کسب سود بیش از ۷۴۰۰ ریال به ازای هر سهم است.

کنور: شرکت توسعه صنعتی و معدنی صبا نور با سرمایه ۷/ ۱۲ هزار میلیارد ریالی در معادن باباعلی، گلالی و شهرک در استانهای همدان و کردستان در حال فعالیت است. تولید سال گذشته این شرکت ۱۵ میلیون تن کلوخه سنگ آهن، ۳/ ۷ میلیون تن سنگ آهن دانهبندی و ۴/ ۱ میلیون تن کنسانتره و ۵۰۰ هزار تن گندله بوده است و جمعا ۲/ ۲ میلیون تن ماده معدنی از معادن خود استخراج کرده است. مهمترین طرح توسعه شرکت مربوط به گندله سازی کردستان با ظرفیت ۹۲۰ هزار تن است که این شرکت مالک ۷۰ درصد این طرح بوده و «ومعادن» مالک ۳۰ درصد دیگر سهام این پروژه است. شرکت همچنین طرحهایی در زمینه تولید آهن اسفنجی و فولادسازی دارد که تاکنون پیشرفت بالایی نداشته است. در سال مالی ۱۳۹۹ سود خالص شرکت اصلی ۲۱ هزار میلیارد ریال بوده است. با شرایط فعلی قیمت ارز و قیمتهای جهانی فولاد و ضرایب سنگ آهن، این شرکت در سالجاری قادر به کسب سود بیش از ۳۲۰۰ ریال به ازای هر سهم است.

تهدید و فرصتهای صنعت سنگ آهن

ضریب قیمتگذاری زنجیره: ضریب قیمتگذاری از کلوخه تا آهن اسفنجی یکی از چالشهای اساسی در شرکتهای سنگ آهنی است. با توجه به کمبود سنگ آهن در افق ۱۴۰۴ انتظار میرود تا نسبتها در محدوده فعلی تثبیت شود.

قیمتگذاری فولاد: قیمت محصولات زنجیره علاوه بر ضریب قیمت، بر اساس قیمت شمش فولاد از جمله شمش فولاد خوزستان تعیین میشود. هر گونه قیمتگذاری دستوری یا تغییر ضریب آن میتواند تاثیر قابل ملاحظهای بر قیمت فروش و سودآوری شرکتهای سنگ آهنی داشته باشد.

هزینه حاملهای انرژی: هزینه حاملهای انرژی در بخش معدن و همچنین طرحهای توسعه فولادی اثر قابلتوجهی بر بهای تمام شده و سودآوری شرکتها خواهد داشت.

حقوق مالکانه: در خصوص سه شرکت «کگل»، «کچاد» و «کگهر» که معدن آنها متعلق به ایمیدرو است و حقوق مالکانه به دولت پرداخت میکنند، هر گونه تغییر در ضرایب آن بر سودآوری این شرکتها تاثیر قابل ملاحظهای دارد.

منبع: دنیای اقتصاد

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

آقاجانلو: تابآوری معدن و صنایع معدنی از محورهای "جشنواره ایما" شود/ رونمایی از پوستر پنجمین رویداد ایدههای ارزشآفرین معدن و صنایع معدنی

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

۳ معدن بالاست غیرفعال شد

رکوردشکنی صبانور در تولید و فروش

وقتی برق و گاز، سود فولاد مبارکه را میبلعند

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

ثبت رکورد تاریخی استخراج ۱۴۵ هزار تن در معدن سنگان

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد