سنگآهنیها؛ قطب سودسازی و ارزآوری

به گزارش میمتالز، سنگآهن نوعی سنگ معدنی است که ۵درصد از پوسته کره زمین را تشکیل میدهد. ترکیبات سنگ آهن شامل انواع مختلفی از اکسید آهن (آهن زنگ زده) و مقادیر مختلفی ناخالصی است. مَگنِتیت و هِماتیت دو نوع اکسید آهن هستند که به وفور در سنگهای معدنی آهن یافت میشوند؛ بنابراین خوب است که در صورت شنیدن نام این دو ترکیب شیمیایی (یعنی مگنتیت و هماتیت) بدانید که هریک از آنها نوعی ترکیب شیمیایی سنگ آهن هستند. از بین ۴ شرکت بورسی فعال در صنعت سنگ آهن، معاملات ۳ نماد «کگل»، «کچاد» و «کنور» در بورس، و معاملات نماد «کگهر» در فرابورس انجام میشود. با توجه به همین موضوع میتوان متوجه شد که شرکتهای فعال در این گروه، جزو شرکتهای معتبر بازار سرمایه بوده و احتمالا به لحاظ سودآوری و شفافیت اطلاعات وضعیت مناسبی دارند.

گلگهر (کگل)

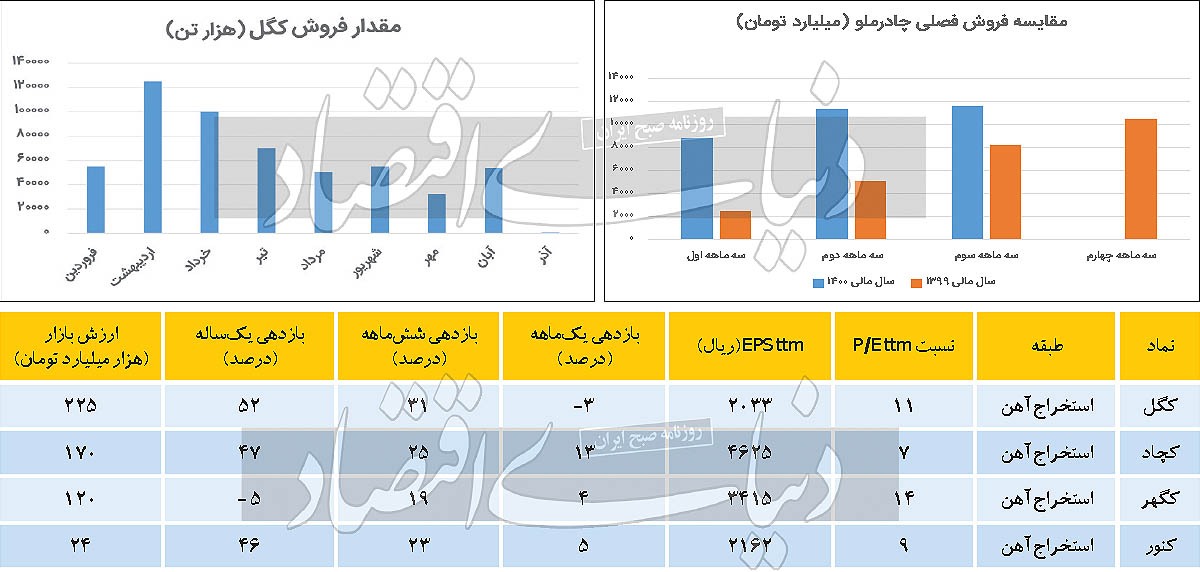

با توجه به اینکه شرکت گلگهر با تولید بالغ بر ۱۵میلیون تن کنسانتره و ۱۰میلیون تن گندله به ترتیب سهم ۳۱ و ۲۷درصدی از ظرفیت تولید کشور را در اختیار دارد، طبعا این شرکت از جایگاه ویژهای در این بخش برخوردار است. با توجه به اینکه نرخ محصولات شرکت به صورت ضریبی از شمش «فخوز» محاسبه میشود، با چشمانداز عدمکاهش چشمگیر قیمتهای جهانی کامودیتیها و عدمرشد درصد حقوق مالکانه در فرمول ارائه شده در لایحه بودجه ۱۴۰۱ میتوانیم افزایش حاشیه سود این شرکت برای سالجاری و سال آینده را کماکان متصور باشیم، موضوعی که منجر به تقویت P/ E فوروارد این نماد خواهد شد. شرکت معدنی و صنعتی گلگهر به واسطه حضور در منطقه معدنی و صنعتی گلگهر سیرجان که یکی از غنیترین معادن سنگآهن را در اختیار دارد به عنوان یکی از مهمترین شرکتهای فعال معدنی در ایران و خاورمیانه شناخته میشود. یکی از مهمترین مزایای این شرکت حضور در منطقه گلگهر است چراکه کلیه فرآیند تولید از معدن تا محصول نهایی در این منطقه و در کنار هم قرار گرفتهاند. محصولات اصلی گلگهر، گندله، کنسانتره سنگآهن و گندله ریزدانه است که عمده درآمد شرکت از محل فروش کنسانتره و گندله است. شرکت در ۸ ماه منتهی به آبان ماه ۵ هزار و ۳۹۹ میلیارد تومان کنسانتره، ۲۶ هزار و ۹۸۴ میلیارد تومان گندله و ۵۲ میلیارد تومان گندله ریزدانه به فروش رسانده است. عمدهفروش شرکت داخلی است و در طول بازه مورد نظر تنها یکدرصد از محل فروش گندله ریزدانه صادرات داشته است. البته در ماههای تیر و مرداد بهرغم افزایش نرخ به جهت کاهش تعداد، مبلغ فروش شرکت افت قابلتوجهی داشته است، اما در مهر و آبان شرکت توانسته مجددا رشد فروش را تجربه کند. شرکت معدنی و صنعتی گلگهر در ۹ ماه منتهی به آذر از فروش محصولات خود ۳۶ هزار و ۷۰۵میلیارد تومان درآمد کسب کرد که این رقم در مقایسه با مدت مشابه سال قبل با رشدی ۹۳درصدی همراه بود همچنین در آذر ماه فروش خوب ۴ هزار و ۱۱۱میلیارد تومانی را به ثبت رساند و همچون ماههای گذشته در آذر ماه نیز شاهد افزایش نرخ فروش نسبت به میانگین ۹ ماهه بودیم.

چادرملو (کچاد)

شرکت چادرملو از منظر میزان تولید، دومین تولیدکننده سنگآهن در کشور به شمار میرود. مزیت نسبی این شرکت نسبت به سایر رقبا تولید محصولات فولادی با ارزش افزوده بالاتر است. همچنین روند افزایش سود انباشته این شرکت بسیار مناسب است. حاشیه سود بالغ بر ۷۰درصدی، چشمانداز این شرکت را برای سرمایهگذاری بسیار روشن کرده است. محصولات اصلی این شرکت کنسانتره و آهن اسفنجی است. مزیت این شرکت نسبت به سایر شرکتهای سنگ آهنی تولید محصولات فولادی است. بررسی آمارهای منتشره سامانه کدال حاکی از تولید ۷۵۹هزار و ۴۳۰ تن فولاد در شرکت چادرملو از ابتدای امسال تا پایان آذر ماه است، آماری که در مقایسه با مدت مشابه سال قبل رشد ۸۷/ ۱ درصدی نشان میدهد. بررسی آمارهای سامانه کدال حاکی از تولید ۱۳میلیون و ۵۱هزار و ۱۱۳ تن انواع محصولات از سوی شرکت معدنی و صنعتی چادرملو از ابتدای امسال تا پایان آذر ماه است. در این مدت ۸میلیون و ۳۴۹هزار و ۲۶۵ تن کنسانتره آهن (خشک) و ۲میلیون و ۷۶۴هزار و ۶۸ تن گندله در چادرملو تولید شد. در ۹ ماه ابتدایی امسال چادرملو موفق به تولید ۴۴هزار و ۱۰۱ تن آپاتیت و یکمیلیون و ۱۳۴هزار و ۲۴۹ تن آهن اسفنجی شد. همچنین تا پایان آذر ماه ۸۰۰هزار و ۷۴۶ مگاوات برق از سوی این شرکت تولید شد. از مجموع تولیدات یاد شده، یکمیلیون و ۴۶۴هزار و ۱۸۹ تن محصول مربوط به آمار آذرماه این شرکت است. مجموع فروش چادرملو تا پایان آذر ماه امسال ۳۳۰ هزار و ۳۹۵میلیارد و ۷۵۰میلیون ریال بود که ۳۴ هزار و ۴۲۵میلیارد و ۲۴۲میلیون ریال آن از محل فروش صادراتی فولاد بوده است.

وضعیت سودسازی و بازدهی

عملکرد درخشان سودسازی شرکتهای سنگآهنی در ماههای اخیر متاثر از روند افزایشی قیمت جهانی سنگآهن و نرخ داخلی ارز (نیمایی) بوده است و سبب شده که در سال رکود و ریزش بازار سرمایه بازدهی این زیرگروه بسیار مناسب باشد و همچنین به دلیل روند باثبات عوامل مذکور، ریسک سرمایهگذاران با افق بلندمدت در این شرکتهای توسعه محور، بالا نباشد.

جمع بندی

عملکرد موفق شرکتهای معدنی فعال در بخش سنگآهن به مدد رشد قابلتوجه نرخ فروش جهانی تقویت شده است و نکته مهم اینکه عمدتا منابع حاصل از سودسازی را صرف توسعه معادن و گسترش زنجیره پاییندست کردهاند که نویدبخش آینده روشن این گروه است. در خصوص موضوع برجام برخلاف نگرانی عمومی و سطحی برخی از معاملهگران در خصوص سهام دلاری در زمینه ریزش نرخ دلار (آزاد)، لازم به توضیح است که به دلیل تثبیت نرخ نیمایی در بالاتر از محدوده فعلی (به دلیل تمایل سیاستگذار بر تک نرخی کردن ارز و تقویت صادرات) و همچنین کاهش هزینههای سربار دور زدن تحریمها توسط شرکتهای مربوطه، در نهایت در این سناریو شاهد عملکرد بهتر شرکتها در صورتهای مالیشان خواهیم بود. مهمترین تهدید پیش رو، سیکلهای تکرار شونده نرخ جهانی سنگآهن است یعنی در شرایطی که به دلیل افزایش قیمت جهانی، بسیاری از معادن خُرد در سطح دنیا توجیهپذیر شده و وارد مدار تولید میشوند، عرضه در بازار بر تقاضا فزونی یافته و مجدد قیمتها وارد روند نزولی میشوند، البته نکته دلگرمکننده در این دور از صعود بازار، تورم جهانی ناشی از کرونا و بستههای مالی تشویقی متاثر از آن است. در مجموع سرمایهگذاری در زمینه سنگآهن در ایران که یکی از قطبهای نسبتا بزرگ معدنی دنیاست و منابع سرشار و ارزانقیمت سوخت را در اختیار دارد با نگاه بلندمدت همواره توجیهپذیر بوده و میتواند در سهام ارزنده و نقاط جذاب تکنیکال مورد بررسی سرمایهگذاران قرار بگیرد.

نیما میرزایی تحلیلگر بازار سرمایه

منبع: دنیای اقتصاد

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

پیام دکتر داریوش اسماعیلی، رئیس سازمان زمینشناسی و اکتشافات معدنی کشور به مناسبت شصتوششمین سالگرد تأسیس این سازمان

پیگیری پروژههای توسعه محصول

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

خروج از «دام درآمد متوسط» با تبدیل مواد خام به فناوری، برند و ارزش افزوده

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

گزارش تصویری دومین روز حضور گروههای هلدینگ سرمایهگذاری توسعه معادن و فلزات در رویداد جامع معدن و صنایع معدنی

ارزیابی جایزه بهرهوری ایمیدرو در شرکت آهن و فولاد ارفع

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

در شرایط سخت هم میتوان مدیریت کرد

با متد ۳۰ سال پیش، سهم ایران از معدن دنیا چقدر است؟

راه توسعه در بخش ارزشآفرین

خرد جمعی برای حل بحرانها

راه برونرفت از حباب قیمتی

تداوم رکوردزنی قیمتی در زنجیره

سه سیگنال محرک بورس

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

خرد جمعی برای حل بحرانها

تجربه زیستن در عدم قطعیت، سرمایه مدیران صنعتی ایران

بازنگری فوری در سیاستهای صادرات معدن

سنگ آهن و فولاد نیازمند اصلاح نگاه مدیریتی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

اقتصاد چرخشی روش مناسب توسعه بخش معدن و صنایع معدنی