چشمانداز بازار کامودیتیها

به گزارش میمتالز، از طرفی، نفت و فرآوردههای آن، همچنین برخی از فرآوردههای شیمیایی مانند اوره، غلات و فلزات انرژیبر از جمله آلومینیوم و روی، رشد قابل توجهی داشته است.

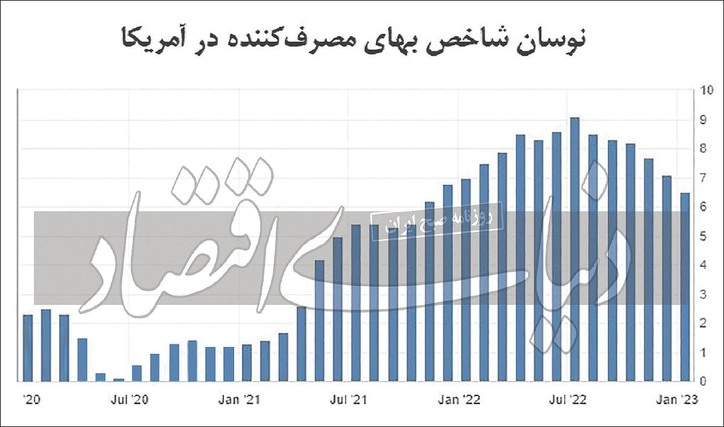

اما با گذشت زمان و انعطافپذیری بالای اقتصاد جهانی شاهد اصلاح قیمتها بودیم. پس از آن نوبت به سیاستهای انقباضی فدرال رزرو رسید که نرخ بهره را بیمحابا از محدوده صفر درصد به بیش از چهار درصد افزایش داد و همچنان سیاست افزایش نرخ بهره در ماههای آتی را در برنامه خود دارد. در نتیجه این اقدام دلار تقویت شد و قیمتهای کامودیتی تحت تاثیر این موضوع کاهش یافتند. اما در سوی دیگر جهان، در چین، قرنطینههای شدید سبب کاهش رشد اقتصادی و افت تقاضای فلزات شد که به کاهش رشد اقتصادی و قیمتهای جهانی انجامید.

بخش عمده رشد قیمتهای کامودیتیها در ابتدای سال به دلیل اخلال در عرضه بود، اما در نیمه سال سیاستهای انقباضی به عاملی برای کاهش قیمتها تبدیل شد.

بر این اساس، چشمانداز سال ۱۴۰۲ تحت تاثیر سیاستهای اقتصادی در چین، ایالات متحده و اروپا قرار دارد. در سمت ایالات متحده انتظار میرود که افزایش نرخ بهره با هدف کاهش تورم ادامه یابد و نرخ بهره به بیش از پنج درصد برسد. در شرایطی که منحنی نرخ بهره معکوس شده و به صورت تاریخی خبر از یک رکود میدهد، سیاستهای افزایش نرخ بهره در کنار افزایش استفاده از اعتبارات و افزایش هزینه وامها و به تبع آن نکول وامها، قریبالوقوع بودن رکود اقتصادی را تایید میکند.

اخباری که درباره ورشکستگی بانکهای بزرگ در روزهای اخیر منتشر شده، نشاندهنده این است که در صورت پافشاری برای افزایش نرخهای بهره، ضمن انتظار برای رکود، منتظر سیاستهای کاهشی سریع خواهیم بود. در نتیجه در سمت ایالات متحده انتظار رونق در کامودیتی حداقل در نیمه اول سال وجود ندارد، اما در صورت کاهش نرخ بهره میتوان انتظار رشد قیمتها را داشت. در سمت چین، موضوع مسکن همچنان پاشنه آشیل اقتصاد این کشور است، با این حال توقف محدودیتهای قرنطینهای موجب افزایش رشد اقتصادی و در نتیجه رشد تقاضای کامودیتیها از جمله نفت، سنگ آهن و فولاد میشود.

در حوزه محصولات پتروشیمی از جمله اوره، به دلیل انعطافپذیری اقتصاد جهانی و کاهش قیمت گاز شاهد بازگشت قیمتها به میانگین هستیم. اما در محصولی مانند متانول، با وجود افزایش تقاضا پس از فروکش کردن بحران کرونا، به دلیل پایین بودن قیمت زغال سنگ و نبود چشمانداز صعود آن انتظار تغییر خاصی در قیمت نمیرود. از سوی دیگر، در حالی که بازار فولاد پس از رفع قرنطینه در چین و سایر مناطق با رشد خوبی روبهرو شده، در صورت پایبندی دولت چین به رشد اقتصادی پنج درصد میتوان انتظار داشت که این فلز همچنان جذاب بماند و به تبع آن، تقاضا برای فلز روی در ورق گالوانیزه بالا خواهد ماند، اما موضوع مهم درباره فلز روی، وضعیت تولید در اروپاست. پایان جنگ اوکراین شوک منفی قیمتی به روی وارد خواهد کرد و آلومینیوم نیز وضعیتی مشابه دارد. در واقع هزینه بالای انرژی در اروپا عامل اصلی رشد و جهشهای قیمتی این دو فلز بوده است. در سمت اروپا، تداوم جنگ اوکراین در مقابل سیاستهای انقباضی قرار گرفته است. پایان جنگ میتواند اثرات قابل توجهی در بازار نفت بگذارد، اما وضعیت فعلی در اروپا و چین از قیمتهای بالای نفت و کرک اسپردهای بالا حمایت میکند و میتواند سال مناسبی برای پالایشیها و الفینیها باشد.

در همین حال، غول خفته دیگر اقتصاد جهان، هندوستان است و انتظار برای رشد آن و در نتیجه رشد قیمت کامودیتیها بالا ست. محرک مهم دیگر برای تقاضای فلزات گذار به انرژیهای پاک به شمار میرود. بر این اساس تقاضا برای فلز مس همچنان قوی پیشبینی میشود و در صورت وقوع رخدادهای سیاسی در کشور شیلی میتوان انتظار کاهش عرضه را داشت و در نتیجه قیمتهای مس میتواند بهبود یابد. همه موارد فوق در شرایطی محقق میشود که اقتصاد جهان وارد رکود ناشی از سیاستهای نرخ بهره ایالات متحده آمریکا نشود.

سید فرهنگ حسینی - کارشناس ارشد بازار سرمایه

منبع: صدای بورس

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

فولاد مبارکه به موازات وظایف ذاتی خود، به بخش تحقیقاتی و ظرفیتهای دانشگاهی توجه ویژهای دارد

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران