ریالیها؛ پیروز تقابل با دلاریها

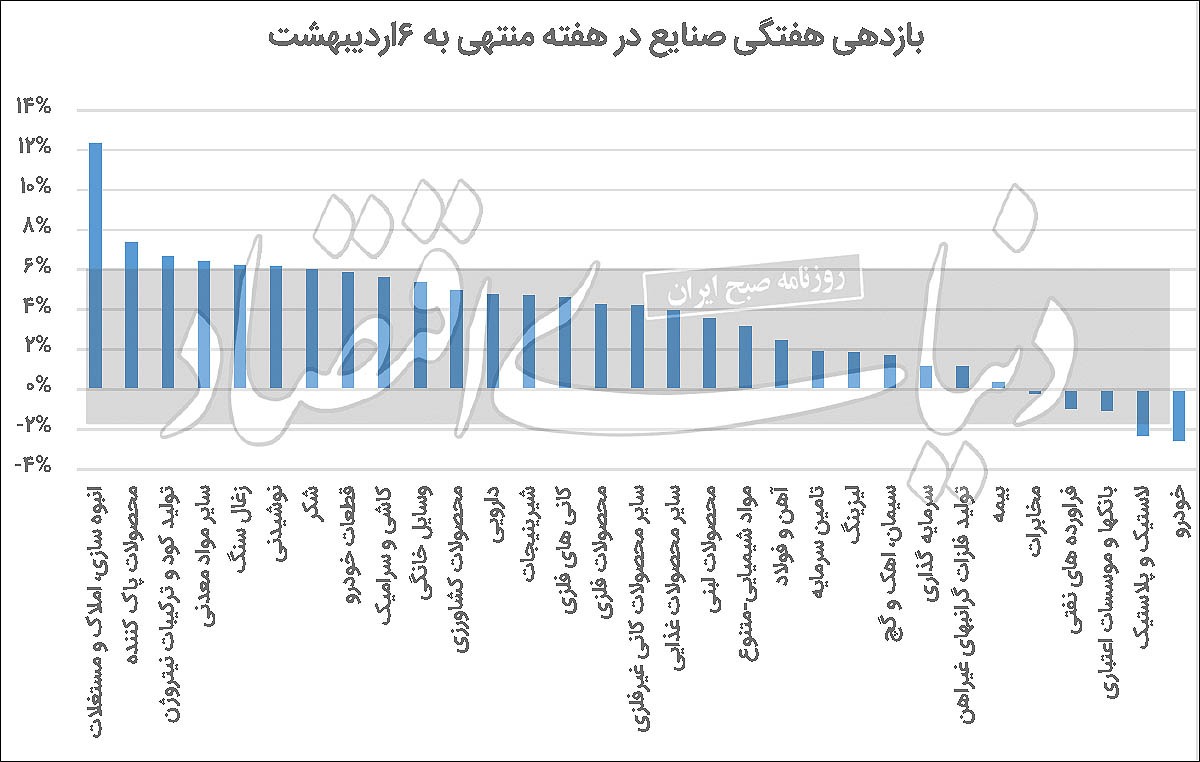

به گزارش میمتالز، بررسی کلی بازدهی هفتگی صنایع نشان میدهد که مانند هفته گذشته، صنایع ریالی از صنایع دلاری پیشی گرفتهاند که دلیل این امر افزایش ریسک ناشی از تحولات جهانی، بورسکالا و گزارشهای ماهانه است. صنایع ریالی نیز به دلیل بهبود شرایط خود با توجه به دریافت مجوز افزایش نرخ از ابتدای سالجاری و احتمال افزایش نرخ بیشتر محصولات در هفتههای اخیر با توجه به اتمام ماه مبارک رمضان، با استقبال سرمایهگذاران همراه شدهاند.

در نتیجه دیدگاه معامله گران نسبت به کم بودن ریسک ریالیها نسبت به صنایع دلاری، بازدهی شاخص هموزن از ابتدای سالجاری نسبت به شاخص کل بسیار بیشتر بوده و به طور کلی شاخص کل طی این مدت، نماگر بسیار خوبی برای بازار نبوده است. شاخص هم وزن با ثبت بازدهی بیش از ۳۴ درصد و شاخص کل با کسب بازدهی بیش از ۲۰ درصد هفته اول اردیبهشتماه را به پایان رساندند. با توجه به اینکه انتظار میرود، شاخص کل نیز عقب ماندگی خود را از شاخص هم وزن جبران کند، بنابراین به عقیده برخی از کارشناسان، صنایع دلاری میتوانند تا پایان بهار، عملکرد خوبی را به ثبت برسانند. اما موضوعی که برای شاخص کل بورس نگران کننده به نظر میرسد، گزارشهای ضعیفتر از انتظار برخی از صنایع دلاری و گزارشهای جذاب صنایع ریالی است که در نهایت بازهم میتواند شاخص هم وزن را در روزهای آتی پیروز میدان رقابت بین شاخصهای بورسی جلوه دهد.

ستارگان ریالی بورس

با انتشار گزارشهای ماهانه، کلیت بازار انتظار داشت که صنایع ریالی بتوانند رشد درآمدی خوبی را تجربه کنند. شاید یکی از دلایلی که شاخص هم وزن توانسته است خود را بالا بکشد، پیشبینی عملکرد خوب این صنایع در فروردینماه باشد. یکی دیگر از متغیرهای اثرگذار بر این صنایع، گزارشهای سالانه آنهاست. با شروع سال ۱۴۰۱ و حذف ارز ترجیحی برخی از صنایع، بازار سرمایه شاهد رکوردهای خوبی در فروش ماهانه و گزارشهای فصلی بود. از این رو در گزارشهای فصلی این صنایع نیز رشد درآمدی بالای ۱۰۰ درصدی مشاهده میشد. پس بازار احتمالا گزارشهای سالانه ریالیها را پیشبینی کرده است. گزارش فروردینماه شرکتها نیز نشان میدهد که شرکتهای صنایع ریالی رشد درآمدی بسیار بالایی را نسبت به فروردینماه سال گذشته به ثبت رساندهاند و انتظار میرود، در ماههای آتی نیز رکوردهای خوبی به ثبت برسد. اما از نیمه دوم سال قطعا افزایش نرخ دلار موثر و افزایش نرخ محصولات بر این صنایع، اثرگذار خواهد بود. همچنین تولید و فروش مقداری این صنایع، رشد بالایی را تجربه کرده است، به طوری که شرکتهای شیشه ساز در گروه کانیهای غیرفلزی، رشد حقیقی بالایی را در درآمدهای خود به ثبت رساندند. هرچند باید این موضوع را نیز مدنظر قرار داد که قیمت سهام عمده شرکتهای ریالی بسیار بالا بوده و ارزندگی لازم را ندارد.

صنعت شوینده، یکی از پربازدهترین صنایع ریالی در هفته گذشته، گزارش عملکرد ماهانه بسیار خوبی را منتشر کرده، به طوری که درآمد عملیاتی پدیده شیمیقرن نسبت به فروردینماه سال گذشته رشد دوبرابری درآمد را تجربه کرده است. علاوه بر این، نماد «قرن»، رشد بالایی را در تولید و فروش مقداری خود به ثبت رسانده است.

صنایع غذایی مختلف نیز بهواسطه حذف ارز ترجیحی، افزایش نرخهای بالایی را به ثبت رساندهاند و با وجود مشکلات انرژی در زمستان و افت تولید برخی از شرکتهای این صنعت، همچنان رشد درآمدی بالایی را از خود برجای گذاشتهاند. طی ماههای آتی نیز تنها افزایش نرخ محصولات بر رشد درآمدی این صنعت موثر خواهد بود. در صورتی که کارخانههای غذایی کشور بتوانند مجوز افزایش نرخ خود را با توجه به افزایش نرخ دلار موثر بر این شرکتها دریافت کنند، احتمالا دوباره میتوانند رکورددار خوبی در ماههای آتی و هفتههای آینده باشند. برخی از تحلیلگران معتقدند، باید در این صنعت کمی دست به عصا و با احتیاط بیشتر حرکت کرد.

صنعت قند و شکر نیز با ثبت بازدهی بالای ۶ درصد در هفته گذشته، بهعنوان یکی از صنایع سبزپوش بازار عملکرد خوبی را به ثبت رساند. با توجه به اینکه این صنعت طی هفته گذشته نیز بازدهی بالایی را به ثبت رسانده است، به نظر میرسد افزایش نرخ قند و شکر در این صنعت پیشخور شده است؛ چرا که با توجه به افزایش نرخ جهانی شکر و احتمال افزایش نرخ بهای خرید تضمینی گندم و به تبع آن، افزایش نرخ چغندر، نرخ شکر داخلی نیز چارهای جز افزایش نداشته است و کارشناسان نرخ شکر را بالای ۲۰ هزار تومان برآورد میکنند و حتی اعدادی نظیر ۲۳ هزار تومان و بعضا ۲۷ هزار تومان در پیشبینی آنها مشاهده میشود.

صنعت سیمان هم یکی از صنایعی است که رشد درآمدی بسیار خوبی را در فروردین تجربه کرده؛ چرا که این صنعت نیز با هموار شدن موانع انرژی، رشد تولید و فروش قابلتوجهی را به همراه داشته است و احتمالا با رشد درآمدی بالایی نیز همراه خواهد بود.

قطعه سازان یکی دیگر از صنایع بورسی هستند که گزارش خوبی در کارنامه فروردینماه خود داشته و بازدهی بالایی را نیز طی هفته گذشته ثبت کردهاند. ادامه این روند رو به رشد در ماههای آتی در گرو بهبود بازار خودرو و وضعیت خودروسازان داخلی خواهد بود که با توجه به دخالتهای شورای رقابت در بازار خودرو و لغو عرضه محصولات خودرویی در بورسکالا از قطعه سازان انتظار زیادی وجود نخواهد داشت.

جاماندگی دلاریها همگام با شاخص کل

طی نیمه اول سال گذشته، قیمت دلار از ثبات نسبی برخوردار بود و در نیمه دوم با رشدی بسیار تند و تیز سطوح بالایی را به خود دیده است. علاوه بر این اوایل سال ۱۴۰۱ اوج گیری درگیریها میان روسیه و اوکراین در شرق اروپا و تحولات آن تاثیر بسیار چشمگیری بر قیمت کامودیتیها و داراییهای پایه داشت، به طوری که قیمتهای جهانی که تا قبل از تحولات اوکراین، در اوج بودند و پرواز قیمتها رشد بسیار خوبی را برای این داراییهای پایه، به ثبت رسانده بود، قیمت روی، به بیش از ۴ هزار دلار افزایش یافت. در نتیجه این درگیریها و رشد افسارگسیخته تورم در کشورهای غربی، اقتصاد دنیا وارد فاز رکودی شد و همین امر فدرالرزرو را واداشت تا نرخهای بهره را به طور افسارگسیختهای افزایش دهد. همزمان با اجرای این سیاست در سایر اقتصادهای بزرگ دنیا، نظیر کشورهای اروپایی، چین و غولهای اقتصادی کشورهای آسیای شرقی، قیمت داراییهای پایه کاهش قابلتوجهی را تجربه کرد. با به وقوع پیوستن این تحولات و نوسانات اقتصادی، انتظار میرفت نرخ فروش محصولات صنایع دلاری نیز رشد قابلتوجهی را تجربه نکرده و در نهایت با افت درآمد عملیاتی و سودآوری مواجه شود، به طوری که حاشیه سود این صنایع نیز بهواسطه تورم بالا در نرخ انرژی و تجهیزات، کاهش قابل ملاحظهای را تجربه کرد. در نهایت، انتظار میرفت صنایع دلاری در فروردینماه کارنامه سبزی را از خود برجای نگذارند. تاکنون نیز گزارشهای ماهانه شرکتهای بزرگ و شاخص ساز نشان میدهد، نسبت به صنایع ریالی، رشد درآمدی بالایی نصیب آنها نشده است. علاوه بر این، قطعی گاز صنایع در اواخر پاییز و اوایل زمستان سبب شد تا عمده صنایع فولادی و پتروشیمی، با تعطیلیهای گسترده مواجه شوند و کاهش تولید در این صنایع یکی از ثمرههای کمبود انرژی در صنایع بزرگ کشور بود. کاهش تولید در گزارشهای فروردینماه نیز کاملا مشهود بوده و برخی از شرکتهای فولادی به دلیل افت تولید با کاهش درآمد عملیاتی مواجه شدهاند و افزایش شدید نرخ ارز نیز نتوانسته است این عقبماندگی را جبران کند. از طرفی با وجود عقبنشینی فدرالرزرو از سیاستهای سخت گیرانه برای کنترل تورم و رشد کامودیتیها در ماههای اخیر، همچنان قیمتها نسبت به بهار سال گذشته افت قابلتوجهی را تجربه کردهاند که همین امر در کاهش نرخ فروش و درآمد شرکتهای بزرگ در فروردینماه اثرگذار است. علاوه بر این، شاخص کل با عقبماندگی خود در یکی دو ماه اخیر گزارشهای سالانه شرکتها را نیز پیشخور کرده است و انتظار میرود، گزارشهای سالانه گروههای دلاریها نیز از صنایع ریالی ضعیفتر باشد؛ چرا که احتمالا دلایل مذکور و تورم بالای این صنایع، رشد سودآوری آنها را تحتتاثیر قرار داده و موجب کاهشی شدن آن میشود. البته باید به این نکته نیز توجه کرد که شاخص سازها همچنان از کلیت بازار و گروههای ریالی عقب ماندهاند. علاوه بر این، رشد قیمت دلار در سالجاری سبب خواهد شد تا صنایع بزرگ بازار سرمایه نیز برای سرمایهگذاران جذاب باشند و استقبال از این صنایع طی هفتههای آینده افزایش یابد. از این رو احتمال رشد بیشتر شاخص کل همچنان وجود دارد.

بررسی بازدهی هفتگی صنایع دلاری بازار نشان میدهد که صنعت اوره یکی از پربازدهترین صنایع دلاری طی هفته گذشته بوده است. دلیل این امر افزایش قیمت اوره ایران و افزایش نرخ این محصول در بورسکالا بوده است. علاوه بر این، سناریوی افزایش نرخ اوره حمایتی برخی از شرکتهای اوره ساز در دیدگاه تحلیلگران بسیار تقویت شده و اگر این امر قابلیت تحقق داشته باشد، احتمالا اوضاع برای اوره سازها بسیار بهتر خواهد بود. یکی از صنایعی که بازدهی بسیار خوبی را به همراه داشته، صنعت متانول بوده که این صنعت گزارشهای خوبی را از خود منتشر کرده است. دلیل بهبود عملکرد در متانولی ها، اتصال گاز این صنایع و شروع مجدد و سریع فعالیت و افزایش تولید در کارخانههای متانولساز بوده است.

صنعت آهن و فولاد نیز یکی از گروههای بورسی است که از قطعی گاز تاثیر گرفته و گزارشهای فروردینماه منعکسکننده کامل این ریسک فولادی هاست؛ به طوری که گزارشهای ماهانهای که از این صنعت تاکنون منتشر شده است، حاکی از آن است که افت درآمد عملیاتی اغلب به دلیل افت تولید و افزایش ناچیز نرخ فروش بر اثر افزایش نرخ دلار بوده است. پالایشیها نیز بازدهی بسیار کمی را طی هفته گذشته و هفتههای اخیر به ثبت رساندهاند. این صنعت نیز بهواسطه افت بیش از ۷۰ درصدی کرکاسپرد شرکتهای پالایش نفت ایران، فروردین خوبی را سپری نکرده و احتمالا بهار خوبی را نیز سپری نخواهد کرد؛ مگر آنکه در تابستان با بهبود کرکاسپردها و رشد آنها به سمت میانگین، بتواند تابستان نسبتا گرمی را تجربه کند.

گزارشهای ضعیف صنایع دلاری بورس، میتواند برای شاخص کل بازار سهام نگران کننده باشد. اما باید این موضوع را در نظر گرفت که شاخص کل عقبماندگی قابلتوجهی داشته و انتظار میرود، با توجه به رشد احتمالی سودآوری در سالجاری، این صنایع تا پایان بهار بتوانند عقبماندگی خود را جبران کنند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

هلدینگ "معادن امداد" از ۳۷ سال پیش فعالیتهای خود را با معدنکاری سنگ ساختمانی آغاز کرد/ توسعه، سرمایهگذاری و فعالیتهای جدی هلدینگ "معادن امداد" در حوزههای مختلف معدنی از اکتشاف تا فرآوری/ در مرز بین استان کردستان و آذربایجان غربی محدوده مستعد طلا را شناسایی کردهایم و در مرحله اخذ گواهی کشف و بهرهبرداری هستیم

خداحافظی با عناصر نادر خاکی

تعامل و همکاری بانک تجارت و شرکت ملی صنایع مس ایران در حوزههای مختلف

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه