حساب سازی برای وام مسکن/ فاصله هزار برابری بازار اوراق دو بانک عامل از تشخیص نادرست صورت مساله توسط سیاستگذار حکایت دارد

به گزارش میمتالز، بررسیها نشان میدهد آنچه در روزهای اخیر در قالب مجوز انتشار اوراق وام مسکن به همه بانکها از سوی شورای پول و اعتبار مصوب شد، بیش از آنکه به تعریض جاده تامین مالی مسکن با تمرکز بر توانمندسازی تقاضای خرید واحدهای مسکونی منجر شود، نوعی «حساب سازی» برای وام مسکن محسوب میشود. اواخر هفته گذشته، بانک مرکزی مصوبه شورای پول و اعتبار مبنی بر ایجاد مجوز برای همه بانکها به منظور انتشار اوراق وام مسکن را منتشر کرد.

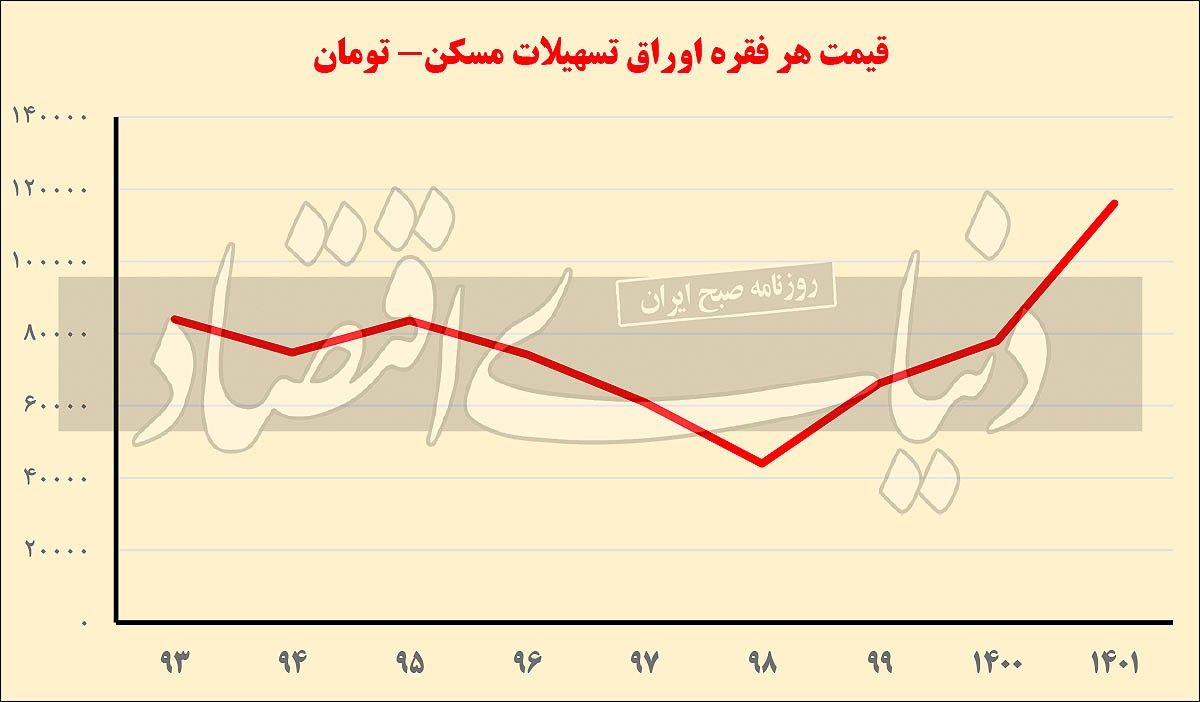

[متوسط قیمت هر فقره اوراق وام خرید مسکن در سال ۱۴۰۱ به محدوده ۱۱۶هزار تومانی رسید. میانگین قیمت هر فقره اوراق در حالی خردادماه امسال در کانال ۸۰هزار تومان و به طور متوسط ۸۴هزار و ۲۵۰ تومان بود که در هفته گذشته، تحتتاثیر انتشار اخبار مربوط به افزایش سقف وامهای خرید مسکن به طور مجدد و بعد از دو ماه به کانال ۹۰هزار تومانی بازگشت. البته میانگین قیمت هر فقره اوراق ۵۰۰هزار تومانی وام مسکن دیروز۸۴هزار و ۱۶۵ تومان بود.]بر اساس این مصوبه همه بانکها میتوانند به شرط تایید و پذیرش طرح ارائه شده از سوی بانک عامل از حیث عملیاتی بودن و شرط تعادل در منابع و مصارف آن توسط بانک مرکزی، با دو هدف «کمک به رونق بخش مسکن» و «ایجاد رقابت بیشتر در شبکه بانکی و کاهش قیمت اوراق گواهی حقتقدم استفاده از تسهیلات مسکن در فرابورس»، نسبت به انتشار اوراق وام مسکن اقدام کنند. به این معنا که علاوه بر حسابی که با نام حساب سپرده گذاری ممتاز از حدود دو دهه قبل در بانک تخصصی تامین مالی حوزه مسکن، به عنوان حساب پشتوانه انتشار اوراق وام مسکن وجود دارد، سایر بانکها نیز مجاز به انتشار اوراق به پشتوانه حسابهای سپرده گذاری مسکن شده اند. اما بررسیهای «دنیایاقتصاد» از هفت دلیل موثر در عدمتحقق هدف سیاستگذار از تعمیم انتشار اوراق، حکایت دارد.

میانبر حذف انتظار وام مسکن

پشتوانه انتشار اوراق وام مسکن، «حسابی مبتنی بر مدل پس انداز و جذب سپرده» از متقاضیانی است که یا به قصد دریافت وام مسکن بعد از طی دوره انتظار یا به قصد سرمایهگذاری، اقدام به سپرده گذاری در این حساب میکنند. تا قبل از سال ۹۵، تنها بانک تخصصی پرداختکننده وام مسکن، مجاز به انتشار اوراق تسهیلات مسکن بود. اما در سال ۹۵، مصوبهای از سوی بانک مرکزی ابلاغ شد که به موجب آن بانکهای تجاری نیز میتوانستند نسبت به انتشار اوراق وام مسکن اقدام کنند. اواخر هفته گذشته، اما در مصوبهای جدید، مجوز فعالیت همه بانکها در حوزه انتشار اوراق وام مسکن ابلاغ شد.

اوراق تسهیلات مسکن در واقع، نوعی مجوز دریافت وام مسکن محسوب میشود. در سالهای اول انتشار اوراق، کارکرد عمده این اوراق، آن بود که سپرده گذارها به طور متوسط بعد از طی یک دوره حدود سه ساله، وام مسکن معادل یک برابر سپرده خود را دریافت کنند. به عبارت دیگر در هر سال معادل حدود ۳۳درصد مبلغ سپرده آنها به عنوان وام تعیین میشد. اما در سالهای بعد، این اوراق ماهیت سرمایهگذاری نیز پیدا کرد. به این معنا که عدهای از افراد برای کسب بازدهی از بازار اوراق اقدام به خرید اوراق کرده و آن را در هر زمان که تمایل داشتند به عنوان بهای حذف زمان انتظار برای دریافت وام مسکن به متقاضیان این وام میفروختند. در سالهای اخیر عمده کارکرد بازار اوراق به ماهیت سرمایهگذاری و فروش به متقاضیان وام فوری تغییر کرد.

مصوبه به هدف میخورد؟

اما یک سوال مهم این است که آیا مصوبه جدید شورای پول و اعتبار از بابت تعریض جاده تامین مالی بخش مسکن از محل وام اوراق، به هدف اصابت میکند و قفل وام خرید مسکن با این اقدام باز میشود؟

بررسیها نشان میدهد دست کم به هفت علت مهم، این مصوبه آن طور که باید به نتیجه نهایی یعنی افزایش دسترسی متقاضیان به وام خرید مسکن و تامین مالی موثر در این بخش منجر نخواهد شد. به این معنا که این مصوبه حتی در صورت اجرایی شدن، بیش از آنکه به تامین مالی خرید مسکن از محل وام اوراق منجر شود، عملا و بهرغم ایجاد حسابهای متعدد از نوع حساب پس انداز ممتاز، نوعی شارژ کاغذی تامین مالی مسکن خواهد بود و هدف سیاستگذار برای تعریض جاده تامین مالی خرید مسکن با وام اوراق را محقق نخواهد کرد.

اثر تورم تاریخی مسکن

دلیل اول مربوط به شرایط «تورم تاریخی مسکن» است. تورم تاریخی در بخش مسکن به دنبال جهش شدید قیمتها در این بازار، در ۵ سال اخیر، ریسک سپرده گذاری و انتظار برای دریافت وام خرید آپارتمان را برای متقاضیان به شدت افزایش داده است. در ۵ سال اخیر به طور متوسط در هر سال میانگین قیمت مسکن حول و حوش ۵۰درصد رشد داشته است. این موضوع به این معناست که در هر سال به طور متوسط بهای مسکن ۵ /۱ برابر سال قبل شده است. این شرایط منجر به از بین رفتن جذابیت سپرده گذاری برای دریافت وام مسکن از سوی متقاضیان وام به قصد خرید خانه شده است؛ آن هم سپرده گذاری برای وامی که قرار است سه سال بعد منجر به کمک هزینه خرید مسکن شود!

بهخصوص اینکه تجربه تلخ وام مسکن یکم نیز در ذهن متقاضیان وام مسکن وجود دارد؛ این صندوق پس انداز به منظور کمک به تامین مالی خرید مسکن خانه اولیها درست در مقطع زمانی قبل از جهش قیمت مسکن راه اندازی شد؛ اما عملا زمانی سپرده گذارها به وام این صندوق بعد از اتمام دوره سپرده گذاری دسترسی یافتند که قیمت مسکن حداقل دو برابر شده بود؛ به بیان دیگر بعد از اتمام دوره سپرده گذاری ارزش وام نصف شده بود.

بازده «غیرجذاب» بازار اوراق

علت دوم مربوط به «کاهش قابلتوجه جذابیت بازار معاملات اوراق برای سرمایهگذاری» در مقطع زمانی فعلی است. همین حالا که عملا عمده انتشار اوراق وام مسکن در اختیار یک بانک قرار دارد و به جز فعالیت محدود یک بانک دیگر در این حوزه، عملا بانک دیگری در این زمینه ورود نکرده است، سپرده گذاری با هدف سرمایهگذاری در بازار اوراق به لحاظ نرخ بازدهی، جذابیت ندارد. نهتنها در مقایسه با سایر بازارها که نرخ سود موثر اوراق در مقایسه با بازار پول هم کمتر است. مجموع سود اسمی و سود واقعی اوراق، به طور متوسط، همین الان رقمی حول و حوش ۲۰ تا ۲۱درصد است که حتی از نرخ سود ۲۳ درصدی بازار پول (سرمایهگذاری در بانک) نیز کمتر است.

علت سوم که نشان از عدمموفقیت این اقدام دارد به مقایسه نرخ سود یا بازدهی بازار اوراق با بازارهای رقیب مانند ارز، طلا، سکه و... مربوط است. بررسیها نشان میدهد بازدهی همه بازارها در سالهای اخیر تاکنون خیلی بیشتر از دو برابر بازدهی بازار اوراق بوده است. از سوی دیگر به عنوان علت چهارم، حتی با فرض جذاب بودن این حساب برای دو گروه سپرده گذار مصرفی و سرمایهگذار بازار اوراق، بانکهای دیگر در مقایسه با بانک تخصصی تامین مالی مسکن که حساب ممتاز در اختیار دارد، یک نقطه ضعف دارند و آن در دسترس نبودن منابع پشتیبان برای برقراری تعادل منابع و مصارف بانک برای پرداخت وام مسکن از محل اوراق است. بانک تخصصی تامین مالی بخش مسکن که هم اکنون مسوولیت انتشار اوراق وام مسکن به پشتوانه حساب ممتاز را بر عهده دارد به سبد اقساط تسهیلاتی با ارزش بیش از ۵۰هزار میلیارد تومان دسترسی دارد که هر ماه اقساط این وامهای پرداختی به بانک برمی گردد.

با این منابع که از محل بازگشت اقساط به طور مجدد به بانک برمی گردد این بانک میتواند تعادل بین منابع و مصارف وام اوراق را برقرار کند. اما بانکهای دیگر از آنجا که تسهیلات بلندمدت در حوزه وام مسکن پرداخت نکرده اند یا سهم بسیار ناچیزی از کل تسهیلات پرداختی آنها در بخش مسکن بوده است، در این زمینه به احتمال بسیار زیاد با مشکلاتی مواجه خواهند شد. علت پنجم مربوط به ماهیت کارکرد اوراق مسکن و بانک ارائهدهنده آن است. از آنجا که حساب ممتاز در بانک تخصصی تامین مالی بخش مسکن فعال است، درصد بیشتری از مشتریان این بانک نسبت به مشتریان سایر بانکها که در حوزههای دیگری غیر از مسکن فعال هستند از این حساب و این امکان مطلع هستند؛ بنابراین عمده مراجعات در هر زمینه مرتبط با امر مسکن، به این بانک خواهد بود تا سایر بانکها.

مرز نامرئی بازارپذیری اوراق

علت ششم مربوط به وجود یک مرز نامرئی است که در حوزه بازدهی اوراق مسکن وجود دارد. اگر این مرز آسیب ببیند، نهتنها همه بانکها و همه حسابهای ایجادشده در این زمینه که حتی حساب ممتاز مسکن در بانک تخصصی تامین مالی بخش مسکن نیز در معرض تهدید قرار میگیرد. این مرز نامرئی مربوط به احتمال بالای افت محسوس بازدهی در بازار معاملات اوراق در نتیجه افزایش عرضه اوراق به بازار است. در شرایطی که همین حالا، بازدهی معاملات اوراق حتی از نرخ سپردههای بانکی نیز به طور متوسط کمتر است، اگر این بازدهی به زیر سطح بازارپذیری سقوط کند، به طور کامل جذابیت خود را برای سپرده گذاری از دست داده و ورودی به حسابهای پشتیبان انتشار اوراق با افت شدید همراه میشود؛ بنابراین انتشار اوراق که پشتوانه آن، همین سپردههای ورودی به حسابهای سپرده گذاری است با مشکل روبهرو میشود. هفتمین علت به یک شاهد عینی در بازار معاملات اوراق وام مسکن در فاصله سالهای ۱۳۹۵ تا ۱۴۰۲ که یک بانک دیگر در کنار بانک تامین مالی بخش مسکن به بازار انتشار اوراق وام مسکن ورود کرد مربوط میشود. بعد از مصوبه سال ۹۵ شورای پول و اعتبار مبنی بر اعطای مجوز ورود بانکهای تجاری به عرصه انتشار اوراق وام مسکن، تنها یک بانک دولتی، اقدام به انتشار اوراق و پرداخت وام مسکن کرد. اما عملکرد مربوط به معاملات اوراق مسکن بر اساس آمارهای فرابورس نشان میدهد یک فاصله هزار برابری بین مقیاس یا اندازه بازار اوراق وام مسکن بانک تخصصی تامین مالی بخش مسکن و این بانک تجاری دولتی وجود دارد. یعنی معاملات اوراق در این بانک دولتی و تجاری، یکهزارم معاملات اوراق در نماد مربوط به معاملات اوراق وام مسکن بانک تخصصی بخش مسکن بوده است. این موضوع نشان میدهد بازار معاملات اوراق وام مسکن بانک دوم، به لحاظ ارزش معاملاتی اوراق آن، یکهزارم حساب اصلی یعنی حساب ممتاز بوده است. در واقع بانک دوم در همه هفتسال گذشته تاکنون نه در زمینه جذب متقاضیان وام برای سپرده گذاری موفق بوده است و نه به لحاظ جذب سرمایهگذار با هدف کسب بازدهی از بازار اوراق عملکرد قابل قبولی داشته است.

بازگشایی قفل وام مسکن با کدام کلید؟

فاصله هزار برابری بازار اوراق دو بانک عامل از تشخیص نادرست صورت مساله توسط سیاستگذار حکایت دارد. اگرچه تعریض مسیر پرداخت وام، ورود بانکها به حوزه تسهیلات مسکن و ایجاد فضای رقابتی در شبکه بانکی به منظور ایجاد تنوع در سبد تسهیلاتی در این بخش میتواند در تامین مالی خرید مسکن از سوی خانوارها موثر بوده و در این زمینه کمک کند، اما این موضوع همه ماجرا نیست. در شرایطی که تصور سیاستگذار پولی این است که قفل وام مسکن و خانه دار شدن خانه اولیها از مسیر ورود همه بانکها به بازار اوراق عبور میکند، مساله اصلی به دو موضوع مهم در زمینه شرایط سمت تقاضای مسکن برمی گردد. اولین موضوع مربوط به ناکافی بودن سقف وامهای خرید مسکن نسبت به بهای خرید آپارتمان در شرایط فعلی و مساله دوم در استطاعت نبودن این وامها به لحاظ فاصله اقساط آنها با درآمد خانوارهای فاقد مسکن است. همین حالا که سقف وام خرید مسکن در شهر تهران برای زوجین به ۹۶۰ میلیون تومان (بدون احتساب هزینه خرید اوراق مسکن که حدود ۲۰درصد از این مبلغ را به خود اختصاص میدهد)، رسیده است، نهتنها پوشش موثری از هزینه خرید یکواحد مسکونی معمولی در پایتخت با این وام فراهم نمیشود بلکه قسط حدود ۲۰ میلیون تومانی این وام در ماه نیز از توان و استطاعت بخش عمده خانوارهای متقاضی و فاقد مسکن خارج است.

اما سیاست درست چیست؟ خاموش شدن موتور تورم عمومی که منجر به مهار تورم مسکن و جذاب شدن سپرده گذاری و پس انداز برای دریافت وام مسکن میشود از یکسو و بهبود درآمد سرانه و اوضاع اقتصادی خانوارها که توانمندی پرداخت اقساط ماهانه در یک مدل موثر وام خرید مسکن با سقفهای بالاتر و با پوشش بیشتر از هزینه خرید یک واحد مسکونی را برای آنها تامین کند دو اقدام مهم و ضروری برای بازگشایی قفل تامین مالی مسکن از مسیر وام بانکی است. در غیراین صورت حتی اگر همه بانکها نیز به حوزه انتشار اوراق ورود کنند این ورود چیزی جز افزایش تعداد حسابهایی مشابه حساب ممتاز دربرنخواهد داشت؛ ممکن است برای مدتی به واسطه افزایش عرضه اوراق بهای اوراق و رشد قیمت اوراق مهار شود، اما به سبب همه هفت علتی که گفته شد و بهویژه کاهش بازدهی و افت آن به زیر سطح بازارپذیری و از دست رفتن جذابیت سپرده گذاری، در نهایت میتواند پیامدهای بعدی را به دنبال داشته باشد.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

نوآوری و نگاه به آینده در "رویداد جامع معدن و صنایع معدنی ۱۴۰۴" بررسی شد/ باید ارتباطات بخش معدن با بازارها و مراکز علمی جهان نزدیک باشد

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه