تامین منابع مالی در ایران نیازمند تغییر نگرش/ ۹۰ درصد تامین مالی کشور بر عهده بانکهاست

به گزارش میمتالز، حدود ۸۹.۹ درصد تامین مالی کشور بر عهده نظام بانکی است. در این بین بازار سرمایه نیز حدود ۱۰ درصد بار تامین مالی و تنها ۰.۱ درصد توسط سرمایه گذار خارجی تامین میشود. این در حالیست که بار تامین مالی در اقتصادهای پیشرفته بین بازار پول و سرمایه در حالت تعادل قرار دارد و نظام تامین مالی خرد بر عهده بازار پول و تامین مالی کلان بر عهده بازار سرمایه است. این تعادل باعث میشود بخشهای مختلف اقتصاد دچار ناترازی نشوند در حالیکه با فشار برای تامین مالی توسط شبکه بانکی شاهد ناترازیهایی در این مجموعه هستیم.

بار تامین مالی کشور بر عهده شبکه بانکی

مهمترین حوزه تامین مالی داخلی در اقتصاد ایران حوزه بازار پول است که شامل منابع حساب ذخیره ارزی و صندوق توسعه ملی و منابع اعتباری بانکها و موسسات اعتباری میشود. در این حوزه، اعتبارات اسنادی و ضمانتنامههای موسسات اعتباری و بانکها یکی از مهمترین ابزارهای تامین مالی در فرآیند سرمایه گذاری و تجارت بوده است.

طبق اعلام محمدرضا فرزین رئیس کل بانک مرکزی، حدود ۸۹.۹ درصد تامین مالی کشور بر عهده نظام بانکی است. در این بین بازار سرمایه نیز حدود ۱۰ درصد بار تامین مالی و تنها ۰.۱ درصد توسط سرمایه گذار خارجی تامین میشود که نشان از فشار سنگین بار تامین مالی کشور به شبکه بانکی دارد.

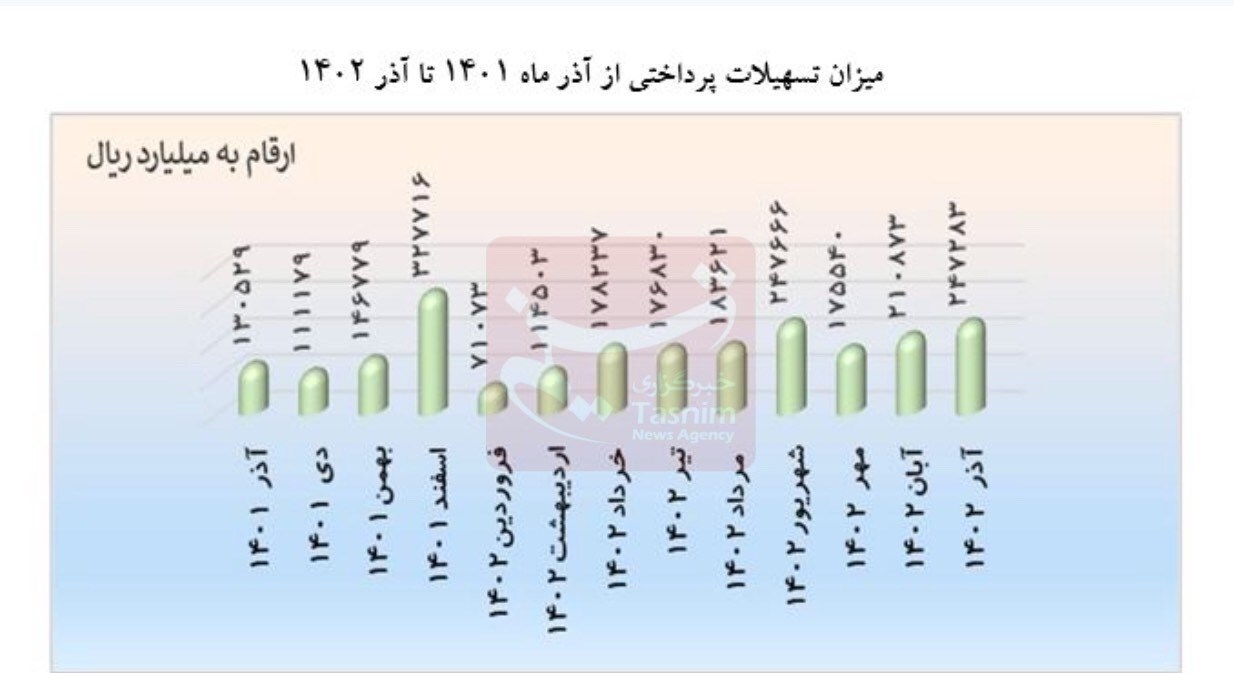

رشد ۲۶ درصدی تسهیلات بانکی در ۹ ماهه ۱۴۰۲/ بانکها همچنان سردمدار تامین مالی کشور

براساس امار منتشر شده از سوی بانک مرکزی تسهیلات پرداختی بانکها از ابتدای فروردین تا پایان آذرماه ۱۴۰۲ (۹ ماهه) مبلغ ۳۸، ۶۱۳.۳ هزار میلیارد ریال است که در مقایسه با دوره مشابه سال قبل مبلغ ۸، ۰۶۷.۴ هزار میلیارد ریال (معادل ۲۶.۴ درصد) افزایش داشته است که بیانگر هدفگذاری سیاستگذار پولی برپایه کنترل تورم در کنار حمایت از تولید است.

براساس این آمار از کل تسهیلات پرداختی، مبلغ ۳۱، ۶۵۹.۵ هزار میلیارد ریال معادل ۸۲.۰ درصد به صاحبان کسب و کار (حقوقی و غیرحقوقی) و ۶، ۹۵۳.۷ هزار میلیارد ریال معادل ۱۸ درصد به مصرفکنندگان نهایی (خانوار) تعلق گرفته است.

همچنین سهم تسهیلات پرداختی در قالب سرمایه در گردش در کلیه بخشهای اقتصادی طی ۹ ماهه سال ۱۴۰۲ مبلغ ۲۴، ۱۰۹.۷ هزار میلیارد ریال معادل ۷۶.۲ درصد کل تسهیلات پرداختی به صاحبان کسب و کار است.

علاوه براین سهم تسهیلات پرداختی در قالب خرید کالای شخصی توسط مصرف کننده نهایی (خانوار) مبلغ ۲، ۷۶۵.۵ هزار میلیارد ریال معادل ۳۹.۸ درصد از کل تسهیلات پرداختی به مصرف کنندگان نهایی (خانوار) میباشد.

سهم تسهیلات پرداختی بابت تأمین سرمایه در گردش بخش صنعت و معدن در ۹ ماهه سال ۱۴۰۲ معادل ۹، ۳۵۷.۱ هزار میلیارد ریال بوده است که حاکی از تخصیص ۳۸.۸ درصد از منابع تخصیص یافته به سرمایه درگردش کلیه بخشهای اقتصادی (مبلغ ۲۴، ۱۰۹.۷ هزار میلیارد ریال) است؛ بنابراین و طبق اعلام بانک مرکزی، از ۱۱، ۴۷۸.۸ هزار میلیارد ریال تسهیلات پرداختی در بخش صنعت و معدن معادل ۸۱.۵ درصد آن (مبلغ ۹، ۳۵۷.۱ هزار میلیارد ریال) در تأمین سرمایه در گردش پرداخت شده است که بیانگر توجه و اولویتدهی به تأمین منابع برای این بخش توسط بانکها در سال ۱۴۰۲ است.

همچنین ﻃی ﻧﻪ ﻣﺎﻫﻪ ۱۴۰۲ ﺑﻪ ۲، ۶۴۵ ﺷﺮﻛﺖ ﺩﺍﻧﺶﺑﻨﻴﺎﻥ (ﺩﺭ ﻗﺎﻟﺐ ۱۶، ۸۰۰ ﻓﻘﺮﻩ ﺗﺴـﻬﻴﻼﺕ) ﻣﻌـﺎﺩﻝ ۷۹۵/۳، ۱ﻫـﺰﺍﺭ میلیارد ﺭﻳﺎﻝ ﭘﺮﺩﺍﺧﺖ ﺷﺪ ﻛﻪ ﻧﺴﺒﺖ ﺑﻪ ﻧﻪ ﻣﺎﻫﻪ ۱۴۰۱ ﻣﻌﺎﺩﻝ ۵۸/۵ ﺩﺭﺻﺪ ﺍﻓﺰﺍﻳﺶ ﺩﺍﺷﺘﻪ ﺍﺳﺖ علاوه براین ﺩﺭ ﺁﺫﺭ ﻣﺎﻩ ۱۴۰۲ ﺑﻪ ۷۲۵ ﺷﺮﻛﺖ ﺩﺍﻧﺶ ﺑﻨﻴﺎﻥ (ﺩﺭ ﻗﺎﻟـﺐ ۱، ۸۳۲ ﻓﻘـﺮﻩ ﺗﺴـﻬﻴﻼﺕ) ﻣﻌـﺎﺩﻝ ۲۴۷/۳ ﻫـﺰﺍﺭ میلیارد ﺭﻳـﺎﻝ ﭘﺮﺩﺍﺧﺖ ﺷﺪ ﻛﻪ ﻧﺴﺒﺖ ﺑﻪ ﺁﺫﺭ ﻣﺎﻩ ۱۴۰۱ ﻣﻌﺎﺩﻝ ۸۹/۴ ﺩﺭﺻﺪ ﺍﻓﺰﺍﻳﺶ ﺩﺍﺷﺘﻪ ﺍﺳﺖ.

تازهترین اطلاعات دریافتی از بانک مرکزی نشان میدهد که پیرو سیاستهای کلی نظام در راستای حمایت از تولید و ایجاد اشتغال در کشور، از ابتدای سالجاری تا بیست و چهارم دی ماه با توجه منابع قرضالحسنه در اختیار بانکهای عامل، مبلغ ۳۱.۸ همت به متقاضیان تسهیلات قرض الحسنه اشتغال پرداخت شده است که این میزان تسهیلات ۱۳.۶ همت تسهیلات جدید و از محل تبصره ۱۸ قانون بودجه سالجاری بوده است و مبلغ ۱۸.۱ همت بابت تمدید تسهیلات اشتغال سال ۱۴۰۱ بوده است.

بررسی اعطای این تسهیلات نشان میدهد که با وجود تلاش مستمر شبکه بانکی برای عمل به تعهدات خود در قبال تولید حاکی از ضرورت اتخاذ رویکردهای جدید برای تامین مالی بخش تولید در کشور است چراکه هم اکنون رویکردهای کلی سیاست اعتباری بانک مرکزی نیز شامل تقویت سرمایه در گردش، تامین مالی زنجیرهای در راستای تامین مالی غیرتورمی، تقویت تامین مالی شرکتهای دانشبنیان، بهبود تامین مالی خرد است به گونهای که نظام اقتصادی و تولید کشور دچار وقفه نشود و همزمان برنامههای مهار تورم نیز به خوبی به اجرا درآید.

نکته دیگر تسهیلات تکلیفی است که دولت به شبکه بانکی تکلیف میکند، هر چه تسهیلات تکلیفی بیشتر باشد مساله ناترازی بانکها بیشتر تداوم پیدا میکند و تسهیلات تکلیفی باید بر اساس منابع و مصارف شبکه بانکی تعیین شود.

اما آنچه مسلم است فشار بیش از حد بر شبکه بانکی برای تامین مالی نظام اقتصادی کشور مشکلاتی را هم برای شبکه بانکی از جمله ناترازی، اضافه برداشت از بانک مرکزی و ... به وجود میآورد و هم تامین مالی اقتصاد کشور را به یک بخش وابسته میکند. در حالیکه برای کنترل نقدینگی و پایه پولی و خلق نقدینگی توسط بانکها و در نهایت کنترل تورم که هدف غایی سیاستهای پولی است باید در حال حاضر بانکها بر ناترازی تمرکز کنند.

بازار سرمایه توان و ظرفیت بالایی برای جذب منابع در راستای تامین مالی دارد

در چنین وضعیتی تقویت بخشهای دیگر تامین مالی به عنوان جایگزین میتواند نقش فعالتری را ایفا کرده و سهم بزرگتری از کیک تامین مالی اقتصاد را با شیوههای غیرتورمی و همچنین سهیم کردن سرمایههای سرگردان در تولید و اقتصاد کشور بر عهده بگیرد. این کانال بازار سرمایه است که شامل سه حوزه اوراق قرضه، ورود بنگاهها به بازار، افزایش سرمایه و تامین سرمایه میشود. در سالهای اخیر، در حوزه اوراق قرضه به دلیل کسری بودجه دولت، سهم دولت به طور قابل مالحظهای افزایش یافته است و از آن به عنوان بازار مکمل بازار پول استفاده میشود.

جذب سرمایهگذار خارجی با توجه به ظرفیت اقتصاد ایران راهگشاست

از دیگر راهکارها میتوان به دریافت وام از دیگر کشورها در قالب قراردادهای یوزانس و فاینانس و تشویق به جذب سرمایهگذاری خارجی اشاره کرد. هم چنین، یکی از مهمترین مسائل در بحث تأمین مالی به صورت غیر مستقیم، ایجاد تراز مثبت تا حد امکان است.

از سویی دولت بایستی تا جایی که امکان دارد، اختلاف تراز تجاری صادرات و واردات را به نفع صادرات افزایش دهد و واردات غیر ضروری را تا حد امکان کاهش دهد. این اقدامات به صورت ضرب العجلی میتواند اقتصاد ایران را بهبود داده و جذب سرمایه را تسریع کند.

هچنین ایران، با وجود ظرفیتهای اقتصادی بسیار زیاد یکی از کمترین نسبتهای بدهی خارجی به تولید ناخالص داخلی را دارد. (کمتر از ۳ درصد از تولید ناخالص داخلی) این یعنی ظرفیت بسیار زیادی برای دریافت وامهای خارجی وجود دارد که میتواند با فراهم آوردن منابع مالی مناسب، ظرفیتهای بلا استفاده اقتصادی کشور را به کار اندازد و دولت سیزدهم نیز نباید از این ظرفیت، محروم بماند.

منبع: خبرگزاری تسنیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تشریح چند چالش اساسی در مسیر توسعه صنایع معدنی کشور

معامله ۲۹۴ هزار تن محصول در تالار صادراتی بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

یک هفته با بورس کالا

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد