اجرای مقررات مبارزه با پولشویی در فرآیند رتبهبندی نهادهای مالی

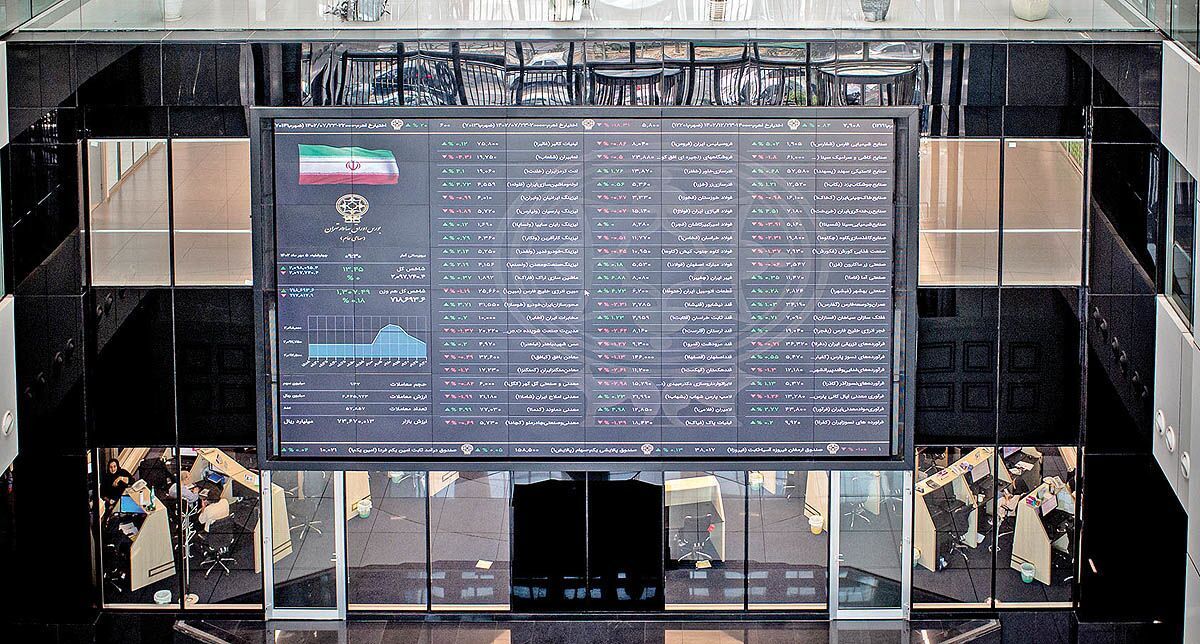

به گزارش میمتالز، نشست بررسی ریسکهای پولشویی در بازار سرمایه که به همت شرکت تامین سرمایه تمدن برگزار شد ابوالقاسم فرجینیا، رئیس مرکز مبارزه با پولشویی سازمان اوراق بهادار گفت: آییننامه جدیدی در زمینه مبارزه با پولشویی تدوین و نهایی شده است.

تدوین آییننامه جدید مبارزه با پولشویی در بورس

ابوالقاسم فرجینیا، رئیس مرکز مبارزه با پولشویی سازمان اوراق بهادار در این نشست به عنوان اولین سخنران گفت: آییننامه جدیدی در زمینه مبارزه باپولشویی تدوین و نهایی و در کمیته سازمان آخرین جلسات آن برگزار شده است و در شورای مبارزه با پولشویی این آییننامه بطور جدی و مستمر پیگیری میشود.

وی افزود: بیشتر از یک سال است که مرکز مبارزه با پولشویی سازمان اوراق بهادار از نهادهای مالی خواسته است تا یک واحد مخصوص برای مبارزه با پولشویی ایجاد کنند و ابراز امیدواری کرد هر چه سریعتر برای ایجاد این واحد اقدامات لازم از سوی نهادهای مالی صورت گیرد.

رئیس مرکز مبارزه با پولشویی سازمان اوراق بهادار ادامه داد: داشتن مسئول مبارزه با پولشویی، داشتن سیستمهای مربوطه و ایجاد واحد مبارزه با پولشویی در نهادهای مالی موضوعی است که در آییننامه آمده است هر نهاد مالی باید یک واحد مبارزه با پولشویی داشته باشند. این تکلیف از سمت سازمان بورس از ما پیگیری میشود. اجرای مقررات مبارزه با پولشویی در فرایند رتبهبندی نهادهای مالی در مبارزه با پولشویی بسیار با اهمیت است و در گام بعدی این نهادها رتبه بندی میشوند و در صورتی که نهادهای مالی امتیاز و رتبه کمتری بدست آوردند، محدودیتهایی بر آنان اعمال خواهد شد.

فرجینیا اظهارداشت: نکته بعدی بحث سیستمها و سامانههاست. طبقه بندی مشتریان بر اساس عملکرد و سطح فعالیت به آنها خدمترسانی خواهد شد. همه این الگوها نیاز به یک سامانه الکترونیکی است، چرا که ارزیابی آمارها و معاملات، به صورت دستی امکان پذیر نیست به همین دلیل سامانه مورد نظر راهاندازی خواهد شد.

رئیس مبارزه با پولشویی سازمان بورس و اوراق بهادار، در خصوص وظایف سازمان بورس و اوراق بهادار برای مبارزه با پولشویی و تخلفات گفت: نهادهای مالی باید در پی تنظیم سامانهها باشند! سازمان خود در حال طراحی سامانههایی در سطح جامع است که البته مخصوص به خود سازمان بورس و اوراق بهاداراست.

مقررات موجود در آییننامه مبارزه با پولشویی بر اساس مقررات بینالمللی است

روحالله نجفی رئیس هیات مدیره آسان سرمایه گستر ایرانیان (آی بی شاپ) در ابتدا به ۱۰ تکلیف مهم در حوزه مبارزه با پولشویی که استاندارد بین المللی است اشاره و در ادامه در این خصوص گفت: استقرار واحد مبارزه با پولشویی، معرفی نماینده به مرکز اطلاعات مالی کشور و تعامل با مرکز اطلاعات مالی، تدوین برنامه داخلی ۳ ساله توسط نهادهای مالی با رویکرد مبتنی بر ریسک، طبقه بندی ریسک تعامل کاری، تدوین رویهها و فرایندهای مکتوب منطبق با استانداردهای مبارزه با پولشویی، شناسایی مقتضی شامل شناسایی ساده، معمول و مضاعف مشتریان با رویکرد ریسک محور، نظارت بر عملیات و معاملات مشتریان و گزارش دهی موارد مشکوک به پولشویی، آموزش مستمر کارکنان، تست استقلال (اعلام نظر حسابرس داخلی و بازرس قانونی در خصوص رعایت مقررات مبارزه با پولشویی)، نگهداری سوابق اسناد و مدارک مربوط به اطلاعات شناسایی، معاملات، سوابق مالی و مکاتبات مطابق مقررات و استفاده از تکنولوژی یا نرم افزار در حوزه مبارزه با پولشویی از جمله استانداردهای بین المللی در این حوزه است.

رئیس هیات مدیره آسان سرمایه گستر ایرانیان در خصوص ریسکهای پولشویی در حوزه نهادهای مالی گفت: ریسکهای پولشویی در حوزه نهادهای مالی شامل نظارت بر فرایند پذیرش شرکتها در بورس و بررسی سوابق آنها و فرایند ارزش گذاری شرکت هاست.

وی دستکاری در قیمت، معاملات مبتنی بر اطلاعات نهانی و تقلب را از جمله ریسکهای بالقوه در بازار عنوان ودر خصوص جرایم منشا در بازار سرمایه گفت: موضوع افزایش ناگهانی حجم معاملات و یا صدور واحدها در صندوقها که متناسب با فعالیت مشتریان نیست از دیگر ریسکهای مرتبط با حوزه نهادهای مالی هستند.

روحالله نجفی رئیس هیات مدیره آسان سرمایه گستر ایرانیان (آی بی شاپ) در خصوص اقدامات اجرایی مبارزه با پولشویی گفت: مقررات موجود در آییننامه مبارزه با پولشویی بر اساس مقررات بینالمللی است و طراحی شخصی نیست. این الزامات اجرایی، شامل اعمال محدودیت بر نهادهای مالی است که قوانین مبارزه با پولشویی را رعایت نمیکنند.

وی افزود: دو نوع ریسک دربازار سرمایه ایران کمتر است نخست بازار سرمایه بخاطر عدم ارتباط بین المللی از ریسکهای بین المللی مصون است و همچنین کارگزاریها در این ایران به دلیل عدم دریافت وجه نقد ریسک پولشویی کمتری دارد.

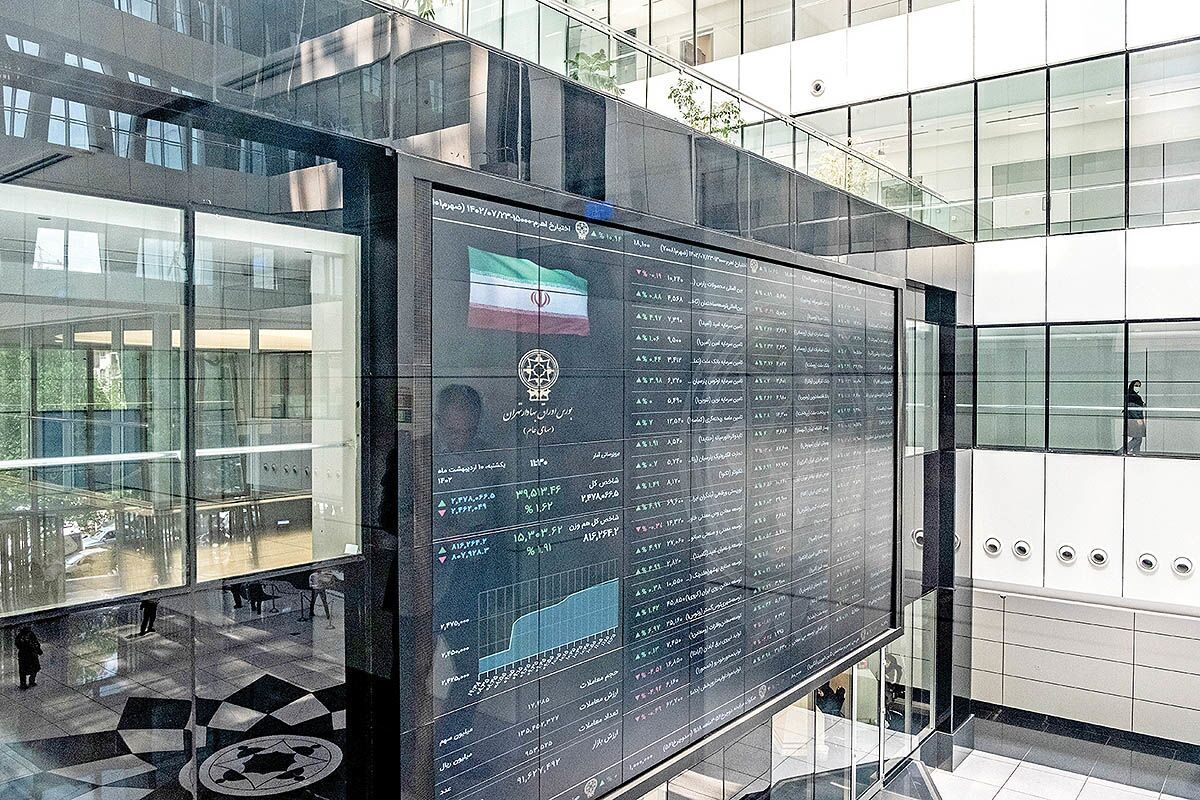

ایجاد سامانهای جامع بین نهادهای مالی بازار سرمایه، بانکها و مرکز اطلاعات مالی است

حسین خزلی، مدیرعامل کارگزاری بانک آینده نیز در این نشست گفت: از مهمترین مواردی که باید در سازمان بورس و اوراق بهادار به آن پرداخته شود؛ راه اندازی سامانهای جامع بین نهادهای مالی بازار سرمایه، بانکها و مرکز اطلاعات مالی برای موارد مبارزه با پولشویی است. سامانهای برای تبادلی آنلاین و یا غیرانلاین بین سازمان بورس و کارگزاریها و سپردهگذاری مرکزی وجود ندارد. تنها سامانه سکنا است که صرفا هشدارهای سیستمی در این خصوص اعلام میکند.

وی در ادامه تاکید کرد با وجود حجم بالای اطلاعات و همجنین کسرت مشتریان کارگزاریها امکان کنترل دستی وجود ندارد و نیاز به یک سامانه و سیستم جامع با دسترسیهای لازم است تا بتوان به خوبی ریسکهای مربوط به پولشوی شناسایی کرد و به موقع اقدام لازم را انجام داد. گزارش جامع نشست طی روزهای آینده منتشر خواهد شد.

منبع: کالاخبر

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

مسیر تازه توسعه کشور با شعار «صنعت پیشران، معدن ارزشآفرین و تجارت هوشمند»

وزیر علوم، تحقیقات و فناوری وارد فولاد مبارکه شد

دومین محموله بینالمللی تجهیزات معدنی به پروده ۴ طبس رسید/ فاز دیگری از توسعه معدنی طبس محقق شد

بازدید وزیر علوم از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه

بازدید میدانی مدیرعامل فولاد مبارکه از روند پیشرفت پروژههای توسعه آهنسازی این شرکت

حضور مجتمع مس شهربابک در دومین نمایشگاه بینالمللی گوهرسنگها

گامهای استوار در مسیر آموزش، توسعه اکتشاف و همافزایی سازمانی

بهبود مستمر ارزش های سازمانی نتیجه ارزیابی بهرهوری در منطقه ویژه لامرد

گزارش تصویری از بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

بازدید وزیر علوم از مرکز نوآوری فولاد مبارکه در دانشگاه صنعتی اصفهان

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران