تکلیف بانکهای زیانده در بازار سرمایه چه میشود؟/ بانکهای دست به گریبان با ماده ۱۴۱ قانون تجارت

به گزارش میمتالز، در شرایطی که دولت به دلیل بودجهبندیهای نامناسب با کسری بودجه شدیدی همراه میشود، ناخواسته از منابع بانکها درخصوص پرکردن خلأ خود استفاده میکند. این کار با ایجاد تعهدات جدید در قالب تسهیلات تکلیفی که در آخر تبدیل به مطالبات بانکها از دولت و فریز شدن منابع گرانقیمت در سالهای طولانی میشود یا مشارکت در سرمایهگذاریهای ناموفقی که در آخر منجر به بنگاهداری بانکها میشود، انجام میشود.

بانکها مکلف به پرداخت تسهیلات ارزان قیمت و جذب سپردههای گران قیمت هستند و همچنین مؤطف به سرمایهگذاری در بخشهای مختلف (مصوبههای دولتی) هستند که بهدلیل ضعف در برنامهریزی منجر به واگذاری واحدها در مقابل تعهدات میشوند. از سوی دگر اقتصاد دستوری که تمام تصمیمات آن در گرو مقامات پولی و مالی است، خود باعث ایجاد ریسکهایی میشوند.

بر توجه به صورتهای مالی بانکها، بخش زیادی از ناترازیهای نظام بانکی، ناترازی است که از سایر بخشهای اقتصادی از طریق دولت به بانکها متحمل شده است. در ماده ۸ برنامه هفتم توسعه، وضعیت مطلوب شاخصهای اقتصاد کلان مانند تورم، اضافه برداشت، کفایت سرمایه و... به صورت تفصیلی بیان شده است. در این برنامه دو بحث مهم در خصوص شبکه بانکی وجود دارد.

بحث اصلی منطبقسازی بانکها با استانداردها چه از منظر کفایت سرمایه به عنوان مهمترین نسبت نظام بانکی و چه از منظر اضافه برداشتها در طول برنامه هفتم است. این اضافه برداشتها در طول برنامه باید هر سال ۲۰ درصد کم شود و در نهایت صفر شود.

ناترازی بانکیها در ایران، موضوعی است که در سالهای گذشته مورد توجه کارشناسان اقتصادی قرار گرفته است. نشانههای مختلفی نظیر زیانهای شناسایی شده برای بانکها، نسبت بالای مطالبات غیرجاری به سرمایه شبکه بانکی و تداوم نرخ بهره حقیقی بالا در چند سال اخیر، نشانههایی از وجود ناترازی در نظام بانکی ایران است.

شرکتهای تجاری بهعنوان بازیگران کلیدی در اقتصاد هر کشور، تحت چارچوبهای قانونی مشخصی فعالیت میکنند. رعایت این قوانین تضمینکننده حفظ نظم و پایداری اقتصاد است. بااینحال، در شرایط اقتصادی پیشبینیناپذیر، شرکتها ممکن است با مشکلاتی مواجه شوند که نیاز به دخالت و حمایتهای قانونی داشته باشند.

یکی از مهمترین این قوانین، ماده ۱۴۱ قانون تجارت است که به موضوع کاهش سرمایه شرکتها و اقدامات لازم برای حفظ یا انحلال آنها میپردازد. برخلاف تصور رایج درباره پدیده ورشکستگی، بسیاری از شرکتهای مشمول این ماده همچنان میتوانند از بحران عبور کرده و با بهرهگیری از راهکارهای موجود، بقای خود را حفظ کنند.

طبق ماده ۱۴۱ قانون تجارت، چنانچه شرکتی بر اثر زیانهای وارده نصف سرمایه خود را از دست بدهد، هیات مدیره باید بلافاصله از صاحبان سهام دعوت کند تا در مجمع عمومی فوقالعاده برای انحلال یا بقای شرکت تصمیمگیری کنند. اگر تصمیم مجمع مذکور به بقای شرکت باشد، باید در همان جلسه و با رعایت مقررات ماده ۶ قانون تجارت، سرمایه شرکت به میزان سرمایه موجود کاهش پیدا کند.

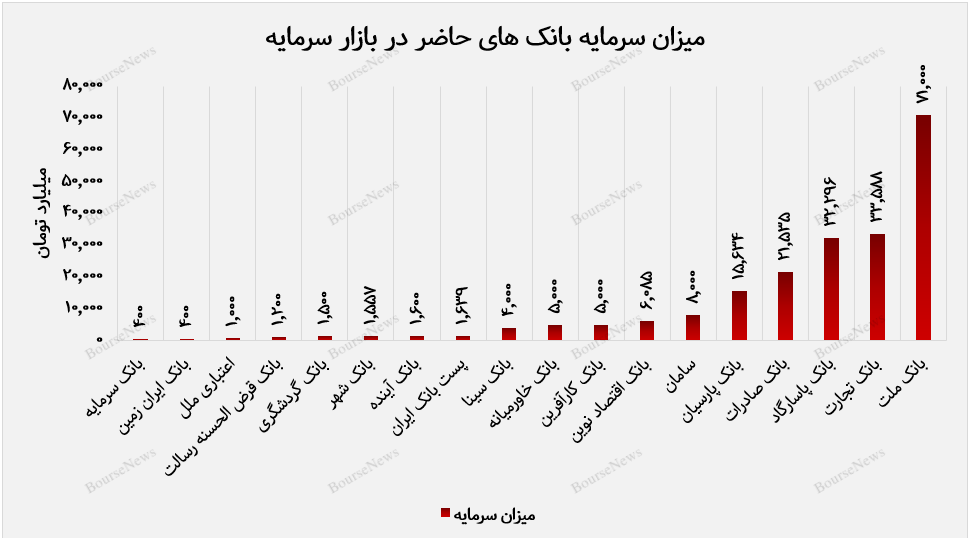

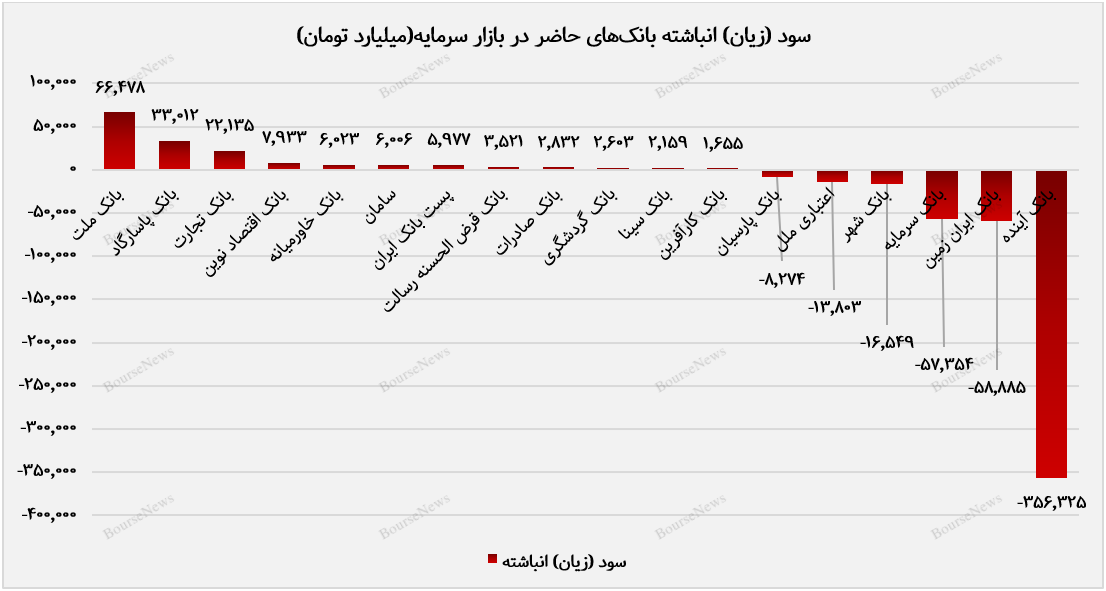

در میان گروه بانکی که در بازار سرمایه مشغول فعالیت هستند ما به بررسی ۱۸ بانک و مؤسسهها پرداختیم. این بررسی مربوط به صورت مالی ۳ ماهه منتهی به خردادماه ۱۴۰۳ است. این بانکها شامل بانک ملت، پاسارگاد، پست بانک ایران، سامان، اعتباری ملل، صادراتی، پارسیان، سینا، اقتصاد نوین، خاورمیانه، کارآفرین، شهر، تجارت، گردشگری، آینده، قرض الحسنه رسالت، سرمایه و ایران زمین میشود.

در بین این بانکهای بیشترین میزان سرمایه ثبتشده را بانک ملت با ۷۱ هزار میلیارد تومان به خود اختصاص داد و همچنین میزان سود انباشته این بانک برابر با ۶۶ هزار میلیارد تومان بود و نسبت به مابقی بانکها از وضعیت بهتری برخوردار بود. در این بین کمترین میزان سرمایه را نیز بانک سرمایه با ۴۰۰ میلیارد تومان در اختیار داشت.

حال موضوع اصلی جایی است که اعتباری ملل، بانک شهر، بانک سرمایه، بانک ایران زمین و بانک آینده و بانک پارسیان با زیان انباشته مواجه هستند. زیان انباشتهای که منجر به مشمول شدن این بانکها به ماده ۱۴۱ قانون تجارت است. بیشترین میزان زیان انباشته به ثبت رسیده در این بین مربوط به بانک آینده است که میزان زیان خود را ۳۵۶ هزار میلیارد تومان به اطلاع سهامداران خود رسانده است.

منبع: بورس نیوز

شرکت ملی مس یکی از بهترین شرکتهای معدنی کشور است

گروه فولاد مبارکه انرژی خورشیدی را به خانهها میآورد/ اشتغالزایی فولاد مبارکه با اعطای وام جهت خرید و نصب پنلهای خورشیدی به خانوادههای کمبرخوردار

گسترش انرژیهای پاک در کنار اشتغالزایی برای خانوادههای کمبرخوردار

“ومعادن” بخشی از مطالبات ارزی را وصول کرد

حمایت گروه فولاد مبارکه برای ایجاد درآمد پایدار دهکهای زیر ۷ شهرستان مبارکه از طریق تولید برق خورشیدی خانگی

سهامداران “ومعادن” خواستار بازارگردانی و جذب منابع مالی شدند

شرکت ایریسا موفق به اخذ گواهینامههای بینالمللی سیستم مدیریت یکپارچه شد

تقسیم سود ۳۷۰ ریالی به ازای هر سهم فملی

حضور میدانی مدیرعامل گروه فولاد مبارکه در بخشهای مختلف تولید

رکوردشکنی ارزش معاملات خرد از ۶ همت گذشت

راهاندازی سامانه جامع قراردادهای داخلی صنعت نفت

اختتامیه دوره آموزشی تهیه نقشههای زمینشناسی یک پنجاه هزارم با هدف توانمندسازی نسل آینده

شروع طرح تحول زمینشناسی از نایین

برگزاری مجمع عمومی عادی سالیانه صنایع مس افق کرمان

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

نخستین آموزشگاه آتشکاری معدن در سمنان فعال است

شرکت سیمان زنجان مجوز احداث نیروگاه خورشیدی ۷ مگاواتی را دریافت کرد

مس زیر تیغ تعرفههای ترامپ

طرح مالیات بر سوداگری و سفتهبازی تایید شد

انتصاب سرپرست و اعضای جدید هیأت مدیره مجتمع فولاد خراسان

خداحافظی در اوج/ جوانبخت با کارنامهای درخشان از خراسان رفت

رشد ۱۰۰ درصدی صادرات محصولات فولاد مبارکه

نظارت بر معادن در مازندران بیشتر شود

پروژههای بزرگ معدنی در مسیر بهرهبرداری؛ حرکت بهسوی رشد اقتصادی شتاب میگیرد

کاهش ۴.۸ درصدی تولید فولاد ایران در بهار امسال/ جزئیات کامل تولید محصولات زنجیره آهن و فولاد در سه ماهه نخست امسال

کسب ۳ سپاسنامه در جشنواره ملی بهرهوری توسط شرکت گلگهر

تقسیم سود ۱۷ تومانی به تصویب سهامداران رسید/ پیشرفت قابل قبول پروژههای پیشران «ومعادن»

برگزاری مجمع عمومی عادی سالیانه صنایع مس افق کرمان