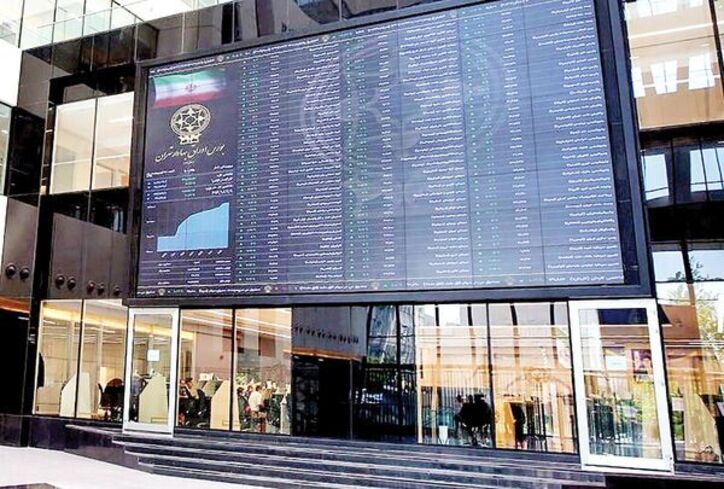

چهار جناح بورسی در توییتر

به گزارش میمتالز، این ابرنوسان و روند فرسایشی اصلاح قیمتها، بحث بین فعالان بورسی را در توییتر نیز داغ کرد؛ کاربرانی که حالا در کنار کنشگران سیاسی و اجتماعی، بعضا هشتگهای مورد نظر خود را ترند میکنند. در این گعده نیز همانند دیگر اجتماعات سیاسی، اقتصادی و فرهنگی، جناحهای مختلفی دیده میشوند. جناحهایی که شاید بیراه نباشد اگر بگوییم در روزهای بد بازار، بیشتر گرد هم میآیند و گاهی همدیگر را از نیش انتقاد و کنایه بینصیب نمیگذارند. در یک نگاه کلی بورسبازان توییترنشین را میتوان در چهار جناح قرار داد که نظراتی متفاوت از یکدیگر دارند.

چند سالی است که حضور بورسیها در توییتر پررنگتر شده است و در کنار کنش گران سیاسی و اجتماعی حالا بورسیها نیز بعضا هشتگهای موردنظر خود را ترند میکنند. فعالانی که تنها در زمره کارشناسان و خبرگان بازار سهام قرار نمیگیرند و حالا سهامداران خرد نیز حضوری فعال در جمع توییتریها دارند. در این گعده نیز مانند دیگر اجتماعات سیاسی، اقتصادی و فرهنگی، جناحهای مختلفی دیده میشود. جناحهایی که شاید بیراه نباشد اگر بگوییم در روزهای بد بازار، بیشتر گردهم میآیند و گاهی همدیگر را از نیش انتقاد و کنایه بی نصیب نمیگذارند. بررسیها نشان میدهد در مجموع چهار گروه بورسی فعال در توییتر به فعالیت میپردازند. دو گروه به بازی برد - باخت و دوقطبی جعلی میان بورس و اقتصاد معتقدند و دو گروه دیگر این دو را هم جهت یکدیگر میدانند، ولی با وجود اعتقاد به جریان برد - برد بازار سهام و اقتصاد کشور، نظراتی کاملا متفاوت از یکدیگر دارند. در دو سال گذشته چه بر بورس و سهامداران آن گذشت؟ معمولا در اکثر کشورهای پیشرفته، سبقت غیرعادی شاخص بورس از رشد اقتصادی اسمی (نه رشد واقعی) به عنوان آژیر خطر افزایش انتظارات تورمی تلقی میشود، اما در نیمه نخست سال ۹۹، سیاستگذار اقتصادی به دلیل درک نادرست از این مهم و عدمدریافت معنای این علامت، با تکیه بر افسانه ضربه گیری تورم، سرعت این روند را تشویق کرد. در این میان عدمپیشگیری از صعود غیرعادی بورس باعث شد که با آغاز تخلیه حباب قیمتی به وجود آمده، سیاستگذار هیچ راهی جز انتخاب بین گزینه بد یا بدتر (اصلاح فوری قیمتها یا فرسایشی کردن اصلاح) نداشته باشد که متاسفانه این بار هم گزینه بدتر یعنی فرسایشی کردن اصلاح قیمتها را در دستور کار قرار داد. فرسایشی کردن اصلاح، اما به تضییع حقوق سهامداران و آب شدن روزانه سرمایه آنها منجر شد. آنچه باعث فرسایشی شدن روند اصلاح قیمتها در بورس شد، همان تفکر منسوخ کنترل قیمتها در قالب فرمول مخرب دامنه نوسان بود که بازار سهام را به نابازار تبدیل کرد و در کنار اقتصاد دستوری حاکم بر کشور، سبب تعمیق زیان سهامداران شد. این ابرنوسانها سبب شد شاهد شکل گیری جناحهای مختلف بورسی در میان توییترنشینها باشیم. اما این جناحها کدامند و هریک چه نظراتی دارند؟

جناح اول: بورس تورم زاست

گروه نخست در ماههای پایانی رونق بورس در سال ۹۹ یعنی اوایل تابستان آن سال به طور فعال در حال توییت نویسی و انتقال نگرانی خود از حبابی شدن قیمتها به بورس بازان بودند. به اعتقاد این جمع توییتری، رشد بورس، بازی برد- باختی را به نفع سهامداران و به ضرر اقتصاد کشور به دنبال داشت. گروهی که بعدها پس از آغاز دوره رکودی بورس، متهم شدند که مقصر اصلی تغییر روند بازار و ریزش قیمت سهام بودند. خیلی از بورسیها معتقدند ۲۵ نویسنده نامهای که در دوره صعود سال ۹۹ به دولت و بانک مرکزی ارسال شد و در آن به مخاطرات بازار سهام و پیامد رشد آن برای اقتصاد کشور اشاره شد، چنین تلقی را ایجاد کردند، اما خود این اقتصادخواندهها آن را رد میکنند. آنطور که در نامه این گروه در تیرماه سال ۱۳۹۹ آمده است دلیل ادعای آنها در لزوم مقابله با رشد بورس آمده است: «از منظر پولی، مساله در اینجا بیش از اینکه مقدار کمی نقدینگی و پول باشد، تغییر در انتظارات و در نتیجه تغییر سرعت گردش پول است؛ بنابراین علل اصلی را باید در زمینههای تغییر انتظارات دید تا کمیتهای پولی. پیامد ادامه روند فعلی بازار سهام افزایش بیشتر تورم و نرخ ارز خواهد بود. این نگاه که با هدایت نقدینگی به بورس از قدرت نقدینگی کاسته میشود، از اساس خطاست. نقدینگی قابلیت انتقال و خروج از نظام بانکی را ندارد. با تغییر انتظارات از مجرای بورس، بدون کاسته شدن از قدرت کمی نقدینگی، سایر داراییها مانند ارز و مسکن دچار تغییر قیمت شده و در نهایت جهش قیمت در این بازارها خود را در بازار کالا و خدمات نیز نشان خواهد داد.»

نگاهی کلی به ادعای این دست از افراد حکایت از صحت نگاه آنها به ماهیت نقدینگی داشت، با این تفاوت که رشد بیش واکنشی بورس نسبت به شرایط اقتصاد بعدا در سایر بازارها با این شدت مشاهده نشد و عده دیگری از کارشناسان اقتصادی رشد متاخر قیمت سکه و ارز در ماههای افت شاخص بورس را ناشی از کوچ تمامی سرمایهها به بازار سهام و به همین سبب دیر رسیدن آن به بازارهای دیگر دانستند. قضیه هرچه که بود انگ دشمنی با بورس همواره روی اسم امضاکنندگان نامه یاد شده ماند. با این حال از آن نامه هم که بگذریم امروز هم بسیاری باور دارند که رشد بورس و بازگشت رونق به آن مغایر با منافع کلان در اقتصاد کشور است. به عبارتی دیگر در معادله دوقطبی میان بورس و اقتصاد این دسته از کارشناسان، در هر راهکاری برای بهبود اوضاع اقتصاد، بورس بازنده اصلی خواهد بود. البته قضاوت در خصوص این گزاره که «اضافه پرش بورس میتواند به جهش تورمی منجر شود» مستلزم توجه دقیق به دو موضوع دیگر است: اول اینکه آیا این اضافه پرش باعث رشد درونزای نقدینگی شده است یا نه و دوم آنکه آیا سیاستگذار قصد حمایت از شاخصهای بورسی با منابع تورمی را دارد یا خیر؟ بهعبارت دقیقتر، صدور هر حکمی در اینباره بدون توجه به این دو پرسش نادرست خواهد بود.

جناح دوم: برد بورس در صورت باخت اقتصاد

گروه دیگری نیز بودند و هستند که به دوقطبی بورس و اقتصاد اصرار میورزیدند و هنوز نیز در توییتر حضوری فعال دارند. این گروه معتقدند بورس و سهامداران آن تنها در صورتی میتوانند به سود پرتفوی خود بیفزایند که تورم و تحریمها رو به فزونی گذارد. توییت کنندگانی که تاکید میکنند در شرایط فعلی اقتصاد کشور، تورم و صعود دلار باعث رشد بورس و سود بردن ذینفعان این بازار میشود و بر این اساسی از دوراهی تیم اقتصادی سخن میگویند؛ به این صورت که تیم اقتصادی دولتها باید بین دوراهی بالا رفتن تورم و رشد بورس یا کنترل تورم و رکود بورس یک مسیر را انتخاب کنند. با این حال نگاهی به تجربه رکود ۵۰۰ روزه بازار سهام نشان میدهد اگر قرار بود هر نوع افزایشی در تورم به رشد بهای سهام بینجامد، در شرایط تورم بیش از ۴۰درصدی کنونی بازار سهام نیز باید واکنشی متعادل با آمار و ارقام اقتصادی نشان میداد. آنچه که در تحلیلهای این افراد به شکل قابلتوجهی غایب است در نظر گرفتن تحلیل رفتن تقاضای کل در شرایط حاد تورمی است که در نهایت بازار سهام را هم هدف میگیرد، چراکه کاهش مقداری تولید در طول سالیان متمادی راه را بر حفظ وضعیت فروش شرکتها در یک سطح میبندد و مانع آن میشود که هر نوع افزایش قیمت تورمی (دلاری یا بخشنامهای) خود را در صورتهای مالی شرکتها نشان دهد. مضافا آنکه کمبود سرمایه در گردش نیز ریسک ورشکستگی را در شرایط حاد و پایدار تورمی بیشتر از قبل میکند.

جناح سوم: بورس؛ سپر بی چون و چرای تورم

اما گروه سوم در اواسط دوران رکود بورس تهران نمایان شدند. گعدهای که هشتگ «بورس، سپر تورمی» را ترند کردند و با این ادعا بر طبل لزوم حمایت بیچون و چرا از بازار سرمایه کوبیدند. این جریان سازان بورسی توییتر معتقد بوده و هستند که بورس در هر شرایطی حتی در صورت تزریق پول برای کمک به رشد اسمی قیمتها میتواند مانع افزایش تورم در کشور شده و به هر صورتی باید مورد حمایت از سوی دولتمردان قرار گیرد. به عبارتی این گروه بورسی فعال در توییتر به بازی برد - بردی اعتقاد دارند که البته منطقی به نظر نمیرسد. همانطور که در مورد اول یعنی در نامه ۲۵ نفره مشاهده شد، نقدینگی به سبب تداوم حضور در کل چرخه اقتصاد نمیتواند بورس را به حوضچهای برای انباشت نقدینگی بدل کند، بنابراین با دست به دست شدن سهام میان خریداران و فروشندگان درنهایت حداقل تا زمانی که موازنه خریدار و فروشنده به نفع خروج پول از بورس نباشد تنها ممکن است بتواند از سرعت رشد قیمت در سایر بخشهای اقتصاد بکاهد.

جناح چهارم: برد بورس و اقتصاد در یک ترازو

اما گروه چهارم که مانند سه گروه نخست پرسروصدا نبوده و کم دیده شده به دنبال تخریب مخالفان خود باشند، با استدلال و ادعاهای قابل اثبات به نسخهای واقعی برای هدفی برد - برد قائل هستند و میگویند بورس و اقتصاد در دو وادی جدا از یکدیگر قرار ندارند که برد یکی به باخت دیگری منجر شود، اما سیاستگذاران به دلیل «نگاه جزیره ای» به مسائل اقتصادی، این خروجی تلخ را ایجاد کرده اند که در برهه هایی، بورس فدا شود و در برهههایی کل اقتصاد. این گعده توییتری معتقدند اگرچه نمیتوان با تحریک بورس بدون توجه به بخش واقعی، بازی برد-بردی را رقم زد، اما با نجات بخش واقعی، میتوان به بورس هم رونق پایداری بخشید، چراکه نجاتبخش واقعی، هم سودآوری تولید از محل افزایش درآمدهای عملیاتی و افزایش جذابیت سهام شرکتها را به دنبال دارد و هم انتظارات آتی را بهبود میبخشد و برای رسیدن به این هدف یعنی نجات همزمان «بخش واقعی» و بورس نیاز به حذف بی ثباتی اقتصادی و موانعی است که هر دو بخش را توأمان زمینگیر کرده است.

آنچه مسلم است و با تجربیات بشری در بازارهای مالی سایر کشورها تطابق دارد این است که گروه آخر نگاهی به مراتب منطقیتر و واقعیتر در مقایسه با سایر فعالان بورسی شبکههای مجازی دارند. به باور اینها در ظروف مرتبطه اقتصاد نمیتوان سعادت یک بخش را به هزینه سایر بخشها ارتباط داد و از طرفی نمیتوان با شکستن یک عضو و ارگان حیاتی، بدنی سلامت داشت. از این رو میتوان گفت که طبیعتا اگر رشد و شکوفایی اقتصادی در چارچوب رفع موانع پیش روی فعالان اقتصادی در دستور کار قرار بگیرد و عواملی نظیر کاهش ریسکهای سیستماتیک و غیراقتصادی در دستور کار باشد، میتوان انتظار داشت که با شکوفایی اقتصاد کشور، بورس نیز به شکل منطقی و معمول در جهان که همان افزایش بهرهوری و رشد واقعی سودآوری است، به رونقی پایدار دست پیدا کند.

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

فولاد مبارکه نقش مهم خود را در زمینه «ارتباط صنعت با دانشگاه» به خوبی ایفا کرده است

۲ مسیر راهبردی برای توسعه صنعت فولاد ایران

همدلی و اعتماد راهی برای توسعه پایدار

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

همکاری با شرکت بلاز برای تحقق اهداف برنامههای توسعه معدنی شرکت مس

تعهد به آموزش، معدنکاری سبز و فناوری، راهبرد ایمپاسکو برای توسعه پایدار است

امید به سیگنالهای سیاسی؛ شرط اصلی برای تداوم روند مثبت بورس

ظرفیتهای ایریتک، کلید توسعه متالورژی ماست

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران