فرمول تصفیه با قلک ملی

به گزارش میمتالز، در این شرایط گزارش موسسه ۵ گزینه را برای تصفیه وامهای ارزی پیشنهاد داده است. پیشنهادهایی که حکایت از بازپرداخت ارزی برای بنگاههایی که درآمد ارزی دارند و بازپرداخت ریالی برای سایر بنگاهها با نرخ ارز نیمایی در تاریخ سررسید دارد. البته بعضی از بدهکاران ارزی بارها با درخواستی غیر واقعبینانه از صندوق توسعه درخواست کردهاند که این تسهیلات با ارز ۴۲۰۰تومانی تصفیه شود. ولی این موضوع مورد قبول رئیس هیات عامل صندوق توسعه ملی قرار نگرفته است. «دنیایاقتصاد» در گزارشی ضمن اشاره به نسخه بازوی پژوهشی وزارت صمت برای تصفیه بدهی ارزی، بازپرداخت ریالی تسهیلات ارزی را به بوته نقد گذاشته است.

مسیر درست تصفیهحساب با بدهکاران ارزی چیست؟ عقل سلیم میگوید قانون باید اجرا شود، اما برخی قوانین به اقتصاد آدرس خطا میدهند. یکی از این مسیرها اعطای وام ارزی برای تقویت تولید ملی است. منابع قلک ملی را برای تقویت تولید مصرف میکنند، اما نه تولید تقویت میشود و نه منابع برمی گردند. با اینکه برخی نهادهای تحقیقاتی نزدیک به وزارتخانههای دولتی پیشنهادهایی برای تصفیهحساب وامهای ارزی ارائه میکنند، اما پیمودن این مسیر در سالهای گذشته حاصلی جز توزیع رانت و کاهش حجم ذخایر قلک ملی نداشته است. اعطای تسهیلات ارزی به واحدهای تولیدی از منبع درآمدهای ارزی کشور دستورکاری است که عمدتا با منابع ارزی حاصل از فروش نفت وگاز صورتگرفته و در سالهای اخیر تبدیل به یکی از سیاستهای مالی کشور شده است.

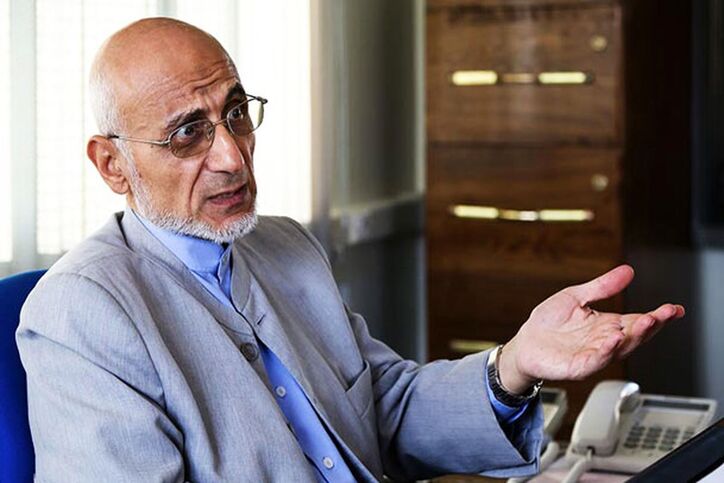

مهدی غضنفری رئیس صندوق توسعه ملی، اما رویه کنونی را نمیپسندد و در چند مقطع مقابل تصفیه ریالی وامهای ارزی چه با نرخ ۴۲۰۰ و چه نیمایی ایستاده است. حرف این عضو دولت این است که اساسا منابع صندوق توسعه ملی نباید به این شکل مصرف شود و دولت بهتر است بهجای توزیع آن به شکل رانت بین بنگاههای مولد به سودآوری از محل سرمایهگذاری آن اقدام کند. حالا، اما این اتفاق نیفتاده و نهادهایی مثل اتاق بازرگانی و یا وزارت صنعت، معدن و تجارت در پی اعطای آوانس به بدهکاران ارزی هستند. در گزارشی که موسسه مطالعات و پژوهشهای بازرگانی وزارت «صمت» به تازگی منتشر کرده است، دلایل عمده ناتوانی از بازپرداخت این تسهیلات ارزی را نوسان شدید نرخ ارز، قیمتگذاری دستوری، وضع محدودیت و ممنوعیت بر صادرات عنوان کرده است. همچنین به آثار مخرب تحریم در همین زمینه اشاره مستقیم شده است. این گزارش با بررسی این معضل و دستهبندی و تمایز میان بنگاههای تولیدی بر اساس چند شاخص بهدنبال یافتن راهکاری برای حل مشکل بازپرداخت تسهیلات اعطایی صندوق توسعه ملی به واحدهای تولیدی برآمده است و برای این کار برای دریافت کنندگان تسهیلات امتیازاتی در نظر گرفتهشده است که درباره برخی از آنها تردیدهایی مطرح است.

مهمترین موضوع در اینباره الگویی است که میخواهد از منابع ملی صندوق توسعه در راستای کمک به صنایع استفاده کند، اما این منابع بهجای تقویت تولید صنعتی، به ارزپاشی و رواج رویه مفسده آمیز منجر شده و پس از هر شوک ارزی توان بازپرداخت بدهکاران ارزی برای بازپرداخت وامها به دلیل افزایش نرخ دلار، یورو و...، کاهش پیدا میکند. همین موضوع نیز زمینه ساز پیشنهادهایی نظیر آنچه در آخرین گزارش موسسه مطالعات و پژوهشهای بازرگانی مطرحشده، میشود.

این موسسه با تبعیض قائلشدن میان وام گیرندگان از صندوق توسعه ملی پیشنهاد کرده بدهکاران ارزی حوزه تولید و تجارت به ۵دسته تقسیم شده و الگوی بازپرداخت وام ارزی برای هریک از آنها متفاوت شود.

دلیل اصرار بازوی پژوهشی وزارت «صمت» بر این تبعیض عامدانه، مسائلی نظیر سرکوب قیمت، تحریم و... است که موجبشده تا طرحهای تولیدی و صنعتی آنها از حیزانتفاع خارج شده و امکان کسب درآمد و بازپرداخت وام برای وام گیرنده فراهم نشود. این مسیر، اما بهنظر میرسد سیکل سربستهای است که از الگوی خاص اداره درآمدهای نفتی نشات میگیرد. الگویی که هرگز نتوانسته است پایدارسازی درآمدهای نفتی و توسعه صنعتی را به ارمغان آورد. در سالیان اخیر روند مورداشاره از طریق تشکیل نهاد صندوق توسعه ملی و توزیع منابع آن به طرحهای اقتصادی مصوب اجرایی شده است.

بند۲۲ سیاستهای کلی برنامه پنجم توسعه ابلاغی مقام معظم رهبری و ماده۸۴ قانون برنامه پنجم توسعه مصوب دیماه سال۱۳۹۰ بهعنوان مبانی حقوقی تشکیل صندوق توسعه ملی، این اجازه را به دولت میدهد تا چنین تسهیلاتی را پرداخت کند. توصیف رسمی این سیاست با این عبارات در توصیف هدف تاسیس صندوق توسعه ملی عنوان شده است: «به منظور ایجاد رشد پایدار و ایجاد محرک برای تولید صندوق توسعه ملی با هدف تبدیل بخشی از عواید ناشی از فروش نفت و گاز و میعانات گازی و فرآوردههای نفتی به ثروتهای ماندگار، مولد و سرمایههای زاینده اقتصادی و نیز حفظ سهم نسلهای آینده از منابع نفت و گاز و فرآوردههای نفتی تاسیس شد.» در راستای تحقق همین هدف صندوق توسعه ملی اقدام به اعطای تسهیلات ارزی به تعدادی از واحدهای تولیدی کشور کرده است، اما اکنون مشخص شده است که واحدهای دریافت کننده ارز قادر به بازپرداخت بخشی از این تسهیلات نیستند که دلایل گوناگونی دارد.

کوتاه نمیآییم!

در گزارش موسسه مطالعات و پژوهشهای بازرگانی وزارت صمت که با نام «صندوق توسعه ملی؛ تسهیلات ارزی اعطایی و چالشهای بازپرداخت / پوششریسک نوسان نرخ ارز» به تازگی منتشرشده است، ابتدا اصل مشکل را چنین تشخیص داده است که «استفاده از تسهیلات ارزی صندوق توسعه ملی از جمله راههای تامینمالی پروژههای تولیدی است که الزام بازپرداخت وامهای دریافتی به ارز، آسیب پذیری تولیدکنندگان و سرمایهگذاران از نوسانات ارزی را افزایش داده است. در چنین شرایطی سیاستگذار تصمیماتی نظیر تمهیدات ارزی حساب ذخیره ارزی، تسهیلات ارزی موضوع جزء «د» بند۶ قانون بودجه سال۱۳۸۸ و همچنین تمهیدات ارزی مترتب با صندوق توسعه ملی را اتخاذ کرده است که به دلیل قیمتگذاری دستوری، ممنوعیت صادرات، عدمتوجه به طرحهای فاقد درآمد ارزی از کارآیی لازم برخوردار نبوده است.»

به همین منظور این گزارش با تقسیم بندی واحدهای تولیدی به ۵ دسته کلی پیشنهاد میکند شیوه بازپرداخت برخی از دریافت کنندگان تسهیلات تغییر کند و از پرداخت ارزی به پرداخت ریالی تبدیل شود. توضیح این مساله در گزارش چنین عنوان شده است: «عدمبازپرداخت اقساط تسهیلات صندوق توسعه ملی منجر به ورود تولیدکنندگان به فرآیند دعاوی حقوقی با اعطاکنندگان تسهیلات شده است. براین اساس طبق استجازه دولت از مقاممعظم رهبری به صندوق توسعه ملی اجازه داده شد، بازپرداخت تسهیلات ارزی از محل صندوق توسعه ملی را برای تولیدکنندگان و سرمایه گذاران بخش غیردولتی با واحدهای تولیدی فعال که به تشخیص هیاتامنای صندوق توسعه ملی فاقد درآمد ارزی کافی برای بازپرداخت هستند، معادل ریالی و براساس نرخ ارز سامانه نیما در روز بارپرداخت دریافت کند.»

هرچند مطابق همان ضوابط اعطای تسهیلات ارزی قانون جزء «د» بند۶ قانون بودجه سال۱۳۸۸ که در این گزارش به آن بهعنوان یکی از مشکلات اشارهشده است، خوب یا بد دریافت کننده تسهیلات مطابق ماده۶ آن با این بند مواجه بوده است که «نوسانات نرخ ارزها در برابر یکدیگر و همچنین در قبال ریال کلا به عهده تسهیلاتگیرنده خواهد بود.»

در هر صورت طبق مصوبه کمیسیون تخصصی هیات امنای صندوق توسعه ملی مورخ ۱۳/ ۶/ ۱۳۹۹به صندوق توسعه ملی اجازه داده شده است، اقساط سررسیدشده تسهیلات ارزی واحدهای تولیدی فعال بخش غیردولتی که تا پایان سال۱۳۹۹ تصفیهکنند را بهصورت ریالی و براساس نرخ ارز سامانه نیما در روز بازپرداخت دریافت کند. در درستی اتخاذ چنین سیاستی جای تردید وجود دارد. بازپرداخت ریالی وامهای ارزی خلاف قراردادهایی است که برای دریافت این وامها به امضای طرفین میرسد، ضمن آنکه ذات تشکیل صندوق توسعه ملی نیز این رویه را برنمیتابد. علاوهبر این، تسهیلات ارزی قاعدتا برای سرمایهگذاری یا واردات کالاهای سرمایهای نظیر ماشینآلات مورداستفاده قرار میگیرد، حال آنکه بدهکاران ارزی از ناتوانی برای بازپرداخت این تسهیلات سخن میگویند. پیش از این از اعضای صندوق توسعه ملی سخنانی شنیده شد که با چنین سیاستی (پرداخت ریالی تسهیلات ارزی) مخالفت شده بود. در آنسو، دریافت کنندگان تسهیلات خواهان بازپرداخت اقساط وام خود «همچون گذشته» به نرخ ۴۲۰۰تومانی و نه نیمایی بودند.

اما در تیرماه سالجاری مهدی غضنفری، رئیس هیاتعامل صندوق توسعه ملی در گفتگو با اکوایران درخصوص درخواست اتاق ایران برای بازگشت اقساط تسهیلات دریافتی با ارز ۴۲۰۰تومانی گفت: «گوشه اسکناسی که به ما میدهند نباید سابیده شود» که در اصطلاح به معنای این است که بازپرداخت وام نباید با هیچ کم وکسری مواجه باشد و ظاهرا خبرهایی از گوشه سابی درمیان بوده است. در تایید مطلب، غضنفری این را هم گفت که «برخی از دوستان این افراد به ما نقشه آنها را اعلام کردند. یکی از سرمایهگذاران با مراجعه به صندوق توسعه ملی، اعلام کرد ما مبلغی به شما بدهکاریم و پول آن را هم داریم، اما میخواهیم مثل سنوات گذشته با نرخ دلار ۴۲۰۰تومانی پرداخت کنیم.» مهدی غضنفری دراینباره تاکید کرده بود: «ما از مواضع خود عقبنشینی نمیکنیم، البته چه اتفاق سیاسی و امنیتی رخ دهد نمیدانم، اما به هیچوجه کوتاه نخواهیم آمد.»

تحریم خارجی و عدمتعهد داخلی

در گزارش موسسه مطالعات و پژوهشهای بازرگانی آمده است مجموعه شرایط محیطی ناشی از تحریمها موجب چالشهای جدی برای تولیدکنندگان شده است، بسیاری از طرحها هم اکنون به مرحله بهره برداری نرسیده و قادر به بازپرداخت تسهیلات خود نیستند. بخشی از تقصیرات متوجه خود دولت شده است چراکه «بهعنوان مثال به دلیل عدمتعهد دولت نسبت به خرید تضمینی برق، بسیاری از تولیدکنندگان این بخش قادر به بازپرداخت ارز دریافتی خود نیستند.» همچنین بار دیگر یه شرایط نامناسب کشور در سالهای پس از تحریم اشارهشده که «به دلیل شرایط نامناسب بانک مرکزی در سالهای ۹۸ و ۹۹، برخی تولیدکنندگان با مراجعه به بانک مرکزی با نبود ارز کافی مواجه شدند که این امر نیز تولیدکنندگان را با چالشهای زیادی مواجه کرده است. ایجاد برخی محدودیتهای صادراتی در سال۹۷ (سال آغاز اعمال تحریمهای یکجانبه دولت ترامپ) که با هدف تنظیمبازار رویداد نیز مشکلاتی برای برخی تولیدکنندگان در بخش صادرات و بهتبع آن بازپرداخت تسهیلات ارزی ایجاد کرد.» همین امر موجب دستهبندی تولیدکنندگان و تشخیص لزوم معافیت برخی از آنها از بازپرداخت ارزی شده است. در این گزارش آمده است: «با دستهبندی طرحهای ارزی در سال۱۳۹۹ مشخص شد که با همه تولیدکنندگان نمیتوان به یک شکل برخورد کرد و باید بین تولیدکنندگانی که با ممنوعیت صادرات و یا قیمتگذاری مواجه هستند تفاوت قائل شد.» این تقسیم بندی پنج گانه به این شرح است:

۱) طرحهای اقتصادی دارای درآمد ارزی (فاقد محدودیتهای قیمتگذاری و منع صادرات)

۲) طرحهای اقتصادی فاقد درآمد ارزی (بدون محدودیت قیمتگذاری کالا و خدمات)

۳) تسهیلاتگیرندگانی که تامین ارز موردنیاز آنها جهت بازپرداخت اصل و فرع تسهیلات ارزی دریافتی از صندوق توسعه ملی، توسط دولت تضمین شده است.

۴) تسهیلاتگیرندگانی که کالاها و خدمات تولیدی آنها مشمول قیمتگذاری یا منع صادراتی شده است.

۵) طرحهای اقتصادی که بخشی از کالاها و خدمات تولیدی آنها مشمول قیمتگذاری یا منع صادراتی بوده و بخش دیگر فاقد آن است.

برای گروه اول این امتیازها در نظر گرفتهشده است: دوره تنفس یکساله جهت بازپرداخت اقساط تسهیلات دریافت و افزایش دوره بازپرداخت این تسهیلات بین یک الی پنج سال. بخش مهم این امتیازها متعلق به هر ۴ گروه بعدی است که این امتیاز بحث برانگیز برای آنها در نظر گرفتهشده است: بازپرداخت بهصورت ریالی اقساط سررسیدشده تا تاریخ ابلاغ این مصوبه، به نرخ سامانه نیما در تاریخ سررسید و برای سایر اقساط به نرخ روز درخواست و حسب نرخ سود تسهیلات عقود مشارکتی مصوب شورای پول و اعتبار اقدام میشود. شرح اعطای تسهیلات نیز به این صورت بوده است: اعطای تسهیلات ارزی صندوق توسعه ملی در دو قالب عاملیت ارزی و سپرده گذاری ارزی از طریق بانکهای عامل انجام میشود که بخش عمده آن، بهصورت ارزی و بر اساس مفاد بندخ اساسنامه و با عاملیت بانکهای طرف قرارداد به متقاضیان پرداخت شده است. کل قراردادهای عاملیت ارزی منعقده با بانکهای عامل تا پایان سال۱۳۹۹ بالغ بر ۱۱۶.۱۴۳میلیون دلار بوده است. اطلاعات طرحهای تامینمالی شده تا کنون، شامل کلیه طرحهای فعال مسدود شده ۳۱۵طرح و طرحهای تصفیه شده ۳ طرح است.

دریافت کنندگان نازپرورده تسهیلات

در مجموع چنین بهنظر میرسد که هرچند نمیتوان منکر شرایط خاص کشور متعاقب وضع تحریمها در مدت اخیر بود، اما این مساله به باور برخی کارشناسان مسالهای مختص به دوره اخیر نیست و بسیاری از تولیدکنندگان در قالبهای مختلف و طی زمان اقدام به دریافت تسهیلات دولتی کرده اند و تا حدی از این بابت خیالی آسوده دارند که میتوانند از انجام تعهدات خود سرباز بزنند یا آنها را مشروط به شرایطی کنند یا معافیتهای گوناگون دریافت کنند. هرچند چنانچه در این گزارش اشارهشده است برخی سیاستهای دولتی عامل این ناتوانی تولیدکنندگان بوده است، اما نمیتوان به این واسطه این مساله را نادیده گرفت که نوسانات نرخ ارز و پیچیدگی سیاست خارجی در ایران عنصری همواره حاضر بوده است که عمده مردم عادی نیز از آن مطلع هستند و تولیدکنندگان و دریافت کنندگان تسهیلات ارزی از آن مستثنی نیستند. مهمتر از همه بندی است که مشخصا اتفاقات ناشی از نوسانات در نرخ برابری ارزها را به عهده دریافت کننده تسهیلات دولتی میگذارد و قاعدتا باید به آن عمل میشده است.

باز سوال دیگری مطرح میشود که اساسا و از ابتدا چرا باید تسهیلات ارزی به بخشهایی تعلق بگیرد که صادرات ندارند و سپس از آن بخش طلب بازگشت ارز کرد و زمانیکه ارز بازنگشت به او معافیت داد؟ گفته میشود برخی دریافت کنندگان تسهیلات ارزی با محدودیت یا ممنوعیت صادرات مواجه شده اند، اما در بخش «توزیع بخشی منابع ارزی صندوق از محل قراردادهای عاملیت ارزی طرحهای فعال از سال۱۳۹۰ تا ۱۳۹۹» که مستند به آمار صندوق توسعه ملی است، کاملا مشهود است که معادل ۶۲درصد از تسهیلات به بخشهای نفت و گاز و پتروشیمی و پالایشگاه اختصاص یافته است که هیچگاه با ممنوعیت صادرات مواجه نبوده اند. برای رفع این شائبهها و قضاوت نهایی بهتر نیست اطلاعات دریافتکنندگان شفافتر شود؟

منبع: دنیای اقتصاد

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

مصرف فولاد به تفکیک صنایع

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

پانزدهمین رویداد معدن و صنایع معدنی به کار خود پایان داد/ حضور شرکت آلومینای ایران در جمع فعالان این حوزه

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

برنامه ایمپاسکو برای ارتقای فرهنگ ایمنی و آمادگی کارکنان واحدهای معدنی

درسهای سفیددشت برای فولاد ایران

دو سیستم پایش لحظهای هوا در شهربابک افتتاح شد

نصب موفقیتآمیز سقف مخزن ۹۰۰۰ تنی اتان مایع در پتروشیمی مارون

برگزاری اختتامیه یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو

ارزش ۲.۵۳ میلیارد دلاری صادرات جهانی شن و ماسه؛ سهم ایران از بازار جهانی چقدر است؟

آنومالی A۲۱ یزد آماده برای اکتشاف

کاشت نهال یادبود توسط وزیر علوم، تحقیقات و فناوری در فولاد مبارکه

کارخانه کک طبس، موتور محرکه اشتغالزایی در منطقه

کلنگزنی "مدرسه روستای شکاره" با حمایت فولاد اکسین خوزستان و حضور استاندار در هفته دولت

استقبال چشمگیر خبرنگاران و نمایندگان خبرگزاریها از نشست مدیرعامل فولاد اکسین خوزستان

فولاد اکسین الگویی در توجه به رسانه و مسوولیتهای اجتماعی است

رکوردشکنی صبانور در تولید و فروش

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه

آقاجانلو: آمادگی بخش معدن ایران برای توسعه صادرات و ارایه خدمات فنی به ازبکستان/ توجیمیرزایوا: تمایل اُزبکها برای واردات محصولات فولادی از ایران