مهار تورم در ۴ گام؛ از خاموشکردن انتظارات تورمی تا تفکیک بودجه ارزی و ریالی

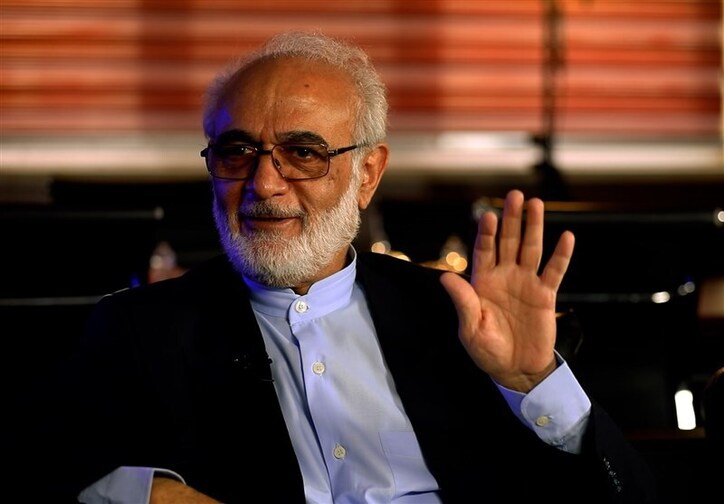

به گزارش میمتالز، فرشاد پرویزیان دارای دکترای علوم اقتصادی با گرایش اقتصاد پولی است، این اقتصاددان بر این باور است که کلید تورم از سال ۱۳۵۱ زده شد و با خلق پول بدون پشتوانه و بیماری هلندی و... اکنون به اوج خود رسیده است.

او معتقد است که گرچه نمیتوان تورم ۴۳ درصدی ناشی از ۵۰ سال ناترازی در اقتصاد را یکساله حل کرد، ولی میتوان در این مسیر گامهای مهم و اساسی برداشت.

نائبرئیس انجمن اقتصاددانان ایران تأکید دارد که حل مشکل تورم با حرفدرمانی و شعار میسر نیست و نیازمند اقدام و عمل است.

تورم پیشبینی شرایط اقتصادی و تحلیل فرصتهای سرمایهگذاری را دشوار میکند

تورم چیست و سطوح مختلف آن کدامند؟

تورم (Inflation) بهمعنای افزایش مداوم و پیوسته سطح عمومی قیمت کالاها و خدمات در یک جامعه و برای یک دوره زمانی معین است. ازآنجا که بهطور معمول درآمد و بودجه خانوار لزوماً افزایش نمییابد، تورم باعث میشود قدرت خرید خانوارها کاهش یابد که این کاهش قدرت خرید در همه کالاها بهطور یکسان نخواهد بود و همین امر پیشبینی شرایط اقتصادی و تحلیل فرصتهای سرمایهگذاری را دشوار میکند.

هرچند بر پایه نظریههای گوناگون، تعریفهای متفاوتی از تورم ارائه میشود، اما، تمامی آنها به روند افزآینده و نامنظم افزایش در قیمتها اشاره دارند. نرختورم برابر است با تغییر در یک شاخصقیمت که معمولاً شاخص قیمت مصرفکننده است. تعریفی قابللمستر برای عموم جامعه از تورم، مالیات غیرمستقیم از تمام مردم بهمیزان متفاوت است بهنحوی که بیشترین هزینه آن بر دوش مستضعفین و فقرا و کمترین هزینه بر دوش ثروتمندان است، حتی برخی اندیشمندان اقتصاد توسعه یا اقتصاد سیاسی معتقدند تورم مالیات غیرمستقیم از کارگران و تهیدستان بهنفع ثروتمندان یا مالیات از مستضعفان برای آسایش بیشتر قشر مرفه جامعه است.

تورم دلالت بر وضعیتی دارد که در آن تقاضای پولی برای محصول نسبت به تولید رشد میکند، وضعیتی که در نبود کنترلی مؤثر، بهصورت افزایش بهای یک واحد از کالای تولیدشده آشکار میشود. تورم معمولاً با افزایش واقعی یا بالقوه سطح عمومی قیمتها، یا بهسخن دیگر، با کاهش قدرت خرید واحدپولی همراه است.

زمانی که اقتصاددانان درباره تورم صحبت میکنند، به رشد سطح عمومی قیمتها اشاره دارند؛ یعنی باید برای خرید کالاها و خدمات، پول بیشتری پرداخت شود، البته اگر رشد دستمزدها با رشد بهرهوری در اقتصاد یکسان باشد، تورم به وجود نخواهد آمد. بهطور کلی میتوان گفت تورم بهمفهوم متوسط افزایش سطح عمومی قیمتها است، عبارت متوسط ازاینرو بهکار میرود که ممکن است در زمان تورم، قیمت کالاهایی افزایش و قیمت کالاهایی کاهش یابد، بنابراین متوسط افزایش آنها مد نظر خواهد بود، البته در تعریف اداری تورم، شاخصی بهعنوان تورم مصرفکننده یا (CPI) بهکار میرود. شاخص قیمت مصرفکننده (Consumer price index) با کوتاهنوشت سیپیآی (CPI)، معیاری برای اندازهگیری تغییر در قیمت میانگین کالا و خدمات مصرفی یک خانوار متوسط است، این شاخص نشاندهنده تورمی است که مصرفکنندگان در زندگی روزمره خود احساس میکنند.

البته شاخص دیگری برای بررسی تورم موسوم به شاخص قیمت تولیدکننده (PPI) وجود دارد. (PPI) مخفف producer price index است، این شاخص متوسط قیمت کالاها و خدماتی را نشان میدهد که بنگاهها بهازای تولید کالا و خدمات دریافت میکنند، در واقع با نگاهی دقیقتر هزینههای تولیدکننده در روند تولید را در مقایسه با دوره مشابه گذشته نشان میدهد، این شاخص نیز همانند شاخص قیمت مصرفکننده برای بررسی روند سطح قیمتها مورد استفاده قرار میگیرد. شاخص قیمت تولیدکننده (PPI) یکی از شاخصهایی است که بهجهت بررسی عملکرد اقتصادی، منتشر میشود، به همین دلیل در تصمیمگیریهای خرد و کلان اقتصادی تأثیر بهسزایی دارد، این شاخص تغییرات قیمت فروش کالاها و خدمات را نشان میدهد و بهصورت یک شاخص وزنی از میانگین قیمت کالاها و خدمات محاسبه میشود. افزایش شاخص قیمت تولیدکننده نشانه بالارفتن هزینههاست و این افزایش قیمتها در نهایت روی مصرفکنندگان اثر خواهد گذاشت.

البته در مفهومی بسیار ساده تورم در اقتصادی ساده بیانگر نوعی رونق است، در واقع با افزایش قیمتها، تولید برای بنگاههای اقتصادی سودآور میشود و موجب افزایش اشتغال عوامل تولید و در نتیجه رفاه میشود، در مقابل این مفهوم ساده، عبارت رکود وجود دارد، رکود بهمعنای کاهش مداوم سطح قیمتها و در نتیجه بهصرفه نبودن تولید و بیکار شدن عوامل تولید از جمله کاهش سطح اشتغال و در نهایت کاهش سطح رفاه خواهد شد، در عبارتی ساده مفهوم ابتدایی تورم همان افزایش سطح عمومی قیمتها در حین رونق تولید و رفاه، و رکود همان کاهش سطح عمومی قیمتها در حین گسترش بیکاری و کاهش رفاه میشود، اما مشکل از جایی شروع میشود که زبانههای زیانبار هر دو شرایط تورمی و رکودی همزمان رخ میدهد، یعنی تورم توأم با رکود که در حین افزایش سطح عمومی قیمتها، سطح اشتغال و درآمد و رفاه نیز کاهش مییابد، بهعبارتی خانوارها از یکسو با کمبود شغل و درآمد و بیکاری و از سوی دیگر با افزایش پیوسته قیمت کالاها و خدمات روبهرو میشوند، سالهاست که چنین شرایطی در کشورمان پابرجاست.

تورم هر نوع که باشد بد است چرا که سفره و معیشت خانوار را کوچک و دچار بحران میکند

بدترین نوع تورم چیست؟

اجازه دهید به این پرسش شما بهگونهای دیگر پاسخ دهم، تورم هر نوع که باشد بد است چرا که سفره و معیشت خانوار را کوچک و دچار بحران میکند، اما بهجای این تحلیل بهتر است به انواع و یا علل بروز تورم اشاره کنیم؛ بهطور کلی اقتصاد دارای دو طرف عرضه و تقاضا است، بههم خوردن تعادل میان مقدار مورد تقاضا و عرضه در اقتصاد منجر به بروز عوارض تورمی یا رکودی و یا تورم توأم با رکود خواهد شد. از طرف عرضه افزایش هزینههای تولید یا سخت شدن شرایط تولید و یا هر عاملی که منجر به کاهش میزان تولید یا افزایش قیمت تمامشده محصول باشد موجب افزایش قیمت نهایی محصول و یا تورم ناشی از طرف عرضه خواهد شد. از طرف تقاضا، افزایش مقادیر مورد تقاضا در اقتصاد با توجه به کششناپذیری عرضه در کوتاهمدت، موجب کمبود کالای مورد تقاضا و در نتیجه افزایش قیمتها خواهد شد. تورم دارای منشأ تقاضا بهطور مشخص ریشه پولی دارد. افزایش حجم نقدینگی عمدتاً بدون پشتوانه موجب تحریک طرف تقاضا و در نتیجه افزایش سطح عمومی قیمتها میشود.

البته این تحلیل در شرایط عادی اقتصادی است حال آنکه تورمی دیگر موسوم به «بیماری هلندی» نیز در اقتصادهای خاص صادرکننده محصولات خام و منابع اولیه مثلاً نفت، بروز میکند، موضوع ساده است، شما مواد خام یا نفت و گاز را بدون هیچ فرایند منجر به بروز ارزش افزوده یا همان تولید ارزش در اقتصاد را صادر میکنید و درآمد ارزی حاصل را مستقیم در اقتصاد هزینه میکنید. موضوع هزینهکرد مستقیم این است که دولت برای مخارجش به پول ملی نیاز دارد و مابهازای درآمد ارزی کسبشده با نرخی موسوم به نرخ تسعیر، ارز حاصله تحویل بانک مرکزی و با نرخ مشخص و معمولاً دستوری یا شبهدستوری، پول ملی خلق و در اختیار دولت قرار داده میشود، این داستان در تحلیلی پویا، زیانهای متعدد چندلایه برای اقتصاد دارد. ارز دریافتی بهترین محرک برای واردات انواع کالاهای مصرفی است که احتمالاً تولیدکنندگان داخلی قدرت رقابت کیفی یا قیمتی با آن را ندارند که منجر به تضعیف پایههای تولید در بخش حقیقی اقتصاد خواهد شد، از سوی دیگر بهدلیل انتشار پول ملی به نرخ تسعیر، عملاً نقدینگی بدون پشتوانه خلق شده است. در دورههای بعدی حین افزایش تقاضا بهدلیل خلق نقدینگی برای تسعیر ارز و از سوی دیگر تضعیف قدرت رقابتی تولیدکنندگان داخلی، نرخ تسعیر تعیینشده بهدلیل کارکرد فنر ارزی ایجاد شده افزایش و یا پرش نشان داده و به یکباره موجب افزایش قابل توجه هزینههای تولید و دوباره تضعیف شدیدتر توان تولیدی خواهد شد. به عبارت سادهتر استفاده از دلارهای نفتی در اقتصاد حتی در بهترین شرایط اقتصادی جهانی و بالاترین قیمتها منجر به تورمی ساختاری و پیوسته در اقتصاد ناشی از تحریک هر دو طرف تقاضا و عرضه خواهد شد. تورمی دیگر نیز به طور ساختاری میتوان متصور شد که عملاً این منشاء نیز در کشورمان وجود دارد.

کسری بودجه ساختاری دولت در اقتصاد یعنی فزونی مخارج بر درآمدهای دولت موجب رجوع دولت به سایر منابع درآمدی میشود. در تحلیلی بسیار ساده دولت به منابع درآمدی مالیاتی و نیز ارزی حاصل از صدور انرژی دسترسی دارد. حال دولت برای تامین کسری بودجه خود یا باید نرخ مالیات را افزایش دهد و یا نرخ تسعیر را افزایش دهد که همان تشکیل فنر ارزی است. حال شرایط در نبود امکان افزایش مالیات و یا دسترسی به درامدهای ارزی به نحوی سخت میشود که دولت عملاً از بانک مرکزی غیر مستقل و زیردست خود تقاضای خلق نقدینگی بدون پشتوانه کند. این یعنی همان خلق پول بدون پشتوانه و تحریک طرف تقاضا از یکسو و دسترسی نداشتن به مواد اولیه و ماشین آلات و محصولات واسطهای برای تولید از سوی دیگر که تشدید کننده تورم ساختاری از نوع تب هلندی و نیز تورم ناشی از طرف هم عرضه و هم طرف تقاصا خواهد شد. اقتصاد کشورمان چنین شرایطی را در سالهای اخیر به دلیل تحریمهای ظالمانه با همه وجود درک کرده است.

نرخهای تورم بالاتر به مفهوم تخریب شدید سفره خانوار است

نرخ تورم به بالاتر از ارقام ۴۰ درصدی به مفهوم سرعت سرسام اور تخریب اقتصاد خانوار و ناتوانی در تامین حداقل هزینههای اولیه زندگی است

اجازه دهید برگردم به ابتدای پاسخ به همین پرسش شما که در مورد بدترین انواع تورم پرسیدید. شاید بتوان گفت نرخهای تورم هرچه بیشتر باشد زیانبارتر است چرا که نرخهای تورم بالاتر به مفهوم تخریب شدید سفره خانوار است. بگونهای که میتوان گفت شاید تورمهای تا زیر ۲۰ درصد در اقتصاد را تحمل کرده ایم، اما افزایش نرخ تورم به بالاتر از ارقام ۴۰ درصدی به مفهوم سرعت سرسام اور تخریب اقتصاد خانوار و ناتوانی در تامین حداقل هزینههای اولیه زندگی است. همین نرخها بالا در روندی تخریبی ممکن است سرعت سرسام آورتری پیدا کرده و سه رقمی شوند. به عبارت دیگر از جایی به بعد واژه ابرتورم به کار برده میشود که به مفهوم تورمهای با نرخ بسیار بالا و قدرت ویرانگری در معیشت و اقتصاد جامعه است.

با دلاری شدن اقتصاد سیاستهای پولی و همه قدرت بانک مرکزی بی تأثیر میشود

تجربه دیگر کشورها در اقتصاد در چند دهه گذشته به ویژه سالهای بعد از جنگ جهانی دوم منجر به بروز پدیده دلاری شدن اقتصاد شده است. منظور از دلاری شدن شرایطی است که به دلیل جریانهای تورمی شدید یا ابرتورمی، مردم پول ملی شدیداً بی ارزش را نادیده گرفته و مبنای نرخگذاری داد و ستدهای خود را دلار قرار داده اند و عملاً در این شرایط سیاست پولی و همه قدرت بانک مرکزی کشور بی تأثیر خواهد شد.

تجربه بدترین ابرتورمهای جهان در جمهوری وایمار آلمان، مجارستان، یوگوسلاوی، زیمباوه و یونان

کدام کشورها ابرتورم را تجربه کردند و چطور از آن گریز یافتند؟

ابر تورم کشورهای جمهوری وایمار آلمان، مجارستان، یوگوسلاوی، زیمباوه و یونان، از جمله بدترین ابرتورمهای تاریخ در جهان محسوب میشوند.

فرض کنید طی مدت زمانی که خوردن یک لیوان قهوه طول میکشد، قیمت آن دو برابر شود. این حالت همان ابر تورم است که در آن قیمتها به قدری سریع تغییر مییابند، که هر روز هزینه اقلام به صورت تصاعدی افزایش یافته و یک شبه یا حتی طی یک روز کاری، پول بیارزش میشود.

در سال ۲۰۰۸، استیو هانکه (Steve Hanke)، استاد دانشگاه جانز هاپکینز (Johns Hopkins) و عضو ارشد اندیشکده CATO Institute، مطالعاتی را روی ابر تورم زیمباوه انجام داد تا شباهتهای آن با دیگر موارد تاریخی تورم خارج از کنترل را بررسی کند. یافتهها و محاسبات وی روایت میکند ابر تورم عموما با جنگ و تصمیمات سیاست مالی مخرب و فسادآمیز پدیدار میشود، اما در اصل نتیجه افزایش سریع عرضه پول است که پشتوانه رشد اقتصادی ندارد. از جمله اولین و بدترین ابرتورمهای تاریخ جهان، در دوران انقلاب فرانسه رخ داد که در آن نرخ تورم ماهانه به ۱۴۳ درصد رسید، اما تا قرن بیستم چنین تورم خارج از کنترلی را دوباره شاهد نبودیم.

آمریکا تاکنون دوبار به آستانه ابرتورم نزدیک شده، ولی قربانی آن نبوده است

در این گزارش آمده است که طی قرن بیستم، ۱۷ مورد ابر تورم در اروپای شرقی و آسیای مرکزی، ۵ مورد در آمریکای لاتین، ۴ مورد در اروپای غربی، ۱ مورد در آسیای جنوبی و ۱ مورد هم در آفریقا رخ داه است. ایالات متحده آمریکا تا کنون قربانی ابرتورم نبوده، اما دو بار به آن نزدیک شده است؛ یکی طی جنگ استقلال و دیگری در دوران جنگ داخلی که دولت این کشور برای تامین مخارج جنگ، به چاپ بیشتر پول اقدام کرده بود. با این حال، در هر دو مورد، تورم ماهیانه آمریکا هیچگاه بیشتر از ۵۰ درصد (آستانه ورود به شرایط ابر تورم) نشد، که با دیگر موارد تاریخ جهان قابل قیاس نیست.

در ابتدای گزارش CATO، نویسندگان اظهار داشتهاند که «هر زمان کالایی بهعنوان پول عمل کرده یا پول کاغذی قابل تبدیل شدن به کالا بوده، ابر تورم رخ نداده است. بلای ابرتورم تنها زمانی پدیدار میشود که عرضه پول محدودیتهای طبیعی نداشته و صرفاً بهعنوان یک استاندارد پول کاغذی اختیاری اداره شود». با در نظر گیری این موضوع، شایان ذکر است که هر ارز فیاتی (پول اعتباری ملی هر کشور) مستعد تورم گسترده و البته مستلزم مجموعهای از شرایط سیاسی و اجتماعی سخت است. در آخرین نمونه از بروز ابرتورم میتوان به تجربه ونزوئلا اشاره کرد.

هشدار؛ نزدیک شدن به نرخ تورم ۵۰ درصد یعنی در آستانه ورود به شرایط ابرتورمی قرار داریم

ما در چه سطحی هستیم؟

پاسختان بسیار کوتاه است، نرخهای ۵۰ درصد آستانه ورود به شرایط ابرتورمی است. حال شما نرخهای تورم اعلام شده کشور یعنی حدود ۴۳ درصد را ملاحظه کنید تا به عمق داستان و علت اصلی توجه و تاکید مقام معظم رهبری بر مهار تورم پی ببرید.

کلید تورم از سال ۱۳۵۱ زده شد و با خلق پول بدون پشتوانه و تب هلندی و... اکنون به اوج خود رسیده است

چطور به اینجا رسیدیم؟

بخش زیادی از پاسخ به این پرسش شما در مباحث قبلی بیان شد. به واقع از سال ۱۳۵۱ و ورود مستقیم دلارهای نفتی در زمان پهلوی به بودجه سالانه کلید اساسی بروز تورم ساختاری و تب هلندی در اقتصاد ملی زده شد. این جریان در همراهی با مراجعه پی در پی به منابع بانک مرکزی، هزینههای جنگ تحمیلی، نداشتن پاردایم عملی تحریک طرف عرضه در اقتصاد و توجه دایمی دولتها به طرف تقاضا و خلق نقدینگی و نیز تشدید تحریمها و کاهش دسترسی به همان دلارهای نفتی موثر در بروز تب هلندی باعث ایجاد و شکل گیری شرایط فعلی در اقتصاد شد.

شما نمیتوانید تورم ۴۳ درصدی ناشی از ۵۰ سال ناترازی در اقتصاد را یک ساله حل کنید، اما میتوان در این مسیر گام برداشت

مهمترین گام مهار تورم در کوتاه مدت خاموش کردن شعلههای انتظارات تورمی یعنی تخمین ذهنی مردم از نرخهای احتمالی تورم در آینده است

تورم چطور مهار شدنی است؟ الزامات، موانع و چالشها در این مسیر کدامند؟

پاسخ بسیار روشن است. برای حل معضل تورم باید ناترازیها در اقتصاد برطرف شود. البته مهار تورم راه حلهای کوتاه مدت و بلندمدت دارد. شما نمیتوانید تورم ۴۳ درصدی ناشی از ۵۰ سال ناترازی در اقتصاد را یک ساله حل کنید، اما میتوان در این مسیر گام برداشت.

مهمترین گام در کوتاه مدت خاموش کردن شعلههای انتظارات تورمی یعنی تخمین ذهنی مردم از نرخهای احتمالی تورم در آینده است که این کار در گرو تصمیمات غیر اقتصادی و در حوزه سیاست و روابط بین الملل و به زبان صریح تعیین تکلیف و حل مشکل تحریمها است. باور بفرمایید رفع این مشکل با حرف درمانی و شعار مقدور نیست.

لزوم اعتماد به آموزههای مورد توصیه اقتصاددانان پولی و پرهیز از توصیههای اقتصاددانان دولتی طرفدار توزیع عادلانه رانت منابع طبیعی در اقتصاد

به طور جدی باید مراجعه دولت و البته شبکه بانکی به منابع بانک مرکزی قفل شده و نقدینگی جدید خلق نشود

این اقدام علاوه بر کنترل تورم انتظاری که خود موجب تورم واقعی است عملاً موجب دسترسی به درآمدهای ارزی و توان واردات اقلام مورد نیاز اقتصاد خواهد شد. در همین زمان به طور جدی باید مراجعه دولت و البته شبکه بانکی به منابع بانک مرکزی قفل شده و نقدینگی جدید خلق نشود. البته همین پدیده نیز بسیار ساده نیست چرا که شما در چارچوب همین نیازهای اقتصادی جاری نیازمند دسترسی به نقدینگی حداقل به میزان سرمایه در گردش مورد نیاز هستید و توقف رشد نقدینگی به معنای نداشتن دسترسی به پول و عملاً افزایش هزینه تامین مالی طرف عرضه و دوباره تورم خواهد شد. راه حل، مراجعه به سیاستهای نوین و ابزارهای مدرن پولی و در بیانی ساده بسته مدیریتی شامل سیاست انقباضی پولی همزمان با سیاست انبساطی مالی و مدیریت بهینه نرخ بهره در اقتصاد است. به بیان صریح اقتصاد سیاسی، اعتماد به آموزههای مورد توصیه اقتصاددانان پولی و پرهیز از توصیههای اقتصاددانان دولتی طرفدار توزیع عادلانه رانت منابع طبیعی در اقتصاد است.

لزوم تفکیک بودجه ارزی و ریالی

اقدام دیگر مورد نیاز تفکیک بودجه ارزی و ریالی است. ممکن است عدهای بگویند چرا باید اقتصاد ملی از درآمد ارزی حاصل از نفت محروم باشد. موضوع اصلا چشم پوشی از این منابع نیست. بلکه نباید ارز حاصله از صادرات نفت در روش فعلی از طریق تسعیر موجب خلق نقدینگی ریالی شود و بلکه باید صرف تامین هزینههای ارزی مورد نیاز برای توسعه زیرساختهای اقتصاد ملی شود. به عنوان نمونه احداث یک خط آهن پیشرفته برقی با ورود فناوری و مشارکت طرف خارجی حدود سه میلیارد دلار هزینه دارد که میتوان بطور دلاری هزینه کرد و منافع آن موجب ایجاد ارزش افزوده ریالی از طریق توسعه حمل و نقل خواهد شد.

در این زمینه ممکن است ایراد شکلی و قانونی مبنی بر رعایت پول واحد ملی در بودجه مطرح شود. پاسخ بسیار ساده است. شما مبنای حسابداری بودجه بر روی کاغذ را ریالی گذاشته، اما دلار را تسعیر داخلی نکنید. باور بفرمایید موضوعی سخت نیست فقط کافی است دوستان اقتصاددان دولتی و مشاوران اقتصادی همه دهههای گذشته که نتایج مشاوره شان را در اقتصاد میبینیم، اجازه دهند از ابزارهای نوین اقتصاد کلان مدرن استفاده کنیم.

ادامه روند فعلی چه تبعاتی دارد؟

تبعات بسیار روشن و پاسخ کوتاه است. بروز ابرتورم است که به خوبی میتوان درک کرد چه عواقب ملی دارد.

منشا اساسی ایجاد تورم دولت است

دولت یکبار باید بپذیرد راه حل اساسی بلندمدت اصلاحات ساختاری اقتصادی و رفع ناترازیهای خطرناک فعلی و به معنای واقعی تقویت طرف عرضه یعنی تقویت تولید واقعی است

چه توصیهای به دولت و مردم در این خصوص دارید؟

ابتدا به جمله فریدمن یکی از بزرگترین اقتصاددانان و برنده جایزه نوبل اشاره میکنم که گفته است تورم ریشه پولی دارد یعنی منشا اساسی ایجاد تورم دولت است. دولت اجازه و اختیار انتشار نقدینگی دارد نه مردم پس تورم را دولت ایجاد میکند و مردم به ویژه طبقه متوسط تاوان این مالیات تورمی که ابزار پوشش ناکارامدی مدیریتی دولت را با کوچک شدن سفره خود خواهند داد. تجربه عملی دولتها نشان داده است سادهترین روش یعنی تحریک طرف تقاضا و مراجعه به منابع ارزی از نوع ایجاد کننده تب هلندی و خلق نقدینگی یعنی کسب درآمد از محل مالیات تورمی برایشان بوده است.

دولت یکبار باید بپذیرد راه حل اساسی بلندمدت اصلاحات ساختاری اقتصادی و رفع ناترازیهای خطرناک فعلی و به معنای واقعی تقویت طرف عرضه یعنی تقویت تولید واقعی است.

نیازمند تصمیمات سخت در اقتصاد جهت رفع مشکل چندین ناترازی هستیم

البته چنین اقدامی نیازمند تصمیمات سخت در اقتصاد جهت رفع مشکل چندین ناترازی است. ناترازی بودجه کل کشور، ناترازی شبکه بانکی، ناترازی تجارت خارجی، ناترازی صندوقهای بازنشستگی از جمله مهمترین ناترازیها و البته حل این معضلات بزرگ که حاصل چندین دهه عملکرد اقتصادی است نیازمند اتخاذ تصمیمات سخت در حوزه حکمرانی و باور جدی مجموعه کلان و سیاسی کشور و فراتر از قوه مجریه است. البته در ادبیات اقتصادی ناظر بر تورم و پارادیم اقتصادی قابل بررسی نیز باید گفت: فعالان اقتصادی ثروت خود را بین داراییهای مختلف، تخصیص مجدد خواهند داد؛ کینز معتقد بود سیاستهای پولی حربه قابل اطمینانی برای مبارزه با رکود اقتصادی و بیکاری نیست و در نتیجه سیاست مالی بر سیاست پولی اولویت دارد. اما به نظر فریدمن اشتباه کینز از این عامل ناشی میشد که انتخاب افراد را به نگهداری پول یا خرید اوراق قرضه محدود میساخت و به همین دلیل از تاثیرات مستقیم حجم پول بر تقاضای سایر کالاها غافل ماند.

در مقابل فریدمن اعتقاد دارد که تغییرات حجم پول از یک کانال مستقیم به غیر از مسیر غیرمستقیم نرخ بهره بر عملکرد اقتصادی و درآمد اسمی اثر خواهد گذارد؛ از نظر فریدمن، مساله مهم این است که افراد بخشی از ثروت خود را به صورت پول نقد نگهداری میکنند؛ اما آنچه در نگهداری پول مهم است، مبلغ اسمی آن نیست، بلکه مردم در نگهداری پول متوجه موجودی واقعی پول نگهداری شده نزد خود هستند. مردم سماجت فوقالعادهای نسبت به قدرت خریدی که مایل به نگهداری آن هستند، از خود نشان میدهند و به سختی حاضرند که در آن تغییری به وجود آورند، مگر اینکه انگیزه مهمی برای آنها پدید آید. اگر حجم پول افزایش یابد، مردم سعی خواهند کرد تا قدرت خرید اضافی را خرج کنند و بار دیگر موجودی واقعی مطلوب خود را از پول نگهداری نمایند.

در الگوهای کینزی مردم پولهای اضافی خود را صرف خرید اوراق قرضه نموده که منجر به افزایش قیمت اوراق قرضه و کاهش نرخ بهره خواهد گشت که این امر میتواند منجر به افزایش سرمایهگذاری و تولید ملی شود؛ اما در الگوی فریدمن مردم پول اضافی خود را علاوهبر خرید داراییهای مالی، به خرید داراییهای دیگر مانند زمین و مسکن و سایر کالاها مانند خودرو، یخچال، لباس و ... تخصیص میدهند؛ باید توجه کرد که خرج پولهای اضافی توسط بعضی از مردم به عنوان خریدار، منجر به افزایش موجودی پول افراد دیگر به عنوان فروشنده خواهد شد، اما ادامه این فرآیند در نهایت به تعدیل موجودی پول واقعی مردم و تعادل مجدد خواهد شد.

فریدمن معتقد است، این که فرآیند تعدیل چه مسیری را طی خواهد کردد، تا حد زیادی به وضعیت اولیه اقتصاد مربوط است. اگر اقتصاد در وضعیت اشتغال کامل یا نزدیک به اشتغال کامل باشد، با افزایش سطح عمومی قیمتها، موجودی واقعی پول نگهداری شده توسط مردم با وجود اینکه موجودی اسمی پول افزایش یافته است، به مقدار موجودی واقعی مطلوب و تعادلی پول میل میکند؛ در چنین شرایطی، افزایش سطح قیمتها منجر به افزایش تقاضای ماندههای اسمی پول (در عین ثبات ماندههای واقعی پول) و برقراری تعادل مجدد در بازار پول میشود. اما اگر اشتغال در شرایط پایینتر از اشتغال کامل باشد، مانده تقاضای اسمی پول هم به دلیل افزایش تولید و درآمد واقعی و هم به دلیل افزایش سطح قیمتها افزایش یافته و در نهایت تعادل مجدد در بازار پول برقرار خواهد شد. بر این اساس در کوتاهمدت، زمان اثر تغییر حجم پول بر عملکرد اقتصادی متغیر است و در بلندمدت تغییرات حجم پول منجر به تغییرات نرخ تورم میشود، بنابراین توصیه سیاستی مکتب پولی، قاعده رشد ثابت حجم پولی است.

سیاستهای پولی مخرب و ایجاد کننده تورم موجب ذوب دارایی مردم میشود

تورم از جمله شاخصهای اقتصاد کلان است و تقلیل موضوع به نقش مردم به عنوان سوداگر و سودجو و خرید و احتکار، تقلیل و ساده انگاری موضوع اقتصاد کلان در ساحت اقتصاد خرد است.

سیاستهای پولی مخرب و ایجاد کننده جریانهای تورمی موجب ذوب دارایی مردم میشود و مردم برای حفظ قدرت خرید و ارز سبد دارایی خود ناگزیر به مراجعه به هر بازار دارای کمبود شده بلکه از آسیبهای ناشی از جریانهای تورمی مصون بمانند. البته نه اینکه مردم هیچ نقشی در بهبود اوضاع نداشته باشند.

مهمترین گام قابل برداشت توسط مردم مهار انتظارات تورمی است

مهمترین گام قابل برداشت توسط مردم مهار انتظارات تورمی است که البته این نیز باز در گرو اعتماد مردم به سیاستهای اقتصادی دولت و همراهی با این سیاستها است که ایجاد این باور و همراه کردن مردم و مهار انتظارات تورمی در گرو تعامل رسانهای صریح و صحیح و صادقانه دولت با مردم است.

جلب همراهی مردم با شعار میسر نمیشود

سادهترین مثال این همراهی دوران دفاع مقدس و همراهی همه جانبه مردم با دولت در حفظ کشور است. شما مردم را متقاعد کنید باور کنید با شما برای حفظ کشور در این دوران جنگ اقتصادی همراه خواهند شد و این همراهی در همین ابتدا همزمان نیازمند مشاهده اقدام عملی دولت برای مبارزه با فساد اقتصادی و پدیده آقازادهها و ... و توزیع رانت در اقتصاد است.

باید از این تفکر که ثروت را از زیر خاک بیرون بکشیم و بفروشیم فاصله گرفته و بکوشیم تا برای ایجاد رفاه باید ثروت خلق کنیم

این همراهی با شعار میسر نمیشود. مردم باید عزم جدی شما را ببینند و باور کنند. باید با مردم صادقانه در مورد مسائل جدی اقتصادی و کشور گفتگو کنید. سکوت و جلوگیری از انتشار حقایق اقتصادی و آمارها راهگشا نیست. البته این موارد مربوط به کوتاه مدت است و داستان اصلاح اقتصاد و مهار تورم در بلندمدت، موضوعی بالادستی و خارج از حوزه اقتصاد است که ریشه در نگاه فرهنگی و رفتاری و اجتماعی بین نسلی دارد. تقریبا اندکی بیش از ۱۱۲ سال از کشف نفت در ایران و ورود این متغیر در اقتصاد کشور میگذرد. باید از این تفکر که ثروت را از زیر خاک بیرون کشیده و ثروت بین نسلی را به عنوان درآمد جاری مصرف کنیم فاصله گرفته و بکوشیم تا ثروت خلق کنیم و از رفاه ناشی از ثروت خلق شده بهره ببریم؛ به عبارتی بجای صرف رانت منابع طبیعی به عنوان درامد جاری، این ثروت را فقط برای بهبود زیرساختها و بهبود اقتصاد بین نسلی در مسیر توسعه صرف کنیم.

مثالی برای شما بیان میکنم. در ادبیات فارسی شما برای مفهوم بدست آوردن ثروت و درآمد، واژه «پول در آوردن» را به کار میبریم. بله ما فقط بلدیم پول را دربیاوریم. حال آنکه در ادبیات آنگلوساکسون برای این مفهوم، واژه پول ساختن (Money Making) را به کار میبرند. در زبان عربی هم واژه دستیابی به مال و ثروت (الحصول على المال) و در زبان آلمانی عبارت (Geld Machen) را به کار میبرند. در سایر زبانها نیز واژههایی قریب به ساختن یا همان خلق ارزش را بکار میبرند و ساختن یا خلق ارزش یا پول، یعنی همان تولید. به عبارت دیگر در بلندمدت همه ما مردم باید تلاش کنیم و رونق تولید حقیقی تنها راه اصلاح اقتصاد و بهبود سطح رفاه و پوشش مازاد تقاضا و به تعادل رساندن اقتصاد کلان است.

منبع: خبرگزاری تسنیم

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

نوآوری و بهرهوری؛ ستونهای توسعه پایدار ایران

فعالیت «بورینیا» لهستان تا سال ۲۰۴۲ تضمین شد

سبزترین گام صنعت فولاد کشور

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تشریح چند چالش اساسی در مسیر توسعه صنایع معدنی کشور

معامله ۲۹۴ هزار تن محصول در تالار صادراتی بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

یک هفته با بورس کالا

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد