از فواید سه گانه تثبیت نرخ بهره بین بانکی برای بورس تا بایدهای بانک مرکزی

به گزارش میمتالز، با توجه به این حساسیت نسبت به نرخ بهره بین بانکی وزیر اقتصاد در بسته پیشنهادی ۱۰ بندی خود که به تصویب ستادهماهنگی اقتصادی دولت رسید، در یکی از بندها به صراحت از تثبیت نرخ بهره زیر ۲۰ درصد تأکید کرده است. از این رو در ادامه این گزارش به تبیین ارتباط بین نرخ بهره بین بانکی و بازار سرمایه و نیز اقدامات نظارتی که بانک مرکزی باید در جهت کنترل متغیرهای پولی انجام دهد، پرداخته میشود.

پیشرانهای نرخ بهره بین بانکی در بازار پول چه میگویند؟

عواملی که میتواند نرخ بهره بین بانکی را دچار نوسان کند از ترازنامه نظام بانکی قابل ردیابی است، در همین راستا ترازنامه ۶ ماهه نظام بانکی منتهی به شهریورماه ۱۴۰۰ نشان میدهد که:

۱. سپردههای بانکی رشد ۱۷.۴ درصدی داشتند: بدین معنا که نیاز بانکها به ذخائر (پایه پولی) جهت بهرهمندی به عنوان سپردههای قانونی بیشتر شده است.

۲. سپردههای بانکها نزد بانک مرکزی به کمترین مقدار در ۲ سال اخیر رسیده است: این گزاره هم به معنای کاهش میزان ذخائر مازاد و احتیاطی بانکها به دلیل افزایش نیاز بانکها به ذخائرشان است.

۳. بدهی بانکها به بانک مرکزی رشد ۹ درصدی داشته است: این هم به معنای فقدان وجود ذخائر اضافی و ناگزیر شدن بانکها به اضافه برداشت و بهره مندی بیش از مقدار موجودی شان از ذخائرشان نزد بانک مرکزی است.

۴. اوراق هم در ترازنامه بانکی رشدی ۴ درصدی داشته است که باتوجه به لزوم وجود ذخائر مازاد بانکها برای خرید این اوراق، عملاً منجر به کاهش میزان ذخائر بانکها برای بهره مندی در بازار بین بانکی توسط آنها میشود.

از طرفی بانک مرکزی با افزایش مدت زمان تسویه ریپو (توافقات بازخرید میان بانک مرکزی و بانکها) در بازار بین بانکی، عملا بر کمبود ذخائر در بازار بین بانکی صحه گذاشت.

در مجموع این ۵ گزاره و حرکت هماهنگ میان این ۵ داده بیانگر کمبود ذخائر در بازار بین بانکی است و درحالت طبیعی بانکها را ناگزیر به افزایش احتمالا جهشی نرخ بهره بین بانکی و به تبع آن افزایش نرخ سود سپردهها و نرخ بهره تسهیلات میکند.

اما...

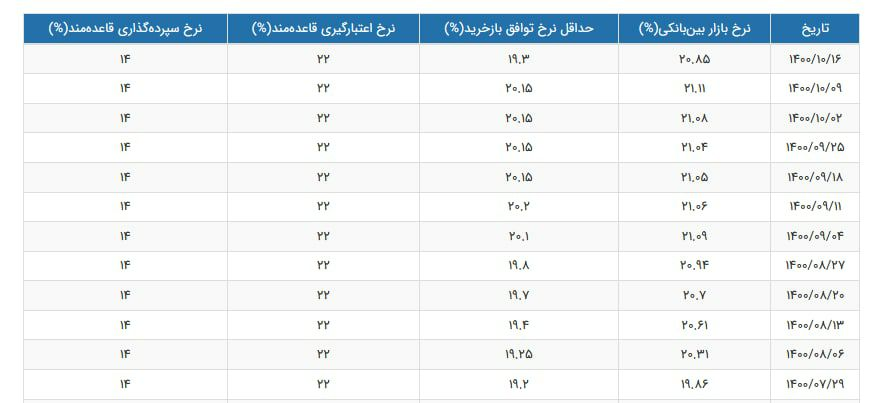

بانک مرکزی در طی چند ماه اخیر در مجموع با تزریق یک طرفه ذخائر به بازار بین بانکی و حتی تمدید زمان تسویه توافقات بازخرید با بانکها، تلاش کرده است تا نرخ بهره بین بانکی را حوالی عدد ۲۰ درصد نگه دارد.

آمارها نشان میدهد در بازه زمانی ۷ ماه منتهی به مهرماه سال جاری، بانک مرکزی در مجموع ۷۰ هزار میلیارد تومان ذخائر به صورت خالص به بازار بین بانکی تزریق کرده است.

در جدول ذیل نیز میتوان مشاهده کرد که نرخ بهره بین بانکی بعد از آنکه چند هفته در نرخهای بیش از ۲۱ درصد قرار داشت، در هفته اخیر بازهم به کمتر از این عدد رسیده است.

چرا تثبیت نرخ بهره بین بانکی موجب کمک به بازار سرمایه میشود؟

تثبیت نرخ بهره بین بانکی از سه جهت به رشد بازار سرمایه کمک میکند:

موجب تثبیت نرخ سود سپردههای مدت دار بانکی و ممانعت از افزایش آن و در نتیجه رفع سایه نگرانی ناشی از "فرار نقدینگی از بازار سرمایه به سمت بازار پول (سپردههای مدتدار بانکی) " میشود.

موجب تثبیت نرخ سود تسهیلات بانکی و در نتیجه کاهش هزینههای تأمین مالی بخشهای واقعی اقتصاد کشور میشود.

موجب کفایت ذخائر بانکها و افزایش قدرت آنها برای تقویت اعتباری واسطهها و نهادهای مالی بازار سرمایه میشود.

بانک مرکزی چگونه میتواند به پایدار سازی نرخهای بهره کمک کند؟

از آنجا که این نگرانی پدیدار شده است که تزریق ذخائر توسط بانک مرکزی در راستای نگهداشت نرخ بهره بین بانکی در نهایت به اضافه برداشت و افزایش جهشی پایه پولی و در نهایت بروز تورم منجر شود بنابراین بانک مرکزی باید با انجام برخی اقدامات مکمل باید مانع بروز این رخداد شود. از جمله این اقدامات مکمل میتواند به موارد ذیل اشاره کرد:

- تدوین برنامههای دقیق هدایت اعتبار به سمت بخشهای واقعی اقتصاد کشور

- سقف گذاری بر رشد ترازنامههای بانکی و ضمایت اجرایی برای اعمال آن

- واقعی سازی و مدیریت تسهیلات تکلیفی و ترجیحی متناسب با شرایط پولی کشور

- شفاف سازی تسهیلات کلان

- استقرار نظام جامع اعتبار سنجی مشتریان

- اصلاح ضوابط ثبت نکول (تسهیلاتی که سررسیدشان گذشته است)

- اصلاح نظام وجه التزام

- تهاتر بدهی بدهکاران بزرگ بانکی با سپردهها و سایر داراییهای آنها

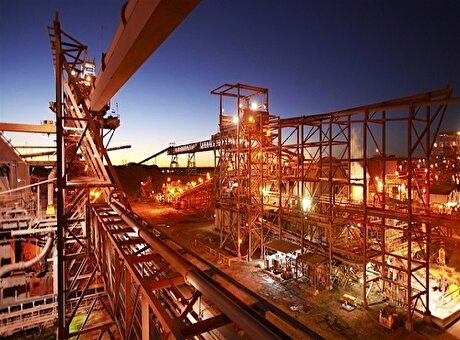

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

توقف یک ماهه عرضه گندله در بورس کالا

کاهش ۴ درصدی حجم صادرات آهن و فولاد ایران/ جزئیات تحلیلی صادرات زنجیره فولاد در بهار امسال

دبیر ستاد تسهیل و رفع موانع تولید کشور منصوب شد

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۳.۰۰۰ (سه هزار) تن فروسیلیکومنگنز شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۲-۰۴-ک-م

آگهی مناقصه عمومی دو مرحلهای "خرید ۲۰۰۰ (دو هزار) تن فروسیلیسیوم شرکت جهان فولاد سیرجان" - شماره مناقصه: ۴۷-۰۴-ک-م

معارفه مدیران جدید سازمان زمینشناسی و اکتشافات معدنی کشور

برگزاری جلسه توجیهی مناقصه عمومی پروژه احداث نیروگاه خورشیدی ۴۰ مگاواتی در شرکت آهن و فولاد ارفع

گامی بلند در توسعه انرژیهای پاک/ پیشتاز در اجرای پروژههای کلان ملی

تأمینکنندگان برتر میلگرد در ۴ ماهه ابتدایی سال ۱۴۰۴/ هر شرکت چقدر از نیاز داخلی به میلگرد را تامین کرده است؟

سواد دیجیتال: قلب تپنده روابط عمومی مدرن

معدن؛ پیشران توسعه و ضامن ثبات اقتصادی کشور

نجات در کانادا، مرگ در بغلان

صعود معدنیها در سراشیبی صنعت

زنگ هشدار دوباره برای فولاد اروپا

جهش بزرگ روی نقشه زمینشناسی

سود فولاد آب رفت؛ زنگ خطر سرمایهگذاری

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

صعود معدنیها در سراشیبی صنعت

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

بازار سرمایه در چنبره بیاعتمادی و ریسکهای سیاسی/ هفتمین روز پیاپی منفی بورس با خروج گسترده نقدینگی حقیقی