سه هفته تردید حقیقیها

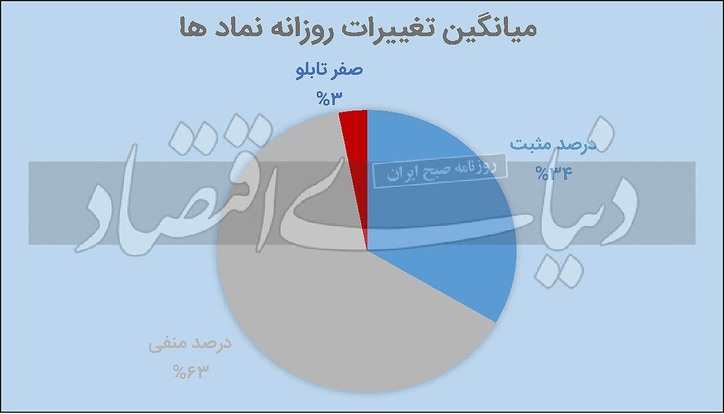

به گزارش میمتالز، میانگین تغییرات روزانه در هفته گذشته نیز ۹۳/ ۰ درصد برآورد میشود. تمایلات معامله گری بورسبازان در هفتهای که سپری شد بیشتر سمت و سوی عرضه داشت؛ بهگونهای که عدمچشم انداز مثبت از آینده معاملات سهام خود را در موقعیتهای فروش از سوی سرمایه گذاران به تصویر کشید. چربش حجم عرضه کنندگان سهام دربرابر متقاضیان نیز در حالی تشدید شد که از ابتدای نخستین روز معاملاتی در بهمن ماه همزمان با شکل گیری موج تازهای از انتشار گزارشهای عملکرد ۹ماهه شرکتها روی سامانه کدال شاهد آن بودیم. در این میان شاخص هموزن که از تمام نمادهای معاملاتی به یک میزان تاثیر میپذیرد در هفته منتهی به ۵ بهمن ماه افت ۶/ ۲ درصدی را نمایش داد. به روایت آمار شرکتهای کوچک و متوسط نیز هرچند موفق به کسب بازدهی مثبت نشدند، اما در نهایت افت بهمراتب کمتری را نسبت به بزرگان بورس تجربه کردند. میانگین تغییرات روزانه این معیار بورسی در هفته گذشته از رقم ۵۲/ ۰ درصد منفی حکایت دارد.

کاهش انگیزه متقاضیان

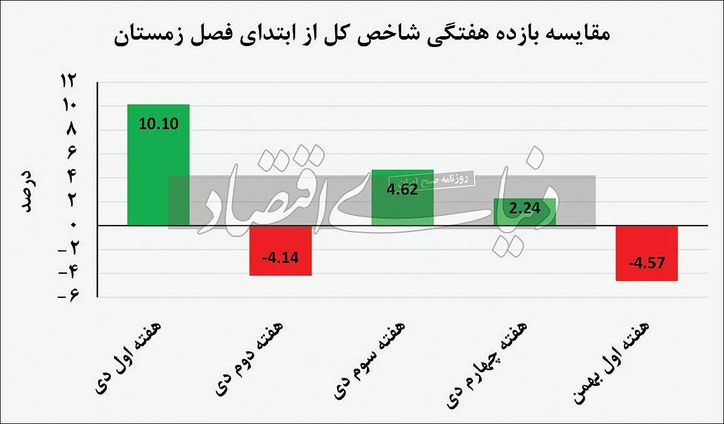

مروری بر جریان بازدهی شاخصکل بورس تهران طی چند هفته گذشته نیز حاکی از آن است که در نخستین هفته دی ماه نماگر اصلی ۱/ ۱۰درصد افزایش یافت که بیشترین میزان بازدهی هفتگی شاخص از هفته منتهی به ۱۸ آبان ماه تا موعد مذکور بودهاست، درحالیکه بدترین عملکرد زمستان تا پیش از این در دومین هفته دی با منفی ۱۴/ ۴درصد گزارش شده بود، در این هفته این رقم به منفی ۵۷/ ۴ درصد رسیده که نشان از کاهش انگیزه متقاضیان سهام دارد. بهعبارت دیگر هفته سوم و چهارم دی ماه بازدهی شاخصکل مثبت بود. به هر روی ارزیابی ارزش معاملات خرد از ابتدای فصل زمستان تاکنون حاکی از آن است که در ۵ دی ماه این معیار بورسی در بیشترین سطح، رقم ۷هزار و ۳۲۱میلیاردتومان قرار داشت. در حالحاضر، اما با توجه به افزایش میل معاملهگران بورسی بهفروش سهام، ارزش معاملات خرد بورس تا سطح ۳هزار و ۷۸۴میلیاردتومان عقب نشینی کردهاست. بهعبارتی دیگر در هفتهای که گذشت کمترین مقدار از ۳۰ آذر ماه ۱۴۰۱ تاکنون در این معیار بهثبت رسید. میانگین هفتگی ارزش معاملات خرد در سطحی بالغ بر ۵هزار و ۴۲۳میلیاردتومان برآورد میشود که اکنون سومین هفته متوالی است که با کاهش همراه بودهاست. از طرفی پس از ۱۳ روز معاملاتی ارزش کل بازار، در آخرین روز دادوستدها در بورس اوراقبهادار تهران به ارقامی کمتر از ۶هزار همت افت پیدا کرد. به روایت آمار در هفتهای که سپری شد ۷ صنعت شاهد ورود پول و ۳۲ صنعت خروج پول حقیقی را تجربه کردند. نگاهی دقیقتر به رفتوآمدهای بورسی نیز نشان میدهد، میانگین خروج پول بهصورت هفتگی در سطحی بالغ بر ۵۵۶میلیاردتومان قرار دارد؛ بهعبارتی بیشترین میزان میانگین خروج پول هفتگی امسال با ۵۷۷میلیارد تومان مربوط به هفته منتهی به ۲۱ مهر ماه سال۱۴۰۰ بوده، یعنی پس از ۶۸ هفته (۱۷ ماه) رقم مذکور بهثبت رسیده است.

نامه بودجهای بورس

اخیرا تصویر نامهای از سوی رئیس کمیسیون اقتصادی به وزیر اقتصاد منتشرشده که در آن پیشنهادهایی در جهت اعمال در تدوین لایحه بودجه۱۴۰۲ از سوی مجلس و سازمان بورس به وزارت اقتصاد مطرح شدهاست. حال با توجه به اینکه دولت در قبال پیشنهادهای اقتصادی که انتفاع جامعه سرمایه گذاران بورسی را بههمراه دارد تا حدودی منفعل عمل کرده از چنین نامهای رونمایی میشود که تاریخ آن مربوط به نیمه آذر ماه است. اکنون که کلیات بودجهدر مجلس به تصویب رسیده و کمیسیونها موظف به بررسی دقیق جزئیات این مهم هستند، بهنظر میرسد که نوبت بهارستان نشینان است تا در چنین برههای از مواضع بازار سرمایه صیانت کنند. سقف ۴هزارتومانی گاز خوراک پتروشیمی ها، خروج صنعت خودرو از قیمتگذاری دستوری و ضرورت عرضه ۵۰درصدی محصولات پر تیراژ در بورسکالا، الزام دولت به جبران خسارات ناشی از قطعی گاز، برق و قیمتگذاری دستوری و ... از نکات حائزاهمیت برای جامعه سرمایه گذاران محسوب میشود که در نامه ارسالی اشاره شدهاست. در صورت موافقت کمیسیونها با پیشنهادات مذکور طبعا میتوان شاهد برگشت ورق بازار سهام بود.

شوک خودرویی بازار

به باور صاحبنظران بورسی در هفتهای که سپریشد شوک دیگری که توانست جریان معاملات بورس تهران را تا حدودی تحتتاثیر قرار دهد به رویدادهای اخیر صنعت خودرو و ساخت قطعات بازمیگردد. انتشار نامه شورای رقابت مبنیبر توقف عرضه خودرو در بورسکالا موضوعی بود که مطرح شد. این مهم در ادامه توانست یک هراس تمامعیار بین معاملهگران خودرویی ایجاد کند، تشکیل صفوف سنگین فروش در معاملات بازار سهام از سوی گروه خودرویی و سرایت به سایر صنایع و شرکتها از جمله مواردی بود که توانست جریان معاملات بازار سهام را با انحراف مواجه کند. در این میان سازمان بورس و اوراقبهادار نیز در واکنشی زودهنگام مانع از ایجاد اخلال در حوزه عرضه شفاف خودرو در بورسکالای ایران شد و تا حدودی زمینه بازگشت برای آرامش به صنعت مذکور فراهم شد.

تعمیق شکاف بازدهی

آنچه که پیداست، اکنون قیمت سهام صنایع و شرکتها همچنان نسبت به سایر بازارهای مالی کمتر ارزیابی میشود. به هر ترتیب تغییر راهبرد معاملهگران بورس و تعمیق شکاف بازدهی بازار سرمایه نسبت به سایر بازارهای مالی در حالی بیشتر شده که سیاست تثبیتی نرخ نیمایی ۲۸هزار و ۵۰۰تومانی روی کار آمد. در توضیح تبعات آن نیز باید توجه داشت که حاشیه سود شرکتها در پی چنین موضع گیری از سوی بانکمرکزی با کاهش چشمگیری مواجه شد و فضای رانتی با محوریت قانون برای بخشی از ذینفعان در سایه هموار شد.

تاثیر گذاری گزارشهای ۹ماهه

عملکرد ضعیفتر از انتظار شرکتها در گزارشهای ۹ ماهه که از ابتدای ماهجاری در خروجی سامانه جامع اطلاعرسانی ناشران نمایان شد نیز به وضعیت ناپایدار بازار سهام دامن زد. هرچند همچنان گزارشها در حال انتشار هستند، اما برآورد و انتظارات نسبت به مابقی شرکتها نیز منفی است. آنطور که بهنظر میرسد احیای اقتصاد چین توام با تشکیل تقاضا برای نفت در بازارهای جهانی در کنار بهبود وضعیت کامودیتیها نیز نتوانست به گزارشهای عملکرد شرکتها نفوذ کند.

چرایی واگرایی بورس و سایر بازارهای مالی

در وضعیت کنونی واگرایی بورس و سایر بازارهای مالی در قالب اعداد و ارقام برای فعالان اقتصادی بهوضوح نمایان است. اینکه چرا با وجود تورم ۵۰درصدی، در جریان خرید و فروش سهام در بازار سرمایه شاهد نزولهای پیدرپی هستیم، اما در مقابل بخشهای غیرمولد همچون اسکناس آمریکایی، مسکن، طلا، خودرو عمدتا بهطور روزانه با افزایش همراه هستند نیز قابلتامل است. پاسخ به این مهم را میتوان در تعدد ریسک، ابعاد اقتصادی و سیاسی جستوجو کرد. اینکه سیاستگذار دستدرازی به حاشیه سود صنایع و شرکتها را در قالب بودجه سال۱۴۰۲ پیگیری میکند و بهدنبال تامین منابع مالی خود از طریق افزایش نرخ خوراک پتروشیمیها یا سوخت سایر صنایع بوده نیز میتواند به جاماندگی بورس از تورم و حتی نسبت به بازدهی سایر بازارهای مالی نیز ارتباط پیدا کند. از سویی حذف معافیتهای مالیاتی و اتخاذ رویکردی مبنیبر اخذ عوارض صادراتی از مواد خام و نیمهخام دیگر موضوعی است که میتواند سودآوری فعالان بخش مولد اقتصاد کشور را نشانه رود. سیاست بانکها در حوزه نرخ سود نیز جالب بهنظر میرسد، با اینکه نرخ ۲۱درصدی بهعنوان سقف از سوی بانکمرکزی مطرح بوده، اما در این میان بانکهایی هستند که به مشتریان اعداد و ارقام بالاتری را پیشنهاد میدهند. در چنین شرایطی طبعا انگیزه برای تزریق منابع به بازار سهام کاهش پیدا میکند.

واگذاری بلوک سهام سرخابی

از دیگر رویدادهای حائزاهمیت هفته گذشته به تصویب واگذاری بلوک ۵۱درصدی سرخابیها در اسفند ماه میتوان اشاره کرد. بر اساس این مهم خریداران میتوانند بهصورت نقدی با پرداخت رقمی بالغ بر ۵۴۰میلیارد تومان برای پرسپولیس و ۴۶۰میلیاردتومان برای استقلال، مالکیت و کنترل باشگاهها را در اختیار بگیرند. با توجه به تنفس درنظر گرفته شده (تقریبا ۲ سال) در این بازه زمانی

هیچ گونه پرداختی برای خریدار وجود نخواهد داشت و در ادامه اقساط ۶ماهه در ۶سال به شرکت سپرده گذار پرداخت خواهد شد.

منبع: دنیای اقتصاد

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تشریح چند چالش اساسی در مسیر توسعه صنایع معدنی کشور

معامله ۲۹۴ هزار تن محصول در تالار صادراتی بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

یک هفته با بورس کالا

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد