تقاضای فلز سرخ صعودی میشود

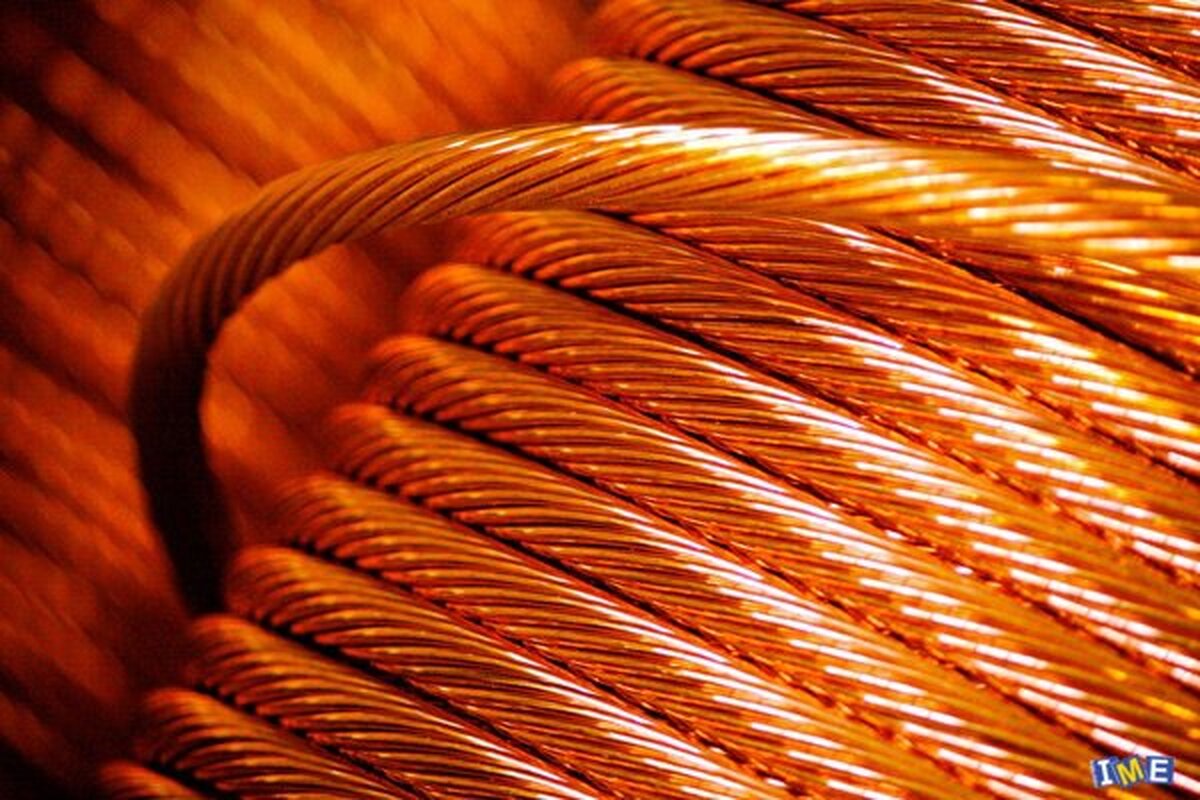

به گزارش میمتالز، باید گفت تقاضای مس معدنی و تصفیه شده روند کاملا صعودی خواهد داشت و در سال ۲۰۳۴ به ترتیب به ۲/۲۶ و ۶/۳۱ میلیون تن خواهد رسید. پیشبینی کسری عرضه قابل ملاحظه مس در بازار جهانی از رشد قیمت حمایت خواهد کرد و انتظار میرود قیمت مس در روندی صعودی طی پنج سال آتی، سطوح قیمتی ۱۱ و ۱۲هزار دلار بر تن را در هم بشکند.

اقتصاد جهانی از سال ۲۰۲۰ در پی سیاست پولی انبساطی بانکهای مرکزی برای ایجاد رونق اقتصادی و جلوگیری از رکود درگیر تورم شد؛ به گونهای که میانگین جهانی نرخ تورم قیمتی کالا و خدمات طی سال ۲۰۲۲ به حداکثر یک دهه اخیر برابر با ۸ درصد رسید. از اواسط سال ۲۰۲۲، بانکهای مرکزی اکثر کشورها به ویژه اقتصادهای بزرگ و مهم با هدف مهار تورم اقدام به اجرای سیاست پولی انقباضی کردند و از همان سال، نرخ رشد اقتصاد جهانی از بالای ۶ درصد در سال ۲۰۲۱ به حدود ۳ درصد کاهش پیدا کرد و در سال ۲۰۲۳ نیز به ۷/۲ درصد رسید.

اگر چه نرخ رشد اقتصاد جهانی در دوران پساکووید مطلوب به نظر میرسد و پیشبینی صندوق بینالمللی پول از رشد اقتصادی طی سالهای ۲۰۲۴ تا ۲۰۲۸ با نرخ بالای ۳ درصد بوده، اما اقتصاد جهانی همچنان درگیر رکود است و با تکیه صرف بر نرخ رشد تولید ناخالص داخلی نمیتوان از بازیابی اقتصادی دوران پساکووید اطمینان حاصل کرد. تغییرات و رویدادهایی که جهان به ویژه چین در دوران کووید تجربه کرد، تحلیل چشمانداز اقتصاد کلان و بازار کامودیتیها را بیش از پیش پیچیده کرده است.

با شیوع همهگیری در سال ۲۰۲۰ و آغاز محدودیتهای تردد (چه داخلی و چه بینالمللی) و قرنطینهها، برخی روندها و تغییرات در مقیاس جهانی تسریع شد. یکی از این روندها، چابکسازی سازمانها برای ارتقای سطح هوشمندی استراتژیک بود؛ به این معنا که سازمانها در مقابل تغییرات نظیر بحرانها، از قدرت درک تغییر و تحلیل آن برخوردار شوند و با بررسی جایگاه خود در شرایط پیش رو و تدوین و اجرای سریع اقداماتی با هدف رفع نقاط ضعف و مقابله با تهدیدها یا بهرهمندی از فرصتها و حفظ و ارتقای نقاط قوت خود به بقا و البته رشد سازمان کمک کنند.

به طور کلی، دستاوردهای مثبتی نظیر چابکسازی در دوران کووید باعث شد تا اقتصاد جهانی نسبت به کاهش قابل ملاحظه نقدینگی و رکود اقتصادی ناشی از آن در دوران پساکووید تابآوری داشته باشد، از طرفی تغییر رفتار مصرفکنندگان نیز سبب شده تا رشد اقتصادی معطوف به بخش خدمات باشد و بخش صنعت و ساخت و تولید به گل رکود بنشیند.

تغییر رفتار مصرفکنندگان و تمایل بیشتر به مصرف خدمات تحت تاثیر افت شاخص اعتماد، نشات گرفته از رکودی است که با نکول و ورشکستگی شرکتهای بزرگ ساختمانی در چین آغاز شد و شدت پیدا کرد. رشد سریع نرخ تورم طی سالهای ۲۰۲۱ و ۲۰۲۲ سبب شد تا شرکتهای ساختمانی چینی قادر به تکمیل پروژههای پیشفروش شده خود با قیمتهای جدید کامودیتیها نباشند، با توجه به جایگاه ویژه بخش ساختوساز در تولید ناخالص داخلی چین و عدم انجام تعهدات شرکتهای ساختمانی (محرک برنامه اقتصادی دولت برای تغییر تمرکز از ساختوساز به ساخت و تولید) شاخص اعتماد در چین افت پیدا کرد و رکود از بخش ساختوساز به سایر بخشها به ویژه ساخت و تولید نیز تسری پیدا کرد.

رکود تقاضا در چین به عنوان دومین اقتصاد بزرگ جهان و بزرگترین مصرفکننده اکثر کامودیتیها، بر سایر اقتصادها نیز سایه افکند. مطالعه شاخص جهانی مدیران خرید در دو بخش ساخت و تولید و خدمات نشان میدهد که بخش ساخت و تولید از سال ۲۰۲۳ تاکنون حولوحوش رقم ۵۰، یعنی نه رشد و نه افت، در نوسان بوده است، در حالی که بخش خدمات در این مدت، علاوه بر ثبت رشد قابل ملاحظه، در سطوح بالای ۵۰ یعنی رشد تثبیت شده است. مقایسه این شاخص در دو بخش مذکور، نه تنها بیانگر سرایت ویروس رکود چین به سایر بازارهاست بلکه تغییر رفتار مصرفکنندگان به سوی خدمات را به تصویر میکشد.

بررسی تغییر پارادایمهای بازار در جهان نشان دهنده دستوپنجه نرم کردن بخش ساخت و تولید با چالشهایی، چون محدودیت دسترسی به نقدینگی، رکود تقاضا و سطوح بالای موجودی انبار برخی کامودیتیهاست. کامودیتیهایی که نرخ تورم قیمت آنها، ماههاست به زیر نرخ هدف (۲ درصد) افت پیدا کرده، اما قربانی تورم بالای خدمات در تصمیمگیریهای سیاست پولی بانکهای مرکزی شدهاند.

به بیان دیگر، با توجه به اهمیت بازیابی اقتصاد چین در رشد اقتصاد جهانی، اثربخشی برنامه دولتی این کشور برای تغییر موتور محرک رشد اقتصادی از ساختوساز به ساخت و تولید، کلید رهایی از بحران کنونی است.

در صورت تحقق و کارآمدی برنامه جدید دولت چین انتظار میرود اقتصاد آن دوباره به نرخ رشدهای قابل ملاحظه خود بازگردد. این در حالی است که افزایش میزان بدهی دولت، ناکارآمدی سیاست پولی انبساطی برای حمایت از بخش املاک، رکود ساختوساز و معاملات املاک و افت شاخص اعتماد مصرفکننده از داخل و تشدید تنشهای تجاری علیه صادرات محصولات چینی مهمترین ریسکهای ممانعت از تحقق این پیشبینی است.

بر این اساس، چشمانداز بازار کامودیتیها اگرچه تحت تاثیر رشد اقتصادی است، اما با توجه به رکود ساختوساز، به طور مشخص از رشد بخش ساخت و تولید تاثیر خواهد پذیرفت، در نتیجه پیشبینی رشد قیمت کامودیتیها در آینده کوتاهمدت (طی دو فصل آتی) عمدتا از محل تغییر سیاست پولی بانکهای مرکزی و افت ارزش پول به ویژه دلار خواهد بود، در حالی که چشمانداز میانمدت (طی دو تا سه سال آتی) بازار کالا همچنان با ریسک تداوم رکود اقتصادی چین و سطوح پایین تقاضا دست به گریبان خواهد بود.

اثر تسریع اجرای سیاست پاک توسط اقتصادهای بزرگ در بخش عرضه این گونه است که تکنولوژیهای آلاینده و انرژیبری، چون فولادسازی به روش کورهبلند و ذوب آلومینیوم جای خود را به تکنولوژیها و فرآیندهای مبتنی بر انرژیهای پاک خواهد داد، از این رو نه تنها عرضه کامودیتیها با احتمال افت همراه خواهد بود بلکه هزینه تولید نیز افزایش خواهد یافت.

اجرای سیاست مذکور در بخش تقاضا به نحوی است که با احداث نیروگاههای انرژی تجدیدپذیری، چون خورشیدی و بادی یا گسترش نفوذ خودروهای برقی، تقاضای برخی کامودیتیها نظیر فلزات پایه و باتری را بیش از پیش خواهد کرد؛ بنابراین انتظار میرود شکافی میان عرضه و تقاضای فلزاتی، چون مس، آلومینیوم، نیکل و لیتیوم در چشمانداز بلندمدت ایجاد شود که محرک رشد قیمت و توسعه سرمایهگذاری تولید جهت تامین نیاز بازار خواهد بود.

به طور نمونه، بازار جهانی مس تحت تاثیر کلانروندهای متعددی است که از مهمترین آنها میتوان به افت تولید معادن، رشد نفوذ خودروهای برقی و توسعه زیرساخت انرژیهای تجدیدپذیر اشاره کرد. مورد نخست جانب عرضه بازار مس را تحت تاثیر قرار میدهد و دو مورد آخر بر میزان تقاضای آن تاثیرگذار است.

از این رو پیشبینی میشود تولید از معادن موجود و پروژههای قطعی (پروژههایی که در فاز ساخت قرار دارند) از سال ۲۰۲۸ پس از ثبت رکورد تولید ۸/۲۴ میلیون تن، روند نزولی در پیش بگیرد. در مقابل، تقاضای مس معدنی و تصفیه شده روند کاملا صعودی خواهد داشت و در سال ۲۰۳۴ به ترتیب به ۲/۲۶ و ۶/۳۱ میلیون تن خواهد رسید.

پیشبینی کسری عرضه قابل ملاحظه مس در بازار جهانی از رشد قیمت حمایت خواهد کرد و انتظار میرود قیمت مس در روندی صعودی طی پنج سال آتی، سطوح قیمتی ۱۱ و ۱۲ هزار دلار بر تن را در هم بشکند و پشت سر بگذارد. ناگفته نماند که وقوع ریسکها و عدم قطعیتهایی که در بازار جهانی و اقتصاد کلان وجود دارد و برخی از آنها از نظر گذشت، روند آتی عرضه و تقاضا و به تبع آن پیشبینی قیمت کامودیتیها را نیز تحتالشعاع قرار خواهد داد. از این رو، چشمانداز میانمدت اقتصاد جهانی و بازار کامودیتی غرق در عدم قطعیتهایی است که پیشبینی رشد اقتصادی و تاثیر مثبت آن بر بازار کالا را تاریک و مبهم میکند.

مس ۱۰ هزار دلاری شد

بهای جهانی هر تن مس پس از ماهها انتظار فعالان بازار سرانجام به ۱۰ هزار دلار رسید که در این گزارش به چگونگی چهار رقمی شدن قیمت آن میپردازیم.

قیمت مس در آخر هفته با توجه به بسته حمایتی جدید چین برای بازار املاک از ۰۰۰/۱۰ دلار در هر تن عبور کرد. چین قصد دارد بازار املاک را تثبیت کند و خواستار کاهش نرخهای بهره به طور قاطع برای جلوگیری از سقوط این بازار شده است. چین در حال بررسی تزریق ۱۴۲میلیارد دلار سرمایه به بزرگترین بانکهای دولتی خود است. این اقدام پس از ارائه بزرگترین بسته حمایتی توسط بانک مرکزی از زمان همهگیری کووید ۱۹ صورت میگیرد که با هدف خارج کردن اقتصاد از فاز رکود و حرکت به سمت هدف رشد اقتصادی دولت طراحی شده است.

در حالی که دادهها نشان داد اقتصاد ایالات متحده پس از همهگیری به وضعیت بهتری از آنچه پیشبینی میشد بازگشته است، احساسات بازار بیشتر تقویت شد.

سیتیگروپ در یادداشتی اعلام کرد: ریسکهای سیاسی از سوی ایالات متحده چشمانداز فلزات پایه را تحت تاثیر قرار داده و همچنین بر زمانبندی بهبود رشد جهانی سایه افکنده است.

این بانک به نگرانیهایی درباره کاهش احتمالی در بازار کار ایالات متحده، نااطمینانی پیرامون انتخابات ریاستجمهوری آتی ایالات متحده و ضعف در تولید اشاره کرد.

گفتنی است اوایل این ماه، تحلیلگران بانک آمریکا (BofA) پیشبینی کردند که قیمت مس تا سال ۲۰۲۵ به بیش از ۰۰۰/۱۰ دلار در هر تن برسد. بانک آمریکا اعلام کرد که قیمت مس به دلیل تقاضای بالا، عرضه محدود و افزایش سرمایهگذاری در پروژههای انتقال انرژی همچنان قوی باقی خواهد ماند.

منبع: روزگار معدن

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تشریح چند چالش اساسی در مسیر توسعه صنایع معدنی کشور

معامله ۲۹۴ هزار تن محصول در تالار صادراتی بورس کالا

۱۰ شرکت برتر بورس کالا معرفی شدند

یک هفته با بورس کالا

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها