سهم بازار سرمایه از تولید طلا در ایران/ نگاهی به عملکرد صندوقهای طلا در بورس

به گزارش میمتالز، شرکت کارگزاری فیروزه آسیا، در گزارشی ضمن بررسی محرکهای بازار جهانی طلا و تحولات اخیر این بازار، به معرفی بازیگران صنعت تولید طلا در ایران و نقش شرکتها و ناشران بورسی در آن پرداخته و روند فعالیت صندوقهای طلا در بازار سرمایه را ارزیابی کرده است. در این گزارش، همچنین، پیشبینیهایی در خصوص مسیر آینده این فلز گرانبها ارائه شده است.

عوامل اثرگذار بر بازار طلا

طلا اغلب به عنوان یک محافظ در برابر تورم در نظر گرفته میشود. تورم زمانی رخ میدهد که سطح عمومی قیمتها بالا میرود و به همین ترتیب، قیمتها با کاهش ارزش دلار، افزایش مییابد. بنابراین، هنگامی که تورم افزایش مییابد، قیمت طلا نیز بالا میرود. نکته قابل توجه این است که اگر تورم با رشد اقتصادی همراه باشد، شرایط احتمالاً متفاوتتر خواهد بود؛ زیرا در این حالت، ترس سرمایهگذاران از کاهش ارزش پولشان کمتر خواهد بود و در این شرایط قیمت طلا بهصورت یکنواخت و بدون روند باقی میماند؛ چراکه بازده بالاتر سهام، اوراق قرضه و کالاهای معاملاتی، سرمایهها را به سمت خود جلب کرده و تقاضای جدیدی برای بازار طلا ایجاد نمیشود. تورمی باعث رشد قیمت طلا میشود که اولاً با رشد اقتصادی معقولی همراه نباشد و ثانیاً دوره آن آنقدر طولانی باشد که باعث ترس سرمایهگذاران شده و باعث شود فعالان در سایر بازارهای موازی به سمت سرمایهگذاری در بازار طلا پیش روند.

طلا از آنجایی که برخلاف اوراق قرضه و خزانه و همچنین سپردههای بانکی، سود ثابتی ندارد؛ بنابراین از این حیث در رقابت با این اوراق و سپردهها میباشد. زمانی که نرخ بهره بالا میرود، ارزش اوراق قرضه افزایش یافته و سرمایهگذاران اقدام به فروش طلا و خرید اوراق قرضه میکنند و در شرایط کاهش نرخ بهره، عکس این قضیه اتفاق میافتد.

در واقع میتوان گفت سیاست پولی فدرال رزرو، شاید بیشترین تاثیر را بر قیمت طلا داشته باشد. زمانی که بانک مرکزی در اجرای سیاست پولی انبساطی به بازخرید اوراق قرضه منتشر شده خود اقدام کند، این تصمیم باعث عرضه پول شده و مطابق با سازوکار عرضه و تقاضا، نرخ بهره پایین میآید که تاثیری مثبتی بر قیمت طلا خواهد داشت. در مقابل انتشار اوراق قرضه دولت به جمعآوری پول منجر شده و نرخهای بهره را افزایش میدهد که این مورد تاثیر منفی بر قیمت طلا خواهد داشت.

در آخر باید گفت گزارشهای فدرالرزرو اصولاً بر بازار طلا تاثیرگذار هستند. جلسات کمیته بازار آزاد فدرال (FOMC) هر ۶ هفته یکبار برگزار میشود و در آن وضعیت اقتصاد ایالات متحده آمریکا و آینده سیاستهای پولی مورد بحث قرار میگیرند. اگر این کمیته مواضعی در جهت افزایش نرخ بهره در آینده نزدیک بگیرد، بازار طلا به آن واکنش نشان میدهد و قیمت آن کاهش مییابد. اما اگر این کمیته بر این باور باشد که نرخها ثابت خواهند ماند، قیمت طلا تمایل به روند صعودی خواهد گرفت.

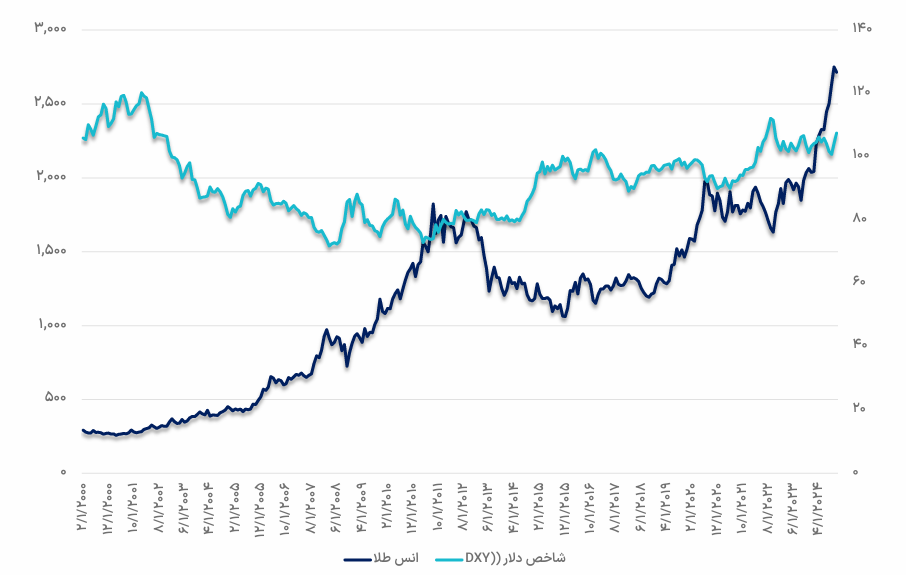

نوسانات دلار و طلا

قیمت طلا عموماً ارتباط معکوسی با قیمت دلار آمریکا دارد؛ به این صورت که معمولاً زمانی که ارزش دلار افزایش مییابد، قیمت طلا با کاهش مواجه میشود. در واقع، دلار قویتر تمایل دارد قیمت طلا را پایینتر و کنترلشدهتر نگه دارد، در حالی که دلار ضعیفتر احتمالاً با افزایش تقاضا، قیمت طلا را بالا میبرد.

همچنین به تعبیر دیگر، زمانی که ارزش دلار در مقابل سایر ارزها بیشتر میشود، احتمالاً دارندگان طلا از جمله بانکهای مرکزی، به فروش طلای خود اقدام میکنند تا در عوض سرمایه خود را به دلار تبدیل کنند، یا به دلیل محدودیتهایی، به نگهداشتن دلارهای خود و افزایش نیافتن ذخیره طلای خود اقدام کنند که در این شرایط احتمال دارد قیمت طلا با افت مواجه شود.

بانکهای مرکزی و طلا

بانکهای مرکزی در سراسر دنیا ارزهای کاغذی و طلا را به عنوان ذخایر نگه میدارند. هنگامی که بانکهای مرکزی شروع به ذخیرهی بیشتر طلا به جای ارزهای کاغذی میکنند، قیمت طلا معمولاً افزایش مییابد.

طلا و ریسکهای جهان

طلا به عنوان پناهگاهی امن برای سرمایهگذاران، نقش پر رنگی در دوران رکود و بحران اقتصادی پیدا میکند. در دورانی که عدم اطمینان به بازارهای مالی به دلایل مختلفی از جمله نبود ثبات سیاسی، حکم فرماست، قیمت جهانی طلا تمایل به رشد پیدا میکند.

به طور کلی، طلا یک دارایی امن در برابر تنشهای ژئوپلیتیک شناخته میشود و قیمت آن اغلب با افزایش تنشها همبستگی مثبت دارد. در مواقعی که عدم اطمینان افزایش مییابد، سرمایهگذاران اغلب به سمت بازار طلا حجوم میآورند، زیرا از تاثیرات منفی احتمالی درگیریها و تنشها بر بازارهای مالی و اقتصاد جهانی نگران هستند.

همچنین درگیریها و جنگها بین کشورها میتواند به تضعیف ارزش پول منجر شود؛ بنابراین سرمایهگذاران ممکن است به طلا به عنوان پوششی در برابر این نوسانات ارزی روی آورند، زیرا طلا به هیچ ارز خاصی وابسته نیست و ارزش ذاتی خود را حفظ میکند.

از دیگر ویژگیهای مهم طلا، نقدشوندگی بالای آن است؛ به این معنا که حتی در زمانهای بحران نیز به راحتی قابل خرید و فروش است. این خاصیت نقدشوندگی، طلا را به گزینهای جذاب برای سرمایهگذارانی تبدیل میکند که به دنبال انتقال سریع وجوه خود در بازارهای پرنوسان و ناپایدار هستند.

با این حال، باید توجه داشت که میزان تاثیر بحرانهای مذکور بر قیمت طلا به عوامل مختلفی بستگی دارد، از جمله شدت و مدت زمان آنها و همچنین سایر عوامل اقتصادی و مالی. به عبارت دیگر، هرچند طلا در زمانهای بحران جذابیت بیشتری پیدا میکند، اما همچنان تحت تأثیر متغیرهای دیگری مانند نرخ بهره، دادههای اقتصادی و احساسات عمومی بازار قرار دارد.

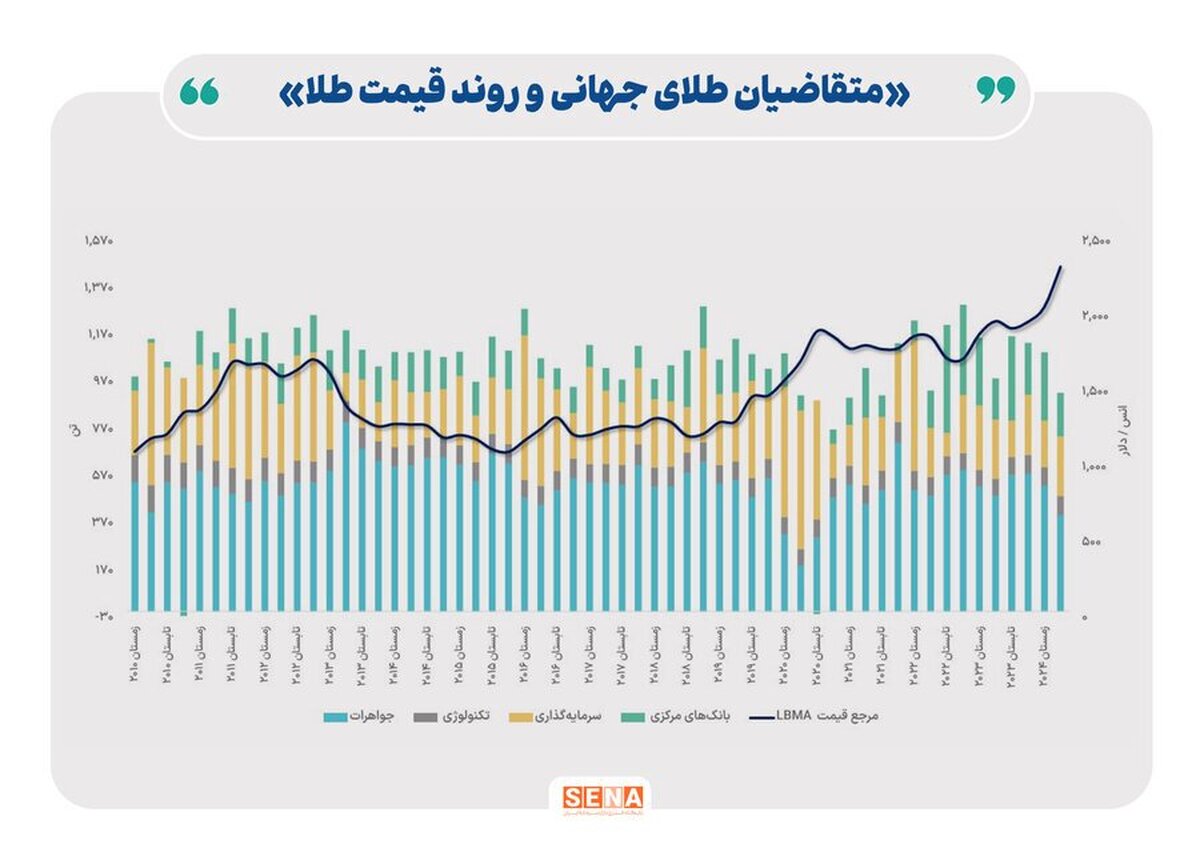

عرضه و تقاضای طلا

صنعت جواهرسازی همواره مهمترین متقاضی طلا در طول تاریخ بوده است و بالای ۵۰ درصد کل تقاضای جهانی طلا را به خود اختصاص داده است. حدود ۸ درصد کل تقاضای جهانی هم به مصارف صنعتی و بخش تکنولوژی بر میگردد؛ بنابراین، به عنوان یک پناهگاه امن برای سرمایهگذاران، مصارف مهمی دیگری نیز دارد؛ لذا با افزایش تقاضا برای جواهرات و همچنین وسایل الکتریکی و پزشکی که برای ساخت آنها نیاز به طلا وجود دارد، قیمت طلا میتواند دستخوش تغییر شده و افزایش یابد.

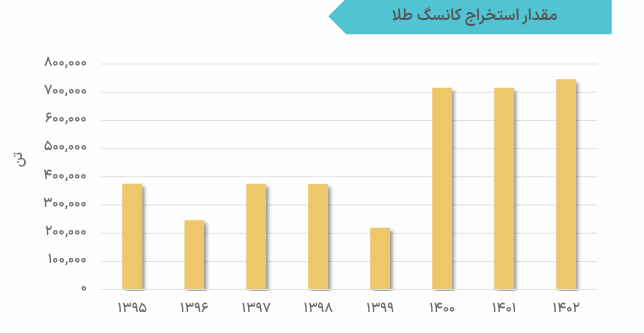

در خصوص عرضه و تولید طلا باید گفت بهرغم افزایش تولیدی که در سالهای ۲۰۰۹ و ۲۰۱۰ شروع شد، تولید معادن طلا از سال ۲۰۱۶ تغییر قابل توجهی نداشته است. یکی از دلایل این اتفاق این است که استخراج طلای آسانتر و قابل دسترستر، سختتر شده و معدنچیان برای دسترسی به طلای با کیفیت باید عمیقتر حفاری کنند. در واقع میتوان گفت که دسترسی به طلا چالش برانگیزتر شده و مشکلات بیشتری را ایجاد میکند؛ بنابراین از آن جایی که هزینههای تولید طلا بیشتر شده به نوبهی خود گاهی اوقات به افزایش قیمت طلا منجر میشود.

قیمت طلا در ۲۰۲۴

قیمت طلا از ابتدای سال ۲۰۲۴ تاکنون تحت تاثیر عدم اطمینان در سیاستهای پولی فدرال رزرو قرار گرفته است؛ بهطوریکه قیمت این فلز گرانبها یک روز مانده به روز آخر معاملاتی سال ۲۰۲۳ به بالاترین سطح خود رسید و در طول سه ماه پیشرویش در سطوح جدیدی تثبیت و اکثر اوقات بیش از ۲،۰۰۰ دلار در هر انس معامله شد. ماه مارس از نظر قیمت طلا یک ماه استثنایی بود، چراکه شاهد رکوردهای جدیدی در قیمت طلا شد که طی یک روند صعودی تا ماه آوریل ادامه یافت.

تحلیلگران این روند صعودی قیمت طلا را به گمانهزنیها و تردیدهای سرمایهگذاران در خصوص زمان و تعداد کاهش نرخ بهره توسط بانک مرکزی ایالات متحده آمریکا، نسبت میدادند. در اوایل سال به واسطه انتظارات خوشبینانه، برخی سرمایهگذاران انتظار داشتند کاهش نرخ بهره در ماه مه آغاز شده و ۴ نوبت کاهش در طی سال اتفاق بیفتد؛ اما با انتشار آمار تورم ایالات متحده در ژانویه که بالاتر از حد انتظارات بود، همراه با ادامه قوت اقتصاد این کشور که بخشی از آن به دلیل بازار کار قوی و فشرده آن بود، امیدها در خصوص کاهش نرخ بهره از بین رفت.

هر چند که از عدم اطمینان در سیاستها پولی فدرال رزرو، میتوان به عنوان یکی از قویترین دلایل افزایش قیمت طلا در سال جاری نام برد؛ اما طبق اظهار نظر بسیاری از تحلیلگران، مجموعهای از دلایل دیگر همچون تنشهای ژئوپلیتیک مانند درگیری اسرائیل و فلسطین و همچنین سرمایهگذاریهای قوی نهادی نیز میتوان نام برد. بانکهای مرکزی به رهبری بانک مرکزی چین تقریباً رکورد شکنی در خرید طلا در سال ۲۰۲۳ داشتند که این روند در سال ۲۰۲۴ نیز ادامه یافت.

قیمت انس جهانی طی یک ماه گذشته خود را به بالاترین سطح تاریخی خود رسانده که دلایل آنرا میتوان انتظارات نسبت به ریاست جمهوری ترامپ، کاهش نرخبهره فدرال رزرو و تنشهای ژئوپلیتیک دانست.

بسیاری بر این عقیده بودند که با انتخاب شدن ترامپ به عنوان رئیسجمهور، طلا با رشد همراه خواهد شد. اما پس از انتخاب ترامپ به عنوان رئیسجمهور و برآورده شدن انتظارات، انس جهانی طلا با کاهش قابلتوجهی همراه شد که علت آن را میتوان تخلیه انتظارات دانست چراکه انس جهانی، دونالد ترامپ را قبل از انتخاب، قیمتگذاری کرده بود و پس از اینکه این اتفاق رخ داد شاهد کاهش قیمت بودیم.

با توجه به شرایط، بنظر میرسد انس جهانی حداقل تا زمان استقرار ترامپ برای مدت کوتاهی با نوسانات صعودی کمتری همراه باشد مگر اینکه درگیریها شتاب پیدا کند.

پیگیری سیاستهای اقتصادی و سیاسی ترامپ، بر روند آینده طلا بسیار اثرگذار خواهد بود.

بررسی بازار طلا در ایران

ایران یکی از کشورهای طلاخیز در جهان بوده که معادن طلای آن در استانهای مختلفی پراکنده شدهاند. هرچند همه این معادن هنوز به بهرهبرداری نرسیدهاند، اما میتوان انتظار داشت که با بهرهبرداری از آنها، ایران به یکی از قطبهای مهم صادرکننده طلا در جهان تبدیل شود.

شهرستان تکاب با داشتن دو معدن طلا در مناطق «زرشوران» و «آقدره» و فعالیت چهار واحد تولید طلا در کنار این معادن، طلاییترین شهر ایران لقب گرفته است. این معادن غنی طلا از بزرگترین معادن طلای خاورمیانه نیز به حساب میآیند.

شرکت سرمایهگذاری صدر تأمین (تاصیکو)

این شرکت دو زیرمجموعه توسعه معادن طلای کردستان و توسعه معادن پارس تامین را داشته که در مرحله قبل از بهرهبرداری است.

توسعه معادن پارس تامین

فعالیت اصلی این شرکت اکتشاف، استخراج، بهرهبرداری از معادن، خرید مواد معدنی، فرآوری آنها و سپس فروش محصولات تولیدی در بازارهای داخلی و خارجی است. طبق پروانه بهرهبرداری از معدن که به نام شرکت بوده، ذخایر قطعی کانسنگ طلای اکسیدی ۲۴.۵ میلیون تن و ظرفیت اسمی استخراج آن ۹۷۸ هزار تن است. از مهمترین پروژههای در جریان تکمیل شرکت در آینده نزدیک، احداث کارخانه استحصال طلا در معدن مادافتی با ظرفیت خوراک ورودی ۱۹۰ هزار تن در سال برای تولید سالانه ۴۴۳ کیلوگرم طلا با عیار ۹۹.۹ درصد توسط فرآیند CIL در محدوده شهرستان تفتان در استان سیستان و بلوچستان میباشد. این پروژه تاکنون بیش از ۹۰ درصد پیشرفت داشته و طبق یادداشتهای توضیحی آخرین صورتهای مالی منتشر شده، انتظار میرود در سال جاری به بهرهبرداری برسد.

در حال حاضر، عملیات استخراج از معدن مادافتی آغاز شده که ماده معدنی حاصل از آن به سه نوع کمعیار، متوسطعیار، پرعیار و همچنین باطله تفکیک میگردد. بخش پرعیار ماده معدنی مذکور برای تامین خوراک کارخانه استحصال مادافتی کاربرد دارد.

توسعه معادن طلای کردستان

شرکت توسعه معادن طلای کردستان با هدف اکتشاف، استخراج و فرآوری فلز طلا و فلزات همراه در استان کردستان تأسیس شده و از اهداف اصلی این شرکت میتوان به بهرهبرداری از ذخایر قطعی معادن طلای محور سقز بانه اشاره کرد. طبق آخرین یادداشتهای توضیحی منتشر شده از سوی شرکت در سامانه کدال، عملیات اجرایی خاکبرداری جهت احداث کارخانه فرآوری و استحصال طلا در نزدیکی معدن قلقله سقز و پایین دست سد چراغ ویس در اواخر سال ۱۴۰۱ آغاز شده و تا پایان سال ۱۴۰۲، طرح اکتشاف، استخراج و فرآوری معادن طلای سقز به میزان ۲۳ درصد پیشرفت فیزیکی و ۳۷ درصد پیشرفت مالی داشته است. قابل ذکر است که ذخایر قطعی معدن طلای قلقله سقز ۱۰.۳ میلیون تن است.

شرکت سرمایهگذاری خوارزمی (وخارزم)

شرکت معادن و صنایع معدنی کارند صدر جهان از زیرمجموعههای شرکت سرمایهگذاری خوارزمی بوده که در زمینه تولید شمش طلا فعالیت داشته و در سال ۱۳۹۵ به بهرهبرداری رسید.

فعالیت اصلی این شرکت انجام عملیات اکتشاف و استخراج در معدن طلا و انجام عملیات فرآوری ماده معدنی طلا و تولید شمش طلا است. ذخیره قطعی کانسنگ طلا طبق پروانه بهرهبرداری ۵۴.۸ میلیون تن و ظرفیت اسمی استخراج ۱،۳۳۰ هزار تن در سال است. ظرفیت اسمی تولید کارخانه، سالانه ۳۰۰ کیلوگرم شمش طلا است.

این شرکت پروانه بهرهبرداری از معدن طلا – مس شادان را دارد که در ۶۵ کیلومتری جنوب غربی شهر بیرجند واقع شده است. معدن شادان نخستین ذخیره مس – طلا پورفیری شناخته شده در شرق ایران بوده که از لحاظ تقسیمات ساختاری در حاشیه شرقی بلوک لوت قرار گرفته است.

این شرکت در سال ۱۴۰۲ به مقدار ۲۷۴ کیلوگرم شمش طلا به فروش رسانده و از این محل ۹۳۳ میلیارد تومان درآمد شناسایی کرده است. عمده فروش این محصول در بورس کالا به صورت گواهی سپرده و مقدارکمی از آن به صورت مزایده به فروش رسیده است.

شرکت کارند صدر جهان قبلاً جز واحدهای تجاری فرعی شرکت توسعه معادن صدر جهان بود، اما در اردیبهشت سال جاری، شرکت توسعه معادن صدر جهان ۱۰۰ درصد سهام خود در این شرکت را به شرکتهای سرمایهگذاری خوارزمی، توسعه و مدیریت خوارزمی، گروه مالی الگوریتم و موسسه توسعه همیاری سپهر واگذار کرد.

شرکت پویا زرکان آق دره (فزر)

شرکت پویا زرکان آق دره در سال ۱۳۹۹ در بازار فرابورس درج و در اواخر سال ۱۴۰۰ در این بازار عرضه اولیه شد. معادن این شرکت شامل محدودههای طلای آقدره، تراورتن آقدره، گورگور، داغ دالی، آرپاچای و اوچ دره بوده، اما فعالیت اصلی آن استخراج مواد معدنی از معدن طلای آق دره است که ذخیره قطعی کانسنگ طلا اکسیدی آن حدود ۳.۶ میلیون تن میباشد.

گروه شامل شرکت پویا زرکان آقدره، شرکت فرآوری پویا زرکان آقدره و شرکت استحصال مواد معدنی تخت سلیمان بوده که در زنجیره طلا مشغول به فعالیت هستند و زنجیره کامل از معدن تا شمش طلا را در اختیار دارند.

ظرفیت اسمی سالانه شرکت، استخراج حدود ۷۱۵ هزار تن کانسگ طلادار و ظرفیت اسمی تولید شرکت استحصال مواد معدنی تخت سلیمان، ۱۲ تن کنسانتره طلا و ۷۰۰ کیلوگرم شمش طلا است.

شرکت پویا زرکات آق دره سالانه حدود ۷۱۵ هزار تن کانسنگ طلا با عیار ۱/۱۸ گرم بر تن استخراج میکند و آنها را به شرکت زیرمجموعه (شرکت استحصال مواد معدنی تخت سلیمان) میفروشد و این شرکت نیز با تبدیل کانسنگها به شمش و مصنوعات طلا از جمله النگو درآمد کسب میکند. فروش شمش طلا در بازار داخل بر اساس عیار و نرخ اعلامی در سایت شبکه اطلاعرسانی طلا، سکه و ارز و از سه طریق بورس کالا، بانکها و بازار طلا انجام میگیرد.

صندوقهای طلا

حساسیت صندوقهای طلا به دلار، سکه و طلا

ضریب بتا نوسانپذیری یک شاخص نسبت به شاخص دیگر را بررسی مینماید. نمودار روبهرو ضریب بتا صندوقهای طلا را نسبت به دلار، سکه و طلا نشان میدهد. هرچقدر ضریب بتا بالاتر باشد، یعنی صندوق مورد نظر حساسیت بیشتری نسبت به شاخص مورد بررسی داشته و در نتیجه واکنش بیشتری به نوسانات شاخص مذکور نشان میدهد. در واقع این ضریب نشانگر ریسک سیستماتیک است.

ضریب بتای تمامی صندوقهای طلا نسبت به دلار، سکه و طلا مثبت است که نمایانگر همجهت بودن نوسانات صندوق و شاخصهای مذکور است.

روند حباب سکههای طلا

میزان حباب سکه به عوامل متعددی مانند نوع و وزن سکه، میزان عرضه و تقاضای آن، عوامل اقتصادی و ... بستگی دارد.

با مقایسه حباب انواع سکه در گذر زمان، متوجه میشویم، سکههای کم وزن حباب بیشتری میگیرند. این سکهها همچون سکه گرمی و ربع سکه به دلیل داشتن قیمت پایینتر نسبت به سکههای سنگینتر، تقاضای بیشتری نیز دارند. بنابراین، این امر باعث میشود در زمان افزایش تقاضا، این نوع سکهها بیشتر مورد استقبال واقع شوند و در نتیجه حباب بیشتری نیز داشته باشند.

در نهایت مهمترین عوامل موثر در ایجاد حباب مثبت و منفی سکه را میتوان به صورت زیر خلاصه کرد:

میزان عرضه و تقاضا

تورم و انتظارات تورمی

نوسانات نرخ ارز

جمعبندی

قیمت انس طلا در ماههای اخیر شاهد رشد قابل توجهی بوده که تحت تاثیر ریسکهای مختلف به وقوع پیوسته است. اما لازم است تا بررسی شود که این رشد در چه شرایطی میتواند تداوم داشته باشد.

کاهش اشتغال بخش غیرکشاورزی و انتظارات نسبت به کاهش نرخبهره فدرال رزرو، به عنوان دو عامل کلیدی، منجر به شروع یک روند صعودی در قیمت طلا شدند و سپس با افزایش تنشها و ریسک ژئوپلیتیک، این روند بیشتر تقویت شد.

از منظر اقتصادی، انتظارات نسبت به تداوم روند کاهشی نرخبهره میتواند باعث افزایش بیشتر قیمت انس طلا شود. اما در صورتی که تورم آمریکا روند نزولی خود را از دست بدهد یا متزلزل باشد، ممکن است کاهش نرخبهره به تعویق بیفتد و اگر آمار اشتغال و بیکاری مطلوب نباشد و تورم افزایش یابد، ریسک بروز رکود تورمی باعث میشود قیمت طلا افزایش یابد.

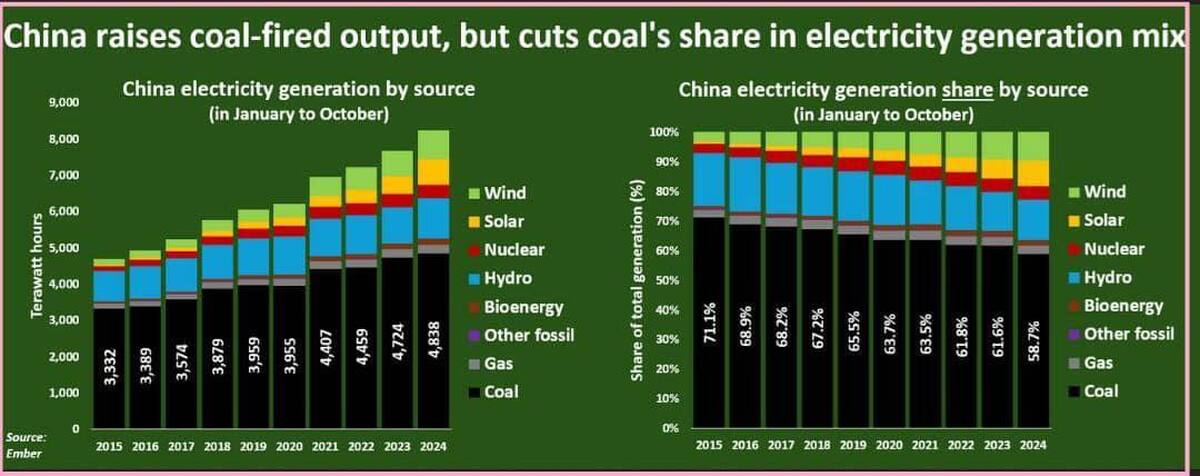

وضعیت اقتصادی چین به عنوان بزرگترین مصرفکننده کامودیتیها تأثیر بسزایی بر ریسک رکود فراگیر دارد؛ بنابراین، پیگیری اخبار چین از اهمیت بالایی برخوردار است. اگر چین دچار رکود عمیق شود، ریسک رکود جهانی افزایش خواهد یافت. در مقابل، بهبود وضعیت اقتصادی چین، با افزایش تقاضا در بازار کامودیتیها و به دنبال آن قیمت کامودیتیها، تورم آمریکا را میتواند وارد روند صعودی کند و کاهش نرخبهره را با تأخیر همراه سازد یا حتی موجب افزایش نرخ بهره شود که در این صورت بار دیگر ریسک رکود افزایش پیدا خواهد کرد.

نکتهی دیگری که باید مدنظر قرار گیرد، تداوم تنشها در خاورمیانه است. در صورت افزایش درگیریها، رشد انس جهانی میتواند پر قدرت ادامه پیدا کند. برای تحلیل بهتر وضعیت تنشهای خاورمیانه، بررسی نمودار قیمت طلا و نفت در کنار یکدیگر از دقت بالاتری برخوردار است، افزایش قیمت طلا مستقل از نفت، نشانهای غیر از تنشهای ایران و اسرائیل دارد. اگر درگیریها تشدید شود، با توجه به افزایش قیمت نفت و اهمیت وزن انرژی در سبد تورمی آمریکا، میتوان شاهد افزایش تورم در آمریکا بود.

طلا در بازار داخلی نیز تحت تأثیر ریسکهای ژئوپولیتیک شاهد افزایش قابلملاحظهای بوده و افزایش قیمت دلار بر شدت رشد قیمت طلا افزوده است. اگر تنشها افزایش یابد، میتوانیم شاهد ادامه روند افزایشی دلار و طلا باشیم. اما در صورتی که تنشها کاهش یابد، دلار و طلا ممکن است وارد روند نزولی شوند.

به طور کلی میتوان نتیجه گرفت روند بلندمدت قیمت طلا صعودی خواهد بود. با این حال، در طی این روند، در مواقعی که اتفاقات بر خلاف انتظارات سرمایهگذاران باشد، تنشها کاهش یابند، انتظارات در قیمت اثرگذاری خود را انجام داده باشد و دادههای اقتصادی همگی به طور مطلوب طی شوند، میتوانیم شاهد کاهش قیمت طلا باشیم. برررسی وضعیت تنشهای منطقهای و شرایط اقتصاد جهانی از اهمیت بالایی در تحلیل انس جهانی طلا برخوردار است.

"شیران" نقل مکان کرد

رونمایی از چکش هیدرومکانیکی پاوربولت ایرانی با حضور مدیرعامل شرکت ملی مس

واگذاری ۲۷۰ پروانه اکتشاف به بخش خصوصی

فولاد در تقاطع بحران و راهکار

مدیرعامل شرکت فولاد خوزستان در پیامی روز خبرنگار را تبریک گفت

تحول سازمانی در مجتمعهای معدنی با تمرکز بر تیمسازی و توسعه پایدار

تعریف ۱۲ پروژه کلان و استراتژیک فولاد مبارکه برای سال ۱۴۰۴

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نهمین نمایشگاه بینالمللی معدن کرمان

پیام تبریک مدیرعامل شرکت صبانور به مناسبت روز خبرنگار

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

قطع وابستگی وارداتی صنعت طلا و جواهر کشور به گچ ریختهگری فلزات گرانبها به همت دانش بنیانها

جهشی بیسابقه در تیرماه

بیفایده مثل محدودیت دامنه نوسان

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

بورس در سراشیبی تند؛ سقوط شاخص کل به زیر ۲.۵ میلیون

آقاجانلو: اجرای طرحهای ملی اولویت یابد

سرمست: پیگیر بازگشت درآمدهای مالیاتی مس سونگون به استان هستیم

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

پیام تبریک رییس سازمان نظام مهندسی معدن ایران به مناسبت انتصاب رییس سازمان نظام مهندسی ساختمان کشور

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

بازگشایی معدن بوکسیت تاش تا دو ماه آینده

صنعت فولاد ایران باید جایزه جهانی فولاد سبز بگیرد