دوراهی سخت در بورس

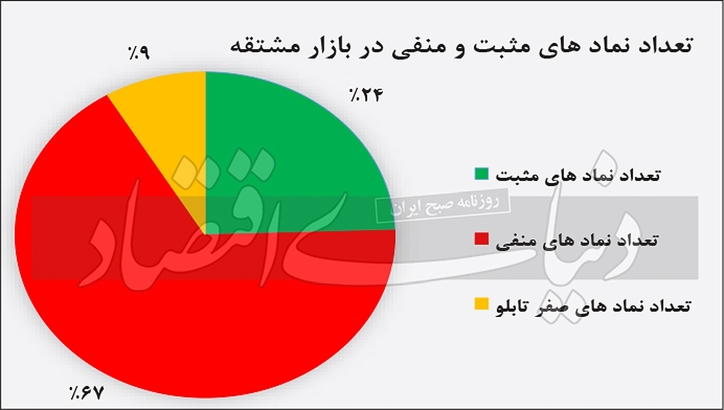

به گزارش میمتالز، نماگرهای اصلی تالار شیشهای سعادتآباد در روز سه شنبه عمدتا قرمزپوش شدند. هرچند انتظار میرفت در این روز معاملاتی شاخص کل بورس اوراق بهادار تهران تا حدودی به تثبیت برسد؛ اما تشدید فشار فروش در جریان معاملات، فضایی به عرضاندام متقاضیان نداد و در نهایت خریداران مغلوب فروشندگان شدند.

در این روز معاملاتی شاخصهای اصلی از سوی فروشندگان تحت فشار قرار داشتند و هریک بهطور مجزا با کاهش چندهزار واحدی مواجه بودند. انعکاس این رفتار معامله گران را میتوان در آمار و ارقام بهخوبی مشاهده کرد. در شرایطی که از ابتدای بهمنماه سالجاری تاکنون رقمی بالغ بر ۸هزار و ۵۸۳میلیارد تومان خروج پول از سوی سرمایهگذاران حقیقی به ثبت رسیده و مشاهده میشود که بهطور میانگین روزانه ۵۰۵میلیارد تومان فرار سرمایه از بورس اوراق بهادار تهران صورت گرفته است؛ اما شاهد کاهش انگیزه سهامداران در حوزه فروش نیستیم. نیمنگاهی به وضعیت صندوقهای سرمایهگذاری (درآمد ثابت، مختلط و سهامی) حاکی از این است که دیروز ۳۵میلیارد تومان ورود و روز دوشنبه ۷۴میلیارد تومان خروج در کلیت صندوقها به ثبت رسیده است.

همسویی بورس و صندوقها

حال قیمت سهام شرکتها در سطوحی حتی کمتر از ارزش ذاتی در حال نوسان است؛ موضوعی که بهطور سنتی میتواند سیگنال ارزندگی قیمت سهام شرکتها را به معامله گران و حتی فعالان سایر بازارهای مالی ارسال کند. اما آنچه پیداست، اغلب سرمایهگذاران چندان واکنش مثبتی به این مهم از خود نشان نمیدهند و عمدتا شناسایی سود را در دستور کار معاملاتی خود قرار میدهند. چرایی این مهم نیز دقیقا به رفتار سیاستگذار در اقتصاد کلان کشور بازمیگردد. در حالی که رئیس کل بانکمرکزی با دستورالعملی خلق الساعه، سیاستی از پیش شکستخورده را در حوزه نرخ گذاری طی فرآیند اجرای قوانین و مقررات لحاظ کرد و خروجی چنین تصمیمی توزیع رانت برای قشری از ذینفعان و تحمیل خسارت برای دیگر سرمایهگذاران شد، دقیقا اینجاست که دیگر انگیزهای برای معامله گر در جریان خرید و فروش سهام نخواهد ماند.

به هر ترتیب، فارغ از شوک نیمایی به صنایع کامودیتیمحور بورس تهران، مداخلات شورای رقابت در جریان نرخ گذاری صنعت خودرو، ابهامات متعدد در چگونگی تصویب بودجه سال ۱۴۰۲ و تدوین برنامه هفتم توسعه اقتصادی که همگی روند دادوستدها در بازار سهام را بارها با تشنج مواجه کرده اند، حال مشاهده میشود که عمده سرمایهگذاران، بهخصوص حقیقی ها، رمقی برای انجام معاملات در تالار شیشهای ندارند. در این میان صندوقهای سرمایهگذاری که در زمان اوج گیری ریسک در فضای اقتصاد کشور مامن جذب نقدینگی بودند، مدتی میشود که با خروج سرمایهگذاران مواجهاند. دقیقا میتوان به این نکته اذعان کرد که از ۱۲بهمنماه تاکنون صندوقها با رکود همراه بودند و وزن خروج سرمایهگذاران از صندوقهای سرمایهگذاری در ترازوی ورود و خروج بیشتر ارزیابی میشود. به عبارتی اکنون واحدهای صندوقها نیز دیگر مانند گذشته پناهگاه جذب پول سرگردان نیستند؛ چرا که با وجود تورم ۵۰درصدی معامله گران عمدتا سرمایهگذاری در صندوقها را با توجه به عملکرد چند وقت اخیر، مطلوب ارزیابی نمیکنند.

به این ترتیب خروج نقدینگی بهطور روزانه از بورس تهران و مکمل این مهم فرار سرمایه از صندوقهای سرمایهگذاری در جای خود میتواند سیگنال تشدید نقدینگی را در کلیت فضای اقتصاد کشور به فعالان بازارهای مالی ارسال کند. در شرایطی که پول سرگردان مامنی ندارد و سیاستگذار با اتخاذ قوانین و مقرراتی نظیر تثبیت نرخ نیما در رقم ۲۸هزار و ۵۰۰تومان مانع یکسان سازی نرخها و بازگشت آرامش به معاملات میشود، بنابراین طبیعی است صاحبان نقدینگی صرفا به دنبال نوسانگیری باشند. از آنجا که فقط از بورس تهران طی ماه جاری روزانه بهطور میانگین ۵۰۵میلیارد تومان پول حقیقی خارج شده و صندوقهای سرمایهگذاری نیز شرایطی مشابه را در فرار پول تجربه میکنند، تزریق بخش عمده منابع مالی به بازارهایی مانند ارز و سکه در راستای کسب بازدهی دور از انتظار نیست.

تردید معامله گران

حال فاصله نرخ نیما با قیمت اسکناس آمریکایی در بازار آزاد به رقم ۷/ ۶۰درصد رسیده است و همچنان حاشیه سود شرکتها زیر تیغ سیاستگذار قرار دارد. در این شرایط که بخشی از معامله گران بورسی با زیان هنگفت مواجه شدند، شناسایی سود نمیتواند بهعنوان راهبردی صحیح از سوی کارشناسان بازار سرمایه در نظر گرفته شود؛ اما ماندگاری در سهم هم نمیتواند مصونیتی برای مانده سرمایه معامله گران ایجاد کند. این دوراهی بیشک میتواند شرایط را برای معامله گران نسبت به گذشته سخت کند؛ زیرا در شرایطی که فعالان سایر بازارهای مالی با افزایش بازدهی همراه هستند، سرمایهگذاران بورسی با دشوارترین حالت ممکن دست به جابهجایی سهام میزنند. در این میان سیاستگذار نیز با اظهارات متعدد و مقررات بیپایه در واقع دست اندازهایی را در مسیر سوددهی شرکتها ایجاد میکند؛ رفتاری که مشابه آن در هیچیک از بازارهای مالی موازی وجود ندارد.

بی توجهی به حرفدرمانی

در باب اظهارات اخیر سکاندار بانکمرکزی که اخیرا صورت گرفت هم مشاهده میشود که سیگنال مثبتی به بازار سرمایه ارسال نشد و معامله گران همچنان با ریسکهای قبلی در جریان معاملات همراه هستند. اما سفر رئیس دولت به چین موضوع دیگری است که میتواند در صورتی که دستاوردهایی را به همراه داشته باشد، مثبت ارزیابی شود. همراهی وزیرانی نظیر اقتصاد، نفت، راه، کشاورزی و صمت و رئیس بانکمرکزی نکته حائز اهمیت این سفر است. باید دید در ادامه مجموع توافقات میتواند فضای اقتصادی را بهبود بخشد و اساسا پس از اظهارنظر رئیس دولت چین در خصوص جزایر سهگانه، پکن به دنبال عادیسازی روابط خواهد بود یا خیر.

برندگان و بازندگان اسفند ماه

به هر ترتیب شاخص کل بورس اوراق بهادار تهران با فرض تثبیت شرایط فعلی نظیر قوانین و مقررات، ریسکهای سیستماتیک و... به باور برخی از فعالان تا پایان سال نمیتواند سقف تاریخی گذشته خود را بازپس بگیرد؛ مگر اینکه با بروز توافق سیاسی یا محرکی جدی در فضای اقتصادی شرایط تا حدودی تعدیل شود. به هر روی آنچه پیداست با توجه به اینکه کمتر از یکماه معاملاتی تا پایان سالجاری زمان باقی است، احتمالا تشدید فشار فروش از جانب صندوقهایی نظیر بازنشستگی و هلدینگها در بازار سهام را شاهد باشیم. در این شرایط که احتمالا در پی عرضه سهام در راستای شناسایی سود و پرداخت معوقات، پاداش، عیدی و... صورت میپذیرد طبعا میتوان شاهد تعمیق فشار فروش و افت نماگرهای بورسی بود.

برخی از معامله گران با همراهی جریان فروش به نوعی به تشدید نزول قیمت سهام دامن میزنند و برخی دیگر با بهره برداری از فرصت خرید به استقبال کسب سود در ماههای ابتدایی سال ۱۴۰۲ خواهند رفت. نباید فراموش کرد که نرخ کالاهای اساسی در بازارهای جهانی همچنان در سطوح ارزنده قرار دارد و شرایط بهمنظور مطابقت نرخهای داخلی با بازارهای جهانی هموار است. در صورتی که شاهد سیگنال مثبت از پکن به تهران باشیم و از سویی سیاستگذار نیز به دنبال رفع موانع پیش روی معامله گران بورسی در حوزه سیاست تثبیتی و تعدیل اعداد و ارقام ذکرشده در بودجه باشد، میتوان انتظار داشت که بازار سهام هم رفتهرفته به سمت انعکاس تورم در نرخها و جبران عقب ماندگی از سایر بازارهای مالی حرکت کند.

منبع: دنیای اقتصاد

"شیران" نقل مکان کرد

رونمایی از نخستین دامپتراک خودران ایران در مجموعه شرکت ملی صنایع مس ایران

رشد ۱۳ درصدی حجم صادرات آهن و فولاد ایران در ۴ ماهه نخست امسال/ جزئیات تحلیلی حجم و ارزش صادرات محصولات زنجیره فولاد

آغاز رسمی عملیات استخراج ماده معدنی از معدن طلای قلقله

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران

شرکت ملی مس به دنبال جذب نخبگان با همکاری دانشگاهها و مراکز آموزش عالی

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

دکتر «عباس پورافغان» سرپرست معاونت سرمایه انسانی و پشتیبانی شرکت ملی صنایع مس ایران شد

تله درآمد متوسط، چالش بزرگ اقتصاد ایران

«بهرام شکوری» رئیس کمیسیون معدن اتاق ایران شد

مرکز تحقیقات مواد معدنی ایران–یزد گامهای توسعهای خود را سرعت بخشید

روند پیشرفت طرحهای توسعهای شرکت مس بررسی شد

حضور فعال شرکت ملی مس در سومین رویداد جامع معدن و صنایع معدنی ۱۴۰۴

تیمسازی تخصصی نقطه قوت پیشبرد اهداف سازمانهاست

نصب نخستین دستگاه بالمیل در پروژه احداث کارخانه استحصال طلای سقز

ایمپاسکو نظارت بر طرحهای معدنی ترود و پلایای میانی را به «کوهی» واگذار کرد

پیشرفت چشمگیر پروژه احیای مستقیم اقلید در مردادماه

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

لزوم تعریف مدلهای تأمین مالی شرکتهای زیرمجموعه فولاد مبارکه

سود ۴۰۰ درصدی «آلومینا» در سه ماه نخست سال جاری/ رئیس شورای کارگری شرکت آلومینای ایران: موافق خصوصیسازی نیستیم

تلفیق هوشمندانه صنعت و معدن با گردشگری پایدار

آقاجانلو: اجرای طرحهای ملی اولویت یابد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

تاکید آقاجانلو بر تسریع اجرای پروژههای گلگهر/ عتیقی: ۲۵ پروژه توسعهای گلگهر در دست اجرا است

حضور چادرملو در پانزدهمین همایش و نمایشگاه چشمانداز صنعت فولاد و سنگ آهن ایران

پیچ تند کریدور زنگزور برای فولادیها

سدهای باطله، ستون فقرات مدیریت پایدار زیستمحیطی در صنعت معدن ایران