پیام رفتار تهاجمی فروشندگان

به گزارش میمتالز، این در حالی است که قرار گرفتن نماگرهای بورسی در یک مسیر فرسایشی وضعیت متفاوتی را در آن سوی بازار رقم زده است؛ به گونهای که با وجود برخی اظهارنظرها از سوی سیاستگذار مبنی بر کافی بودن منابع ارزی و اقدامات بانک مرکزی، نرخ دلار، سکه و طلای خام در یک ماه اخیر روند نزولی به خود نگرفته است.

اما در بازار سرمایه همزمان با از دست رفتن ابرکانال ۶/ ۱میلیونواحدی، تابلوهای معاملاتی در اغلب روزها کار خود را قرمزپوش خاتمه دادهاند. شواهد حاکی از آن است که قیمت سکه امامی در ۲۵ بهمن به بیش از ۲۵میلیون و ۱۰۰هزار تومان رسیده و با وجود آنکه گفته میشود حباب این کالای سرمایهای بیش از ۵میلیون تومان است، اما فرش قرمز بازار همچنان زیر پای سکهبازان پهن است. این وضعیت در بازار طلای ۱۸عیار نیز صادق است. شاید کمتر کسی فکرش را میکرد در هفتههای پایانی ۱۴۰۱ هر گرم طلای خام در محدوده تاریخی و بیسابقه ۲میلیون و ۱۰۰هزار تومان معامله شود. اما همانطور که مشاهده میشود فعالان اقتصادی سرمایهگذاری در این بازار را به صورت سنتی بهتر از بازار سهام میپندارند.

در ماههای گذشته نیز با وجود وعدهووعیدهای مختلف از سوی بانک مرکزی و تغییر سکاندار آن، قیمت دلار، این اسکناس پرحاشیه، نه تنها کاهشی نشد، حتی به دلیل تشدید ناطمینانیها از فضای اقتصادی و سیاسی کشور، بر هواداران آن نیز افزوده شده است. گرچه روند صعودی قیمت دلار در برخی روزها متوقف شده، اما تمایل قیمتی این بازار به سمت ارتفاعات بالاتر بر کسی پوشیده نیست. این در حالی است که بارها رئیس کل بانک مرکزی از برنامههای این بانک برای سروسامان دادن به مسیر قیمتی دلار خبر داده، با این حال سرمایهگذاران مقاومت شدیدی برای خارج کردن پول خود از بازارهای سکه و دلار نشان میدهند. بررسی بازدهی ۱۰ماهه بازارهای دارایی نیز بر همین نکته تاکید میکند. در دو هفته گذشته و همزمان با سیر نزولی قیمت سهام و قرمزپوشی تالار شیشهای از سوی فعالان اقتصادی، یک پرسش مهم مطرح شده است. چرا در بازار سهام اکثرا فروشندهاند، اما در بازارهای دیگر اکثرا نمیفروشند؟

علت رفتار فروشندگان سهام

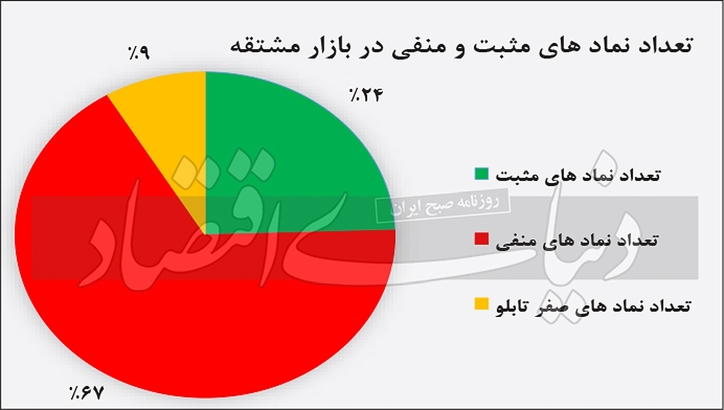

به گفته تحلیلگران بازار سرمایه، بر اساس EPS فوروارد شرکتها، مجموع متوسط سود شرکتها (با در نظر نگرفتن شرکتهای جدیدالورود) در ۱۴۰۱ در مقایسه با سال قبل با کاهش ۲۰درصدی مواجه شده است. بررسی جریان دادوستدهای بازار سهام نیز حاکی از آن است که در بهمن میانگین کل خروج پول به ۸۵۸۳میلیارد تومان رسیده؛ به طوری که طی این مدت دماسنج بازار با ۹۵/ ۸- مواجه بوده است. روز گذشته نیز شاخص کل در پایان معاملات ۲۵ بهمن، با بیش از۱۰هزار واحد کاهش، در ارتفاع یکمیلیون و ۵۳۷هزار واحدی ایستاد. گفتوگوی «دنیای اقتصاد» با کارشناسان بازار سرمایه نشان میدهد رفتار سهامداران و قرار گرفتن آنان در صفوف فروش حاوی یک پیام مهم است.

در همین رابطه فردین آقابزرگی، کارشناس بازار سرمایه، به بیان دلایل رفتار تهاجمی فروشندگان سهام در هفتههای اخیر پرداخت و گفت: از رفتار معاملهگران میتوان این طور استنباط کرد که سهامداران در هفتههای اخیر تمایلی به افزایش تحرک در سمت تقاضا نداشتهاند. در بررسی این نوع از رفتار میتوان به عوامل مهمی اشاره کرد که سبب تغییر مسیر تقاضا به سمت عرضه شده است. نتیجه چنین وضعیتی را میتوان نشانههایی از رکود و رخوت معاملاتی دانست. او با اشاره به اینکه سرمایهگذاران بازار سهام را به دلیل وجود ریسکهای متعدد و متنوع بازاری کمبازده با ریسکپذیری بالا میدانند بیان کرد: طبیعتا در چنین وضعیتی سرمایهگذار به سمت بازارهای کمریسک هدایت میشود. اما بازار سهام با تعدد ریسک دست به گریبان است، اما در سایر بازارها خبری از تعدد ریسکهای داخلی و خارجی نیست.

پاسخ این پرسش به روشنی نشان میدهد چرا سهامداران میفروشند، اما رقبا نمیفروشند. بر این اساس میتوان مهمترین عامل کشاکش سهامداران برای خروج از بورس را به رفتار سیاستگذار در قبال این بازار نسبت داد. اتفاقی که در بازارهای دیگر رویت نشده یا اگر بوده رد پای کمرنگی از خود بر جای گذاشته است. بررسیها نشان میدهد بورس تهران با مشکلات عدیدهای مواجه است که بازارهای دیگر را شامل نمیشود. در بررسی موانعی که بر سر راه فعالان بورسی قرار گرفته بهوضوح روشن میشود که یک سوی اتفاقات رخداده به تصممیات سیاستگذار اقتصادی بازمیگردد. به عنوان مثال زمانی که بازار سهام میانه کانال ۵/ ۱ میلیون واحدی را رد کرد، با وجود عوامل بنیادی قوی، اما متاثر از برخی تصمیمات سیاستگذار، رو به افول نهاد. این عامل به طور اخص روندهای اصلاحی در بازار مذکور را از پروسهای طبیعی به روندی فرسایشی و غیرقابلتحمل برای سهامداران مبدل کرده است.

به گفته این کارشناس، در همه خیزهای قیمتی سهام، موضوعات مختلفی از سوی سیاستگذار اقتصادی مطرح شده که ترمز قیمتها را کشیده است. این مهم حاوی یک پیام است. توانایی سیاستگذار در دخالت در بازار مذکور بیش از توانایی او در بازارهای دیگر است. به همین دلیل در دوئل سرمایهگذاران با سیاستگذار، بورسیها بازندهاند. او درهمین رابطه افزود: به عنوان مثال موضوع افزایش نرخ گاز پتروشیمیها یکی از نکات برجسته و قابلاعتنا برای بنگاههای بورسی است که با حواشی بسیاری همراه بوده است. واقعیت امر این است که بودجه سال ۱۴۰۲ به یکی از محورهای اصلی شرارت برای صنایع و سهامداران تبدیل شده؛ این در حالی است که در بازارهای دلار، سکه و مسکن سرمایهگذاران دغدغهای مبنیبر نرخ خوراک، قطعی گاز در زمستان و قطعی برق در تابستان ندارند.

از این منظر میتوان اینطور بیان کرد سیاستگذار به دلیل وضعیت اقتصادی کشور، کسری بودجه شدید و چشمانداز افزایشی نرخ تورم، با در نظر گرفتن برخی مصالح و منافع، اقداماتی را در دستور کار قرار میدهد که در راستای حمایت از بازار سرمایه نیست و صرفا منجر به متلاطم شدن جریان دادوستدهای این بازار میشود. حتی در جایی که سیاستگذار پولی تدابیری برای کنترل قیمت ارز در نظر گرفت، باز هم متضرر بزرگ این تصمیم، بازار سهام بود. سرکوب نرخ دلار نیمایی در سطح ۲۸۵۰۰تومان و فاصله بیش از ۵۵درصدی آن با بازار آزاد از آن دسته تصمیماتی بود که هم مورد انتقاد کارشناسان اقتصادی واقع شد و هم موج جدیدی از ناامیدی در بازار به راه انداخت.

این کارشناس با اشاره به تصمیم اخیر بانک مرکزی پیرامون نرخ بهره و ترغیب سهامداران به فروختن، تاکید کرد: درست است که افزایش نرخ بهره عاملی برای مهار انتظارات تورمی شناخته میشود، اما استفاده از این ابزار با عنایت به شرایط اقتصادی کنونی کشور میتواند خود محرکی جدی بر روند افزایشی تورم محسوب شود. فارغ از این گزاره مهم که در درازمدت میتواند به تشدید سرعت رشد شبهپول منتهی شود پولهای سرگردان را نیز به سمت بازار پول هدایت میکند. شاید برخی گمان کنند افزایش سطح نرخ سود سپرده بانکی از ۱۸ به ۲۳درصد با توجه به تورم ۵۰درصدی، حساسیت زیادی در بازارهای دیگر ایجاد نکند؛ اما استفاده از این ابزار موجب شده نرخ بهره شکل ملموستری به خود بگیرد و شاهد نرخهایی باشیم که فراتر از نرخ بهره رسمی است. به عنوان مثال میتوان دید در اوراق گام نرخها حتی به محدوده ۳۵درصد رسیده است و نظام بانکی نیز در حال استفاده از این ابزارها برای فروش اعتبارات خود است. نرخ اوراق اخزا نیز شاهد دیگری بر این ادعاست. تغییر نرخ بهره، نرخ وام گرفتن دولت را تعیین میکند و امروز نرخ اخزا به بیش از ۳۰درصد رسیده است.

کسب درآمد سیاستگذار از بورس؟

آقابزرگی در ادامه به افزایش تردیدهای سهامداران همسو با اخبار ضدونقیض از عرضه خودرو در بورس کالا پرداخت و افزود: بخش عمدهای از فشار فروش در هفتههای اخیر مرتبط با دعوای شورای رقابت و بورس بر سر عرضه برخی خودروها در بورس کالا بوده است. بنابر دستورالعمل جدید مقرر شده است سهم خودروساز از این عرضهها تنها ۱۵درصد باشد و ۸۵درصد از مابهالتفاوت قیمت پایه و قیمت نهایی خودرو نیز به خزانه دولت واریز شود. موضوع اخیر حاکی از یک هماهنگی بزرگ در میان سیاستگذاران اقتصادی برای کسب سود و درآمد از بازار سهام است. این دستورالعمل شوکآور به پرسش بزرگی پاسخ میدهد.

دولت از بورس استفاده ابزاری میکند. پافشاری بر سیاستهای منفعتطلبانه از سوی سیاستگذار باعث شده سهامداران فروشنده باشند. این وضعیت در حالی است که بالا رفتن سطح انتظارات تورمی در جامعه، نرخ سکه طلا و دلار را دچار نوسانات افزایشی چشمگیری کرده و به کانالهای تاریخی وارد کرده است. درست خلاف ادعای رئیسجمهور که اعلام کرده بود از بورس برای قلک دولت استفاده نخواهد شد، این اتفاق در حال رخ دادن است. افرادی که این وضعیت را شناسایی کردهاند به سرعت از بازار خارج شدهاند. تداوم این رفتارها بر سرعت خروج پول حقیقی دامن میزند. بررسیهای آماری نشان میدهد در سال ۱۴۰۰، در حدود ۶۰هزار میلیارد تومان پول حقیقی از بازار خارج شده است؛ این رقم تا لحظه نگارش متن به بیش از ۴۲هزار میلیارد تومان رسیده که وضعیت نگرانکنندهای را به تصویر میکشد. این فروشها در حالی رقم خورده است که نرخ تورم در کشور در سطح ۴۵ تا ۵۰درصد در نوسان بوده است.

فرار سرمایه از کشور

محمد شکری نیز از دیگر کارشناسان بازار سرمایه است که در بررسی ابعاد و چرایی رفتار تهاجمی فروشندگان سهام معتقد است بازار سهام را وارد بازیای کردهاند که از پی آن منافع عمده حقوقیها مورد توجه بیشتر قرار دارد. با این فرمول قاعده بازی به سمت فروش بیشتر حقیقیها و خروج پول بهسمت بازارهای غیرمولد پیش خواهد رفت. دخالت در سازوکار بازار سهام به قدری مشهود است که به دلیل نقدشوندگی بالای بازار مذکور، سهامدار ترجیح میدهد برای فرار از فشار موجود راهی درهای خروج شود. به گفته این کارشناس، نظام قیمتگذاری دستوری در بازار سهام موجب شده بازارهای ارز، سکه و حتی مسکن که از نظام قیمتگذاری منطقی برخوردار نیستند، از نظر سرمایهگذار موجهتر به نظر برسند. در بازارهای رقیب به دلیل عدمدخالت دولت در این بازارها سرمایهگذار با فراغ بال پول خود را وارد بازار میکند. اما در صورت تداوم رفتارهای سرکوبگرانه از سوی سیاستگذار اقتصادی در بازار سهام، امکان خروج داراییهای ریالی به خارج از کشور محتمل خواهد بود.

او با بیان اینکه سختگیری در بازارهای ارز و سکه طلا کمتر دیده میشود، خاطرنشان کرد: از این رو شرکتهای بورسی با مخاطرات بیشتری دستوپنجه نرم میکنند. به طور مثال، سود شرکتهای پتروشمی که بالغ بر ۱۷۵همت است، با افزایش نرخ خوراک مورد تهدید واقع میشود. با یک حساب سرانگشتی میتوان دریافت به دنبال افزایش نرخ خوراک در حدود ۸۴همت، سود از دل شرکتهای پتروشمی خارج و به جیب دولت سرریز خواهد شد؛ لذا این قاعده که دولت هر زمانی با کمبود منابع مواجه میشود به بازار سرمایه متوصل شده، وضعیتی را سبب شده که طی آن دولت منتفع و سهامدار متضرر شده است. تا قبل از بالاگرفتن دعوای شورای رقابت با بورس بر سر عرضه خودرو در بورس کالا، شاخص کل با توجه به عوامل بنیادی پتانسیل فتح مجدد قله ۲میلیونواحدی را نیز داشت؛ اما سرانجام با رسیدن ناهماهنگیهای عنوانشده به اوج خود و رفتوبرگشتهای دستورالعملهای عجیبو غریب و درعینحال بیدلیل در این بخش، بورس از مسیر افزایشی که در پیش گرفته بود مجددا بازماند.

این کارشناس در پایان یادآور شد: نرخ دلار در لوازم خودرو، لوازم خانگی و لوازم الکتریکی فراتر از نرخهای فعلی در حال معامله است. حتی نرخ محاسبه دلار برای واردات خودرو نیز بیش از نرخهای کنونی است. به همین دلیل میتوان گفت حبابی که سیاستگذار از آن در بازارهای ارز و سکه طلا نام میبرد همان انتظارات تورمی است که هماکنون به قول اهالی بازار سرمایه در حال پیشخور شدن است. بررسی بازدهی ۱۰ماهه ربع سکه طلا، سکه طلا و هر گرم طلای ۱۸عیار با ۲/ ۱۲۷، ۷/ ۹۲ و ۴/ ۶۵ درصد رشد، بیشترین شاخصهای بازدهی ۱۰ماهه را ثبت کردند. دلار نیز طی این مدت با حدود ۸/ ۶۳ درصد رشد در رتبه چهارم قرار گرفته است. بازدهی ۵/ ۲۳ درصدی شاخص کل بازار سهام نیز حاکی از آن است که بازار سهام در فضایی غیررقابتی صرفا در حال تقلا و دستوپا زدن است.

منبع: دنیای اقتصاد

یازدهمین دوره ارزیابی جایزه بهرهوری معادن و صنایع معدنی در ایمپاسکو انجام شد

مزایده ۱۴۰۴۱۰د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده ۱۴۰۴۰۹د (نوبت اول) شرکت جهان فولاد سیرجان

مزایده شماره ۱۴۰۴۰۷د (نوبت دوم) شرکت جهان فولاد سیرجان

«علی امرایی» مدیرعامل گهرزمین شد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

«محمد محیاپور» بار دیگر مدیرعامل شرکت توسعه آهن و فولاد گلگهر شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

سونامی افزایش قیمت اسید سولفوریک برای مصرفکنندگان و لیچینگکاران مس ایران

بررسی برنامههای وزارت نیرو و شرکت ملی گاز درخصوص مدیریت ناترازیها در فصل سرما

نحوه دهکبندی جهت پرداخت یارانه دارای اشکال است/بسیاری از افراد فاقد شغل و ضعیف جامعه در زمره دهکهای بالا و افراد متمول لحاظ شدهاند/ این فرآیند باید مورد بازنگری قرار گیرد

ضرورت اصلاح شیوه دهکبندی یارانهها برای جلوگیری از تضعیف حقوق نیازمندان

بیتکوین آماده سقوط ماهانه شد

پیشفروش محصولات سایپا آغاز شد+ بخشنامه

از ابتدای سال جاری، «ارفع» جزو ۵ شرکت اول در عرضه شمش فولادی در بورس کالا بوده است/ از ابتدای سال و در ۲۰ هفته عرضه در بورس کالا، «ارفع» ۱۳ هفته بالاترین قیمت فروش را به خود اختصاص داده است

یکشنبه هفته آینده؛ برگزاری دومین حراج سکه

بیش از نیمی از سپردههای بانکی در تهران

عرضه اوراق اختیار فروش تبعی با هدف تامین مالی

معافیت مالیاتی برای برگشت ارز صادرکنندگان

«علی امرایی» مدیرعامل گهرزمین شد

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

مسائل مجتمع مس درهآلو با پیگیریهای ویژه مدیرعامل شرکت ملی صنایع مس ایران به زودی مرتفع میشود

"رویداد جامع معدن و صنایع معدنی ۱۴۰۴" از سطح محتوایی بالایی برخوردار بود

«حسین سیماییصراف» از آزمایشگاه صنعت ۴.۰ گروه فولاد مبارکه بازدید کرد

پشتیبانی دولت از تولید در صنعت/ ابتدا در تولید انرژی سرمایهگذاری کنیم سپس به دنبال سرمایهگذاریهای جدید باشیم

عبور پیشرفت احداث کارخانه احیای مستقیم بیجار از ۵۵.۲ درصد تا پایان مرداد

طرح توسعه فولادسازی فولاد سفیددشت چهارمحال و بختیاری بهرهبرداری شد

تداوم سیر صعودی عملکرد چادرملو در مردادماه