وقت ورود به بورس

به گزارش میمتالز، در حالی که تعداد قابلتوجهی از ثبتنامکنندگان در سامانه یکپارچه خودرو انصراف داده اند و سرمایهگذاران بازارهایی مانند ارز و سکه نیز با بازاری بیثبات مواجهند تحلیلگران بازه زمانی تا حدودا اواسط تابستان را آخرین پنجره فرصتی برای سرمایهگذاری در بورس میدانند البته با دید میانمدت و حداقل تا پایان امسال. تحلیلگران بنیادی و تکنیکال معتقدند بازار سرمایه نیمه دوم سال روند بسیار متفاوتی خواهد داشت و در ادامه تغییر روندی که از آبان ماه سال گذشته آغاز شده است عددهای بسیار بزرگتری را به خود خواهد دید. سلمان نصیرزاده، تحلیلگر بازار سرمایه با اشاره به اینکه در حال حاضر متغیرهایی پیش روی بازار است که میتواند در وضعیت آتی بازار سرمایه نیز موثر باشد، گفت: ثبتنام مرحله دوم سامانه یکپارچه خودرو را پشت سر گذاشتیم که با بخش اعظمی از انصرافیها مواجه شد، در مرحله اول نیز بخشی از واریزیها انجام نشد و برآوردها این است که عددی حدود ۱۰۰ همت در ۲۴ خرداد آزاد شود.

در مرحله اول نیز بعد از آزادسازی شاهد ورود پول سیال و در گردش به بازارها بودیم، اما تفاوتی که شرایط فعلی با آزاد شدن وجوه مرحله اول دارد این است که فضای انتظاری دقیقا متضاد و مخالف مرحله اول است و بازارها به طور کلی سرگردان هستند بنابراین احتمالا نقدینگی آزادشده مقداری صبر میکند تا شرایط بازارها باثباتتر شود و سپس سرمایهگذاری در بازاری را انتخاب میکند. به هر حال عددی وجود دارد که بالاخره وارد بازارها میشود و بازار سرمایه نیز میتواند یکی از این انتخابها باشد. بخشی از نقدینگی که وارد مرحله دوم ثبتنام خودرو شد در واقع نقدینگی بود که از بازار سهام خارج شده بود.

وی ادامه داد: متغیر بعدی که پیش روی بازار سهام است این است که در تیرماه برگزاری مجامع تمام شرکتهایی که پایان سال مالی آنها اسفند ۱۴۰۱ است و عمدتا هم شامل شرکتهای بزرگ میشود به اتمام میرسد و قیمت سهام آنها تعدیل میشود. موضوع بعدی که جلب توجه میکند این است که در تیر، مرداد و شهریور بیشترین حجم سررسید شده -حدود ۱۵۰ همت- اوراق بدهی دولتی را داریم که در این فصل باید تعیینتکلیف شود. احتمالا در همین بازه تا اواسط تابستان بازارها را مقداری کنترل میکنند تا نقدینگی سرگردانی که ساعت به ساعت به آن اضافه میشود وارد بازار ملتهبی نشود و به سمت بازار سرمایه بیاید.

احتمال اصلاح شاخص کل تا ۹/ ۱ میلیون واحد

نصیرزاده در پاسخ به این سوال که شاخص کل کف حمایتی خود را در تابستان خواهد دید یا خیر؟ گفت: موافقم که احتمالا با توجه به جمیع موضوعاتی که به آنها اشاره شد تیر و مردادماه کف بازار باشد و در مقطع فعلی به محدوده ۲ میلیون و ۱۰۰هزار واحدی که پیک مرداد سال ۱۳۹۹ بود نزدیک شدیم و حتی احتمال میرود با توجه به اینکه بازار سرمایه هنوز از لحاظ معاملاتی کمعمق است چنانچه هیجان کاذبی به آن وارد شود تا کف یک میلیون و ۹۰۰هزار واحد را نیز ببیند. اما معتقدم در مراحل پایانی موج اصلاح هستیم و اتفاقا برای پولهای هوشمند در این مرحله قیمتهای به شدت ارزنده را شاهدیم. این تحلیلگر بازار سرمایه عنوان کرد: در حال حاضر P/ E گذشته نگر بازار حدود ۹ واحد است. در این شرایط شرکتهایی مانند فولادی ها، پتروشیمی ها، هلدینگها و بانکها در مجامع سود خود را تقسیم میکنند؛ بنابراین در یک ماه آینده با در نظر گرفتن تعدیل قیمتها از محل تقسیم سود و عایدی که به سهامداران پرداخت میشود P/ E گذشته نگر بازار را به حدود ۸ واحد تنزل میدهد. با در نظر گرفتن این موضوع که در پیک بازار و زمانی که شاخص کل نزدیک به دو میلیون و ۶۰۰هزار واحد بود P/ E تحلیلی بازار با همین مفروضات حدود ۷ واحد بود و الان با جمیع شرایطی که به آنها اشاره شد P/ E تحلیلی بازار به زیر ۵ واحد تنزل کرده و حداقل ۲ واحد از P/ E تحلیلی بازار کاسته میشود. یعنی از نظر ارزشی در هفتههای آینده بازار در محدوده بسیار ارزنده خود است. وی در ادامه با بیان اینکه با وجود این به دلایلی بازار به این حد از ارزندگی واکنش نشان نمیدهد، افزود: با توجه به رفتار هجومی که در شرایط نزولی و صعودی بازار شاهدیم بورس همیشه یا بیش از حد ارزنده است یا زیر ارزش ذاتی خود به سر میبرد.

الان در حال ورود به مرحله بیش از حد ارزنده بازار هستیم. به نظر من محدوده شاخص ۲ میلیون و ۱۰۰هزار واحد و یک میلیون و ۹۰۰هزار واحد محدودههای حمایتی پیش روی بازار هستند. البته نباید از این سطح انتظار بازگشت سریع داشت و احتمال اینکه در همان مرحله ۲ میلیون و ۱۰۰هزار واحد بازگشتی به مرحله ۲ میلیون و ۲۵۰هزار واحد را شاهد باشیم و سپس مجددا از نظر تاکتیکی بازار سرمایه وارد اصلاح زمانی شود تا اعتمادسازی شکل بگیرد وجود دارد. اما به نظر من این آخرین فرصت مناسب برای سرمایهگذارانی است که با دید حداقل پایان سالجاری قصد سرمایهگذاری دارند.

چون به نظر میرسد پایان سال متفاوت تری را خواهیم داشت و بازار میتواند در نیمه دوم سال اعداد بسیار بالاتری را ببیند و این فرصت خیلی خوبی است. نصیرزاده اظهار کرد: در این میان توجه به این نکته نیز ضروری است که بازار سهام بازاری به شدت کم عمق و بدون متولی است. بازاری که در شرایط هیجانی از ارزش ذاتی خود فراتر میرود و خیلی مثبت میشود و در شرایط منفی هم برعکس. برای مثال در محدوده حدود ۵/ ۲ میلیون واحدی شاخص کل حدود ۳۰۰ واحد کاملا بر پایه هیجان بود و تنظیم کننده بازار در این شرایط به شدت منفعل عمل کرد. در شرایطی که بازار رفتار هیجانی منفی نشان میدهد و متناسب با متغیرهای موجود زیر ارزش ذاتی معامله میشود باز هم میبینیم که تنظیم کننده بازار فعال نیست و این انفعال باعث میشود بازار سرمایه ما همیشه یک بازار هیجانی باشد. وی افزود: این اتفاقی است که در حال حاضر نیز میافتد و این موضوع به بازار ضربه میزند.

در شرایطی که میخواهیم بخشی از نقدینگی موجود در سایر بازارها را به بازار سرمایه دعوت کنیم باید بازاری باثبات و با متولی داشته باشیم که به اطلاعات و اتفاقات موجود واکنش نشان دهد، اما متاسفانه بازار سرمایه به اخبار و تحولات واکنش نشان نمیدهد. برای مثال اگر ما معتقدیم که برجام یا کاهش ریسکهای سیستماتیک به نفع بازار سرمایه است این موضوع باید در عمل نشان داده شود و متناسب با رشد قیمت ارز بازار سهام نیز واکنش بیشتری نشان دهد، اما حتی زمانی که دلار افزایش قیمت دارد که معمولا در نتیجه ریسکهای سیاسی است باز هم بازار با تاخیر واکنش نشان میدهد.

نصیرزاده ادامه داد: این انفعال در برابر اخبار داخلی بازار نیز وجود دارد. برای مثال گزارشهایی که به بازار منتشر میشود هم بدون واکنش درخور است. در این میان حقوقیها به شدت منفعل عمل میکنند. زمانی که گزارشهای خوبی از شرکتهای لیدر بازار مخابره میشود فرصت را برای عرضه مغتنم میشمارند و با این اقدام اعتماد را از بین میبرند. این در حالی است که اگر به دنبال یک بازار پویا هستیم باید از این فرصتها برای ایجاد اعتماد نسبت به بازار استفاده کنیم. اما متاسفانه اینها ضعفهایی است که از قدیم داشتیم و همچنان نیز سایه آنها بر بازار سرمایه سنگینی میکند.

منبع: دنیای اقتصاد

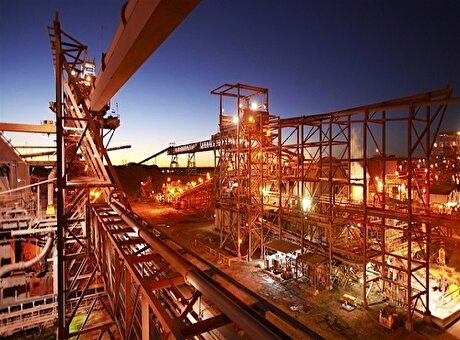

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

توقف یک ماهه عرضه گندله در بورس کالا

کاهش ۴ درصدی حجم صادرات آهن و فولاد ایران/ جزئیات تحلیلی صادرات زنجیره فولاد در بهار امسال

دبیر ستاد تسهیل و رفع موانع تولید کشور منصوب شد

آگهی تجدید مناقصه عمومی دو مرحلهای "خرید ۳.۰۰۰ (سه هزار) تن فروسیلیکومنگنز شرکت جهان فولاد سیرجان" - شماره مناقصه: ۵۲-۰۴-ک-م

آگهی مناقصه عمومی دو مرحلهای "خرید ۲۰۰۰ (دو هزار) تن فروسیلیسیوم شرکت جهان فولاد سیرجان" - شماره مناقصه: ۴۷-۰۴-ک-م

معارفه مدیران جدید سازمان زمینشناسی و اکتشافات معدنی کشور

برگزاری جلسه توجیهی مناقصه عمومی پروژه احداث نیروگاه خورشیدی ۴۰ مگاواتی در شرکت آهن و فولاد ارفع

گامی بلند در توسعه انرژیهای پاک/ پیشتاز در اجرای پروژههای کلان ملی

تأمینکنندگان برتر میلگرد در ۴ ماهه ابتدایی سال ۱۴۰۴/ هر شرکت چقدر از نیاز داخلی به میلگرد را تامین کرده است؟

سواد دیجیتال: قلب تپنده روابط عمومی مدرن

معدن؛ پیشران توسعه و ضامن ثبات اقتصادی کشور

نجات در کانادا، مرگ در بغلان

صعود معدنیها در سراشیبی صنعت

زنگ هشدار دوباره برای فولاد اروپا

جهش بزرگ روی نقشه زمینشناسی

سود فولاد آب رفت؛ زنگ خطر سرمایهگذاری

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

صعود معدنیها در سراشیبی صنعت

برنامه عراق برای ساخت کارخانههای سیمان در نینوا

«میدکو» به دنبال طلای پنهان در باطلههای مس

نصب چهار ایستگاه پایش کیفی هوا در چهار شهر استان کرمان توسط شرکت ملی مس

بازار سرمایه در چنبره بیاعتمادی و ریسکهای سیاسی/ هفتمین روز پیاپی منفی بورس با خروج گسترده نقدینگی حقیقی