سیمان در وضعیت خنثی

به گزارش میمتالز، در سالهای گذشته، این صنعت به دلیل تورمهای افسارگسیخته و ریسکهای ناشی از قیمتگذاری دستوری، با آسیبهایی مواجه شده است؛ اما برخی از شرکتهای این صنعت که نماد آنها در بورس تهران مورد دادوستد قرار میگیرد، به لحاظ سود آوری برای سرمایهگذاران جذاب بوده و مورد توجه آنان قرار گرفتهاند. با عرضه سیمان در بورسکالا و قیمتگذاری آن با مکانیزم عرضه و تقاضا، درآمدهای شرکتهای سیمانی بهبود یافته است. با توجه به کاربرد سیمان در پروژههای ساختمانی و ارزانی آن نسبت به میلگرد و فولاد، به نظر میرسد روند تقاضا در این صنعت در بلندمدت رو به افزایش بوده و تقاضای خارجی نیز با توجه به در حال توسعه بودن کشورهای همسایه روندی صعودی خواهد داشت. همچنین وجود ظرفیتهای مازاد در برخی از شرکتهای صنعت سیمان، موقعیتی فراهم کرده است تا در صورت افزایش شتابان تقاضا، تولید این شرکتها نیز افزایش یابد؛ هرچند سرمایهگذاری در شرکتهای سیمانی به دلیل وجود ریسکهای بالا در این صنعت و فقدان بهرهوری اقتصادی، با مشکلاتی همراه شده و این موضوع بهتنهایی یکی از ریسکهای بزرگ این صنعت است.

صاحبان صنعت سیمان

مالکیت صنعت سیمان کشور، عمدتا برعهده تعداد معدودی هلدینگ است. شرکت سرمایهگذاری تامین اجتماعی با داشتن مالکیت بیش از ۳۹ درصدی این صنعت و بهواسطه در اختیار داشتن سهام دو شرکت سیمان فارس و خوزستان و سرمایهگذاری سیمان تامین جزو فعالان اصلی صنعت سیمان به شمار میآید. سیمان ساوه، سیمان خوزستان و سیمان غرب نیز جزو شرکتهای زیرمجموعه «شستا» به شمار میروند. بنیاد مستضعفان، با داشتن مالکیت سیمان تهران، سیمان هگمتان و سیمان ایلام، سهم ۱۵ درصدی از صنعت سیمان دارد. همچنین ۱۴درصد صنعت سیمان در اختیار زیرمجموعههای شرکت سرمایهگذاری غدیر است که شامل سیمان سپاهان و سیمان شرق هستند. بانکملی نیز عهدهدار سه شرکت سیمان مازندران، سیمان شمال و سیمان ساروج است. همچنین ۳۲درصد این صنعت در اختیار سایر شرکتها و بخش خصوصی است.

بیتلاطمی سیمانیها

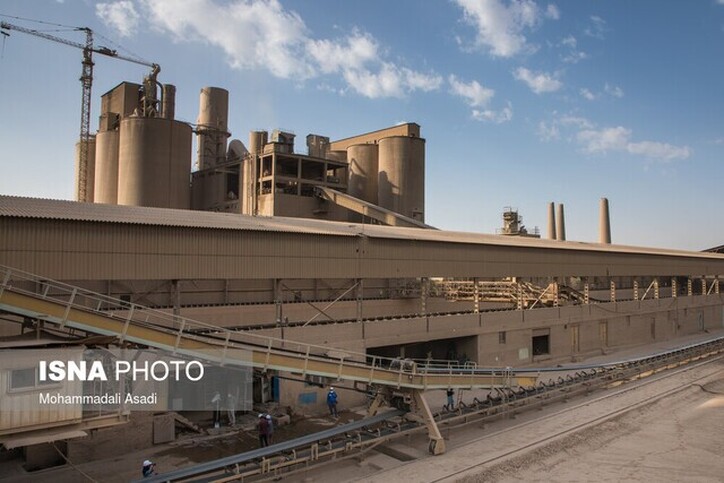

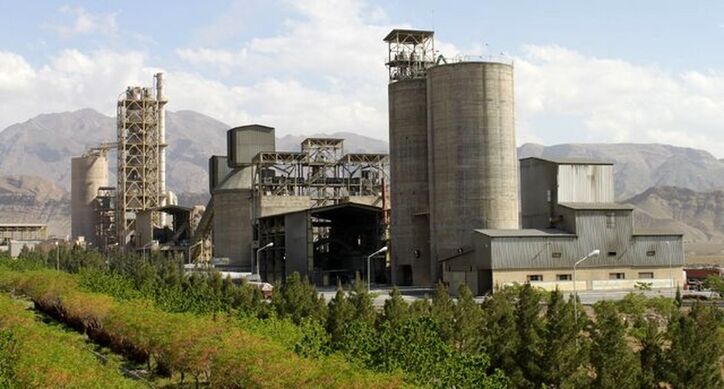

با شروع دهه ۱۳۹۰ و طرح مسکن مهر دولت احمدی نژاد، عملا تقاضا برای صنعت سیمان افزایش یافت و سرمایهگذاریهایی نیز برای توسعه و افزایش ظرفیت اسمی شرکتها صورت گرفت. با اعمال تحریمها و همزمان، روی کار آمدن دولت تدبیر و امید، شرایط رکودی بر صنعت سیمان حاکم شد و تا مرحله اول برجام این شرایط ادامه یافت. از سال ۱۳۹۶ رشد قیمت ارز، رونق مصنوعی افزایش نرخ را در صنعت سیمان ایجاد کرد. اما از اواخر سال ۱۳۹۹ با آرامگرفتن تلاطمهای ارزی صنعت سیمان وارد وضعیت خنثی شده است.

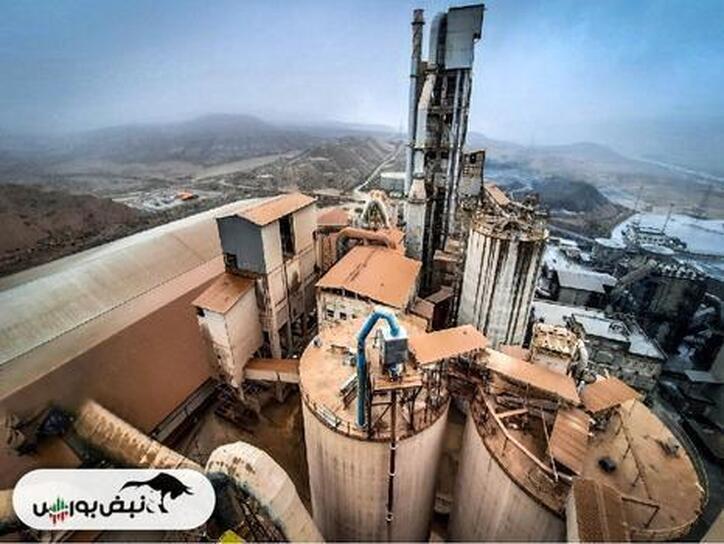

وضعیت تجاری صنعت

با توجه به ظرفیتهای موجود در کشور به نظر میرسد، شرکتهای صنعت سیمان علاوه بر تامین نیازهای داخل، پتانسیل صادراتی بالایی نیز دارند. از آنجا که در فرآیند تولید سیمان، مواد اولیه این صنعت ابتدا به کلینکر و سپس کلینکر طی فرآیندی انرژی بر به سیمان تبدیل میشود، بنابراین شرکتهای سیمانی سعی دارند کلینکر را بهجای سیمان صادر کرده و انرژی کمتری را برای سیمان صرف کنند. روند تجارت سیمان در کشور نیز حاکی از آن است که از سال ۱۳۹۷ تاکنون میزان صادرات کلینکر از میزان صادرات سیمان پیشی گرفته است. گرانی گاز و مشکلاتی که در حوزه تامین انرژی در سالهای اخیر به وجود آمده، موجب پیشیگرفتن میزان صادرات کلینکر از صادرات سیمان شده است.

عمده مقاصد صادراتی صنعت سیمان کشورهای افغانستان، کویت و ترکمنستان هستند و بخش اندکی از آن نیز به کشورهای عراق و روسیه صادر میشود. همین امر موجب شده است تا حجم تجارت با کشورهای شرقی و همسایههای غربی کشور، به میزان قابلملاحظهای بزرگتر از سایر کشورهای همسایه باشد و در نتیجه، پتانسیل زیادی برای تجارت شرکتهایی که در شرق و جنوب غرب کشور قرار دارند، ایجاد شود. البته ذکر این نکته ضروری است که با روی کارآمدن گروه طالبان و تشکیل امارت اسلامی افغانستان سهم صادرات به این کشور، به دلیل جنگ داخلی، کاهش یافته است.

عمده کلینکر کشور به کشورهایی نظیر عراق، کویت و بنگلادش صادر میشود. شرکت سیمان خوزستان یکی از مالکان شرکت ارضالاماره عراق، عمده کلینکر خود را به این کشور صادر میکند. از این رو حجم تجارت کلینکر در جنوبغرب و غرب کشور بسیار زیاد بوده و صادرات این محصول در سایر نقاط ایران، نسبت به جنوب غرب کشور تقریبا ناچیز است.

مناطق حاصلخیز تقاضا

با عرضه شدن سیمان در بورس کالا و ثبت معاملات آن، آمارهایی از تقاضای سیمان در بورس کالا به دست آمده است. این آمارها حکایت از آن دارد که عمده تقاضا برای سیمان در بورسکالا برای شرکتهایی بوده که در شمال و جنوبغرب کشور قرار گرفته اند. از این رو این شرکتها توانایی چانهزنی بیشتر را برای مشتریهای خود فراهم میکنند. شرکتهایی نظیر «سمازن»، «سفانو»، «سشمال» و «سیمان اردستان» جزو مناطق پرتقاضای سیمان هستند. در جنوبغربی کشور نیز شرکت سیمان خاش جزو شرکتهای پرتقاضا در بورسکالا به شمار میآید. همچنین نرخ سیمان این شرکتها با میانگین نرخ بورس کالا اختلاف زیادی دارد. قطعا یکی از پارامترهای ارزشگذاری در این صنعت، منطقهای است که شرکت سیمانی در آن قرار دارد. این امر به این معنی است که شرکتهای یادشده ارزش بررسی بیشتری دارند.

نقش پررنگ سربار

ساختار بهای تمام شده در صنعت سیمان نشان میدهد که سربار بیش از ۷۴درصد بهای تمامشده و ۲۱درصد آن را مواد مستقیم تشکیل میدهد. متوسط نسبت بهای تمامشده به فروش حدود ۵۲درصد بوده که این امر نشان میدهد متوسط حاشیه سود ناخالص صنعت حدود ۴۸درصد است. برخی از شرکتها نظیر سیمان ایلام، سیمان سبزوار و سیمان کرمان، بیشترین حاشیه سود ناخالص را دارند.

نسبت مواد مستقیم به بهای تمامشده در برخی از شرکتها نظیر سیمان قائن، سیمان هگمتان و سیمان آبیک بسیار بالاتر از ۲۱ درصد میانگین بوده و میزان مصرف مواد اولیه در شرکتهایی نظیر سیمان اردبیل، سیمان شاهرود، سیمان غرب و سیمان شرق، بسیار پایینتر از میانگین است. همچنین نسبت هزینه انرژی به بهای تمامشده بهطور متوسط ۱۹درصد است که سیمان ایلام و سیمان سبزوار، پایینتر از متوسط صنعت قرار دارند. این نسبت در سیمان سپاهان نیز بسیار پایینتر از میانگین است.

سیمان ارومیه در صدر بازدهیها

بازدهی قیمتی شرکتهای سیمانی از سال ۱۳۹۸ تاکنون نشان میدهد که شرکتهای سیمان ارومیه، سیمان خوزستان و سیمان مازندران در زمره شرکتهایی قرار دارند که بیشترین بازدهی را نسبت به شاخص کل و شاخص صنعت کسب کرده اند. سیمان شرق و سیمان سپاهان نیز بازدهی کمتری را نسبت به شاخص کل به ثبت رساندهاند. بازدهی شاخص صنعت سیمان نیز، قبل از شهریور ۱۴۰۰ بالاتر از شاخص کل بوده و از نیمه دوم سال ۱۴۰۰ بازدهی شاخص صنعت پایینتر از شاخص کل قرار گرفته است.

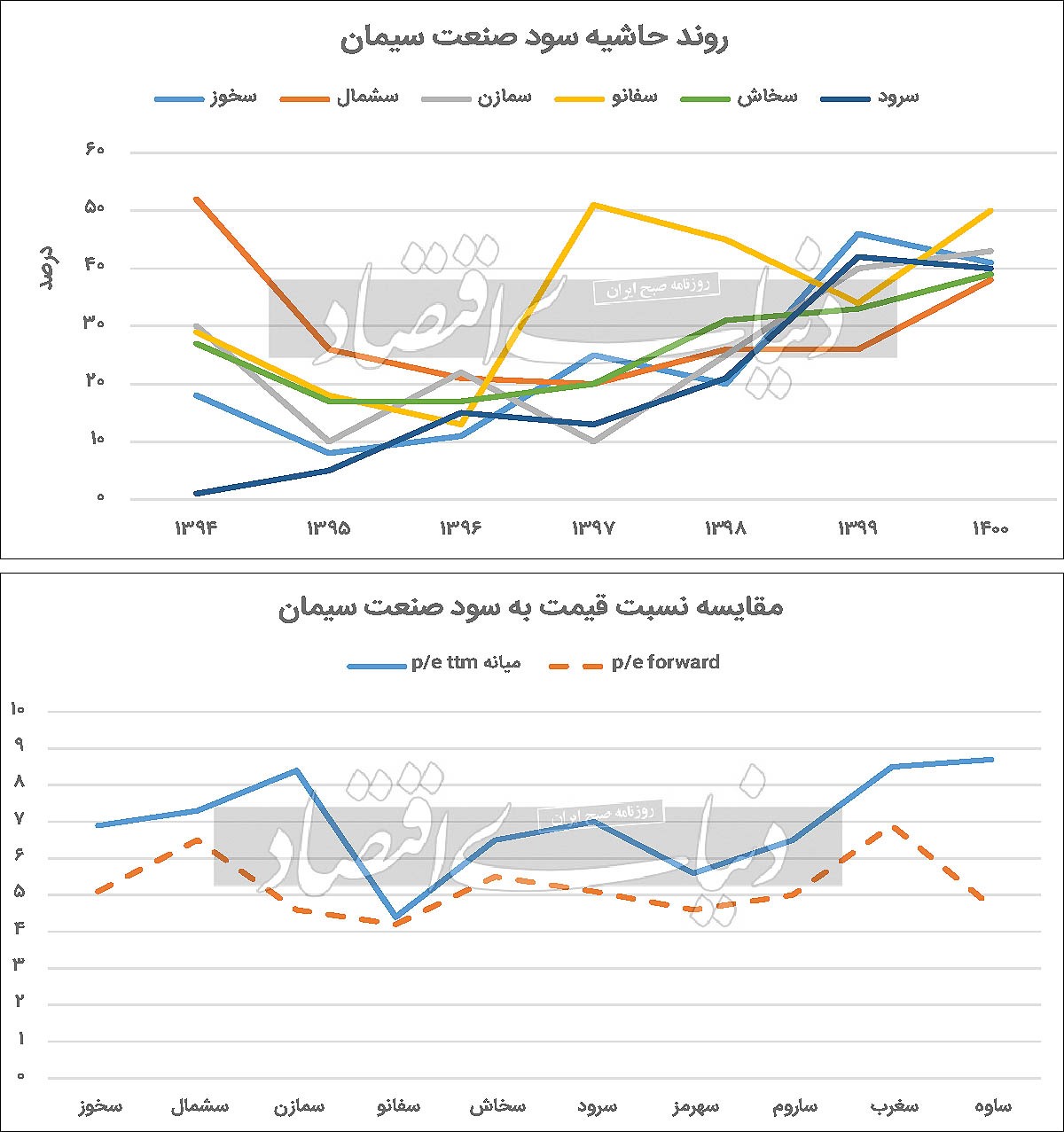

بهبود روند حاشیه سود

روند حاشیه سود شرکتها از ابتدای دهه ۱۳۸۰، نشاندهنده آن است که در این صنعت از ابتدای سال ۱۳۸۱ تا ۱۳۹۶، حاشیه صنعت سیمان در مسیر نزولی بوده و پس از سال ۱۳۹۶ این روند بهبود یافته و تاکنون این روند صعودی ادامه یافته است. دلیل این امر میتواند عرضه بیشتر محصولات سیمانی در بورسکالا و نحوه قیمتگذاری درست و از طرفی افزایش نرخ ارز و افزایش درآمدهای ارزی و داخلی ناشی از تورمهای انتظاری باشد. با توجه به اینکه میانگین حاشیه سود ناخالص در صنعت سیمان حدود ۴۵درصد است، شرکتهایی که سود ناخالص بالاتر از میانگین دارند، قابلیت بررسی بیشتر و ارزش تحلیل دارند. نمادهایی نظیر «سخوز»، «سهگمت»، «سرود»، «اردستان» و «سغرب» جزو شرکتهایی هستند که حاشیه سود ناخالص آنها بالاتر از میانگین قرار دارد. همچنین میانگین حاشیه سود عملیاتی صنعت ۳۲درصد است.

نقش پررنگ هزینههای حملونقل

هزینه حملونقل یکی از مهمترین هزینههای اداری و عمومی به شمار میآید و بررسی آن برای سرمایهگذاران این صنعت، اهمیت زیادی دارد. از آنجا که حمل سیمان به مناطقی که فاصله زیادی با کارخانه دارند، صرفه اقتصادی ندارد و هزینه حمل هر تن سیمان به برخی از مناطق میتواند به اندازه قیمت همان میزان سیمان تمام شود، بنابراین نمیتوان تصور کرد شرکتی که در غرب کشور قرار دارد، مشتریهایی در شرق کشور داشته باشد. از طرف دیگر، هزینههای حملونقل میتواند بهای تمامشده خرید مواد اولیه را افزایش داده و فشار دوسویهای بر این صنعت وارد کند. افزایش هزینه حملونقل در سالجاری، حدود ۳۵درصد بوده و به نظر میرسد با توجه به شرایط فعلی سال آینده نیز حدود همین عدد، افزایش یابد.

مجوزهای ساختوساز

بررسی پروانههای ساختوساز در کشور نشان میدهد که از اوایل دهه ۱۳۹۰ تاکنون ساختوساز وارد رکود عمیقی شده است. از آنجا که نیمی از مصارف سیمان در بخش مردمی و از طریق نمایندگیهای فروش برای ساختوساز و بخش مسکن استفاده میشود، همین امر نگرانیها در خصوص تقاضای سیمان را افزایش داده است. اما به نظر میرسد با وجود رکودی که بر فضای مسکن حاکم شده، همچنان صنعت سیمان وارد رکود عمیقی نشده؛ چراکه سیمان در بخش ساختوساز نقش پررنگتری نسبت به چند سال گذشته ایفا کرده و جایگزین خوبی برای میلگرد و محصولات فولادی شده است.

نسبت قیمت به سود در شرکتهای سیمانی

متوسط نسبت قیمت به سود اغلب شرکتهای سیمانی، در محدوده ۵/ ۴ تا ۹ واحد قرار گرفته و متوسط این نسبت در صنعت نیز در همین محدوده قرار دارد. در کنار این موارد، نسبت P/ E برخی از نمادها نظیر «سبزوا»، «سباقر»، «سجام» و «سلار»، بالای ۱۱ است. بررسی شرکتهای گروه سیمانی و تخمین سود آنها تا پایان سال ۱۴۰۱، حاکی از آن است که نسبت قیمت به سود آیندهنگر در این صنایع، کمتر از متوسط P/ E تاریخی آنهاست. در صورتی که شرایط بازار بهبود یابد و پول حقیقی در این صنعت به جریان بیفتد، شرکتهای صنعت سیمان میتوانند، موقعیت سرمایهگذاری خوبی را برای اهالی بازار سرمایه فراهم کنند.

منبع: دنیای اقتصاد

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

نقش راهبردی سازمانهای توسعهای در شتاببخشی به اکتشافات معدنی و کشف ذخایر پنهان

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

از افزایش ذخایر معدنی تا خودکفایی کاتالیست و نیروگاهها؛ ومعادن مسیر توسعه پایدار ایران را هموار میکند

ورود دومین محموله بینالمللی تجهیزات معدنی به سایت بلوک ۳ پروده ۴ طبس

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

زنجیره فولاد ایران تنها ۳ درصد ارزشافزوده واقعی دارد/ شرکتهای مشاورهای سند جامع حوزه فولاد و فلزات غیرآهنی را تهیه کنند

توسعه پایدار معادن در گرو رعایت الزامات محیطزیستی

۳ معدن بالاست غیرفعال شد

رکوردشکنی صبانور در تولید و فروش

وقتی برق و گاز، سود فولاد مبارکه را میبلعند

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

ثبت رکورد تاریخی استخراج ۱۴۵ هزار تن در معدن سنگان

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

رکوردشکنی صبانور در تولید و فروش

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

خرد جمعی برای حل بحرانها