چرا بورس ریخت؟

به گزارش میمتالز، بلاتکلیفی بازار سرمایه بهترین اصطلاحی است که این روزها میتوان در رسانهها، فعالان بازار و نوسان قیمتها به وضوح مشاهده کرد. در خیلی از صنایع متوسط نمادهایی با پیبهای ۵ تا ۶ به وفور پیدا میشود. در گروههای بزرگتر نیز وضعیت به همین صورت است و بازار آماده رشد است. در حالی که این وضعیت برای رسیدن کلیت بازار به تعادل امیدوارکننده است و سهامهای شرکتهای کوچک بیشتر مورد اقبال قرار گرفتهاند، اما مهمترین دلیل ریزش این روزهای بورس به کاهش قیمت دلار برمیگردد.

احتمال ورود قیمت دلار به کانال پایینتر در صورت توافق وجود دارد و همین مساله سبب خروج پول از نمادهای صادرات محور درروزهای اخیر بوده است، اما دلیل دیگر نقد کردن سرمایه تعدادی از سهامداران از بورس به علت ثبتنام در مرحله دوم سامانه جامع فروش خودور بوده است که اتفاقا آزاد شدن پولهای بلوکه شده از ۲۴ خرداد، امکان برگشت این پولها را دوباره به بورس با توجه به ارزندهتر بودن این بازار نسبت به سایر بازارها زیاد کرده است.

در این شرایط، بازار سهام به سبب نامعلوم بودن افق پیش روی مذاکرات احیای برجام در این روزها بسیار بلاتکلیف عمل کرده است. این رویکرد بازار به آن معناست که در شرایط کنونی به سبب ابهام فعالان اقتصادی نسبت به آینده، بورس نیز رویکرد معینی درباره سرمایهگذاری حتی در کوتاهمدت ندارد. اما با توجه به اصلاح قیمتهای بیشتر نمادها، به نظر شرایط به زودی برای برگشت بازار و زیاد شدن ارزش معاملات آماده خواهد بود.

با این حال، هیچ چیز برای بازار بدتر از بلاتکلیفی و سردرگمی سرمایه گذارانش نیست. در این وضعیت برخی از سیاستگذاران کلان با به راه انداختن موجهای مصنوعی در بازار سعی در دادن شوک و رونق مقطعی آن دارند. صحبتهای افراد مختلف در مورد اعداد شاخص، مقایسه با سال ۹۹ یا مواردی از این قبیل باعث بی اعتمادی سهامداران به بازار خواهد شد.

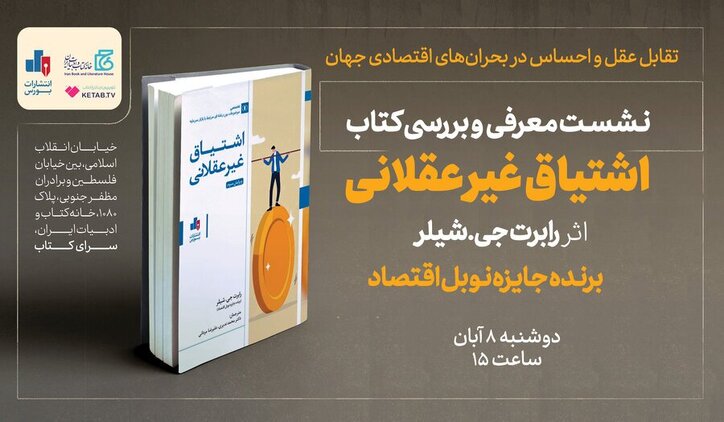

اما بهترین استراتژی در این شرایط برای سهامداران چیست؟ استراتژی اولین کلمهای است که هر شخص در بدو ورود به دنیای سرمایهگذاری و مدیریت باید بشنود و برای خود داشته باشد. سهامداران نباید با داراییهای خود احساسی و هیجانی رفتار نکنند، آن دسته از سهامدارانی که تمایل به ورود در بازار دارند، باید همه جوانب را قبل از ورود بررسی کنند و سپس در زمان و موقعیت مناسب وارد شوند و اگر دانش این کار را ندارند، از افراد و شرکتهای متخصص کمک بگیرند و خودشان به طور مستقیم وارد بازار سرمایه نشوند.

بهترین گزینه برای این افراد شرکتهای سبدگردانی و صندوقهای سرمایه گذاری است، اما در صورتی که خود اقدام به ورود به طور مستقیم به بازار کردند، باید با مدیریت ریسک بیشتر اشنا شوند. کلمه ریسک بیشتر افراد را به یاد خطر و ضرر میاندازد؛ اما ریسک، موقعیتی است که از ترکیب خطر و فرصت به دست میآید. مدیریت سرمایه و ریسک به صورت مدیریت حرفهای انواع داراییها، چه داراییهای ملموس مانند مسکن و چه داراییهای ناملموس مثل سرقفلی و ارزش برند، برای تحقق اهداف سرمایهگذار تعریف میشود. استراتژی مناسب برای سرمایهگذاریِ هر فرد با دیگری متفاوت است. عواملی مثل میزان تحصیلات و سواد مالی، سن، میزان درآمد، میزان سرمایهی اولیه، ریسکپذیری و ... باعث پیدایش استراتژیهای متفاوت سرمایهگذاری میشود.

در هر صورت همانطور که قبل از اسفند نظر خود را گفتم، سال ۱۴۰۲ سال بازار سرمایه و بورس است و به نظر پربازدهترین بازار برای سرمایهگذاران خواهد بود.

منبع: صدای بورس

انتخاب طیبنیا در انتخاب

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

نگاهی به مجمع «فملی»: روایتی از بازگشت به مبانی واقعبینانه توسعه

اختتامیه دوره آموزشی تهیه نقشههای زمینشناسی یک پنجاه هزارم با هدف توانمندسازی نسل آینده

حضور وزیر ارتباطات در کمیسیون صنایع برای پاسخگویی به سوال نمایندگان

شروع طرح تحول زمینشناسی از نایین

قرارگیری فولاد مبارکه در مسیر اتخاذ استراتژیهای رقابتی مدرن

مس زیر تیغ تعرفههای ترامپ

شرکت سیمان زنجان مجوز احداث نیروگاه خورشیدی ۷ مگاواتی را دریافت کرد

تکذیبیه شرکت معدنی و صنعتی چادرملو در پی برخی از ادعاهای عاری از صحت در خصوص انجام آزمون جذب در شرکتهای پیمانکاری

پیام مدیرعامل شرکت فولاد خوزستان به کارکنان این شرکت در خصوص وضعیت تولید و ناترازیهای انرژی

انتصاب مدیر مجتمع پتاس خور و بیابانک

فولاد خوزستان، پیشگام پیوند صنعت و جامعه

بازدید معاون وزیر صمت، نماینده خواف و رشتخوار و اعضای کمیسیون صنایع و معادن مجلس از ایستگاه راهآهن شمتیغ

برگزاری جلسه مشترک کارگروه صنعت، معدن و تسهیل و رفع موانع تولید در رشتخوار با حضور معاون وزیر صمت و اعضای کمیسیون صنایع مجلس

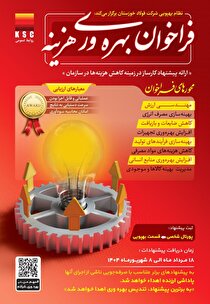

فراخوان بهرهوری هزینه

بازدید معاون وزیر صمت، اعضای کمیسیون صنایع و معادن مجلس و مسوولان استانی از مجتمع فولادی شکفته رشتخوار

مسکن کارکنان را با جدیت پیگیری میکنیم

بدون انرژی پایدار، فولاد ایران وارد فاز زیان و تعطیلی میشود

تقریبا تمام واحدهای فولادی تعطیل شدهاند؛ جلوی قطعی برق سبز گرفته شد

ایران در تله کمآبی مدرن؛ از قناتهای باستانی تا بحران منابع آب

چادرملو صدرنشین بازار شمش فولاد کشور شد

صادرات ۵۰۰ هزار تنی فولاد مبارکه تا تیرماه ۱۴۰۴

مصرف انرژی در فولادسازی ایران چهار برابر میانگین جهانی

انتصاب مدیر مجتمع پتاس خور و بیابانک

بررسی بهای تمامشده فولاد و اثرات انعکاس ریسکهای ساختاری اقتصادی و متغیرهای مؤثر بر آن

آغاز پذیرهنویسی عمومی سهام «تجلی»

اصلاح ساختار مالی، توقف روند زیاندهی و تعریف مأموریتهای جدید در مسیر بازسازی جایگاه صنعتی گروه صنعتی سدید